ایچیموکو، یک اندیکاتور یا سیستم معاملاتی؟

ایچیموکو در واقع یک اندیکاتور نیست بلکه یک سیستم معاملاتی است. Ichimoku Kinko Hyo، یکی از موثرترین سیستم های معاملاتی برای استفاده به همراه الگوهای کندل استیک ژاپنی است. ابر ایچیموکو (Ichimoku Cloud) یک ابزار تحلیل تکنیکال است که به طور گسترده در معاملات بازار فارکس استفاده می شود. این اندیکاتور توسط یک معامله گر ژاپنی به نام گویچی هوسودا، در دهه 1930 توسعه یافت. Ichimoku Cloud یک اندیکاتور پیچیده است که از پنج خط مختلف تشکیل شده است که دید جامعی از روند، سطوح حمایت و مقاومت و نقاط ورود و خروج بالقوه به معاملهگران ارائه میدهد.

اجزای ایچیموکو کدامند؟

ابر ایچیموکو یک اندیکاتور همه کاره است که می تواند برای تحلیل بازار در تایم فریم های مختلف مورد استفاده قرار گیرد و می توان از آن برای شناسایی روندها، مومنتوم و نواحی برگشت احتمالی استفاده کرد. Ichimoku Cloud از پنج جزء اصلی تشکیل شده است:

- تنکان سن (Tenkan-sen)

- کیجون سن (Kijun-sen)

- چیکواسپن (Lagging Line)

- سنکو اسپن A (Senkou Span A)

- سنکو اسپن B (Senkou Span B)

اجازه دهید برای اموزش ایچیموکو نگاهی دقیق تر به هر یک از این اجزا بیندازیم.

تنکان سن (Conversion Line): Tenkan-sen سریع ترین و ضعیف ترین خط سیستم ایچیموکو و میانگین متحرک از بالاترین سقف تا پایین ترین کف در 9 دوره گذشته است. برای شناسایی روندهای کوتاه مدت و تغییر روند بالقوه استفاده می شود. زمانی که قیمت بالاتر از Tenkan-sen باشد، روند صعودی و زمانی که پایین تر باشد، نزولی در نظر گرفته می شود.

کیجون سن (Base Line): Kijun-sen میانگین متحرکی از بالاترین سقف تا پایین ترین کف در 26 دوره گذشته است. برای شناسایی روندهای میان مدت و سطوح حمایت و مقاومت بالقوه استفاده می شود. زمانی که قیمت بالاتر از کیجون سن باشد، روند صعودی و زمانی که پایین تر باشد، نزولی در نظر گرفته می شود.

چیکواسپن (Lagging Line): قیمت فعلی است که 26 دوره پس از آن ترسیم شده است. برای تأیید جهت روند و سطوح حمایت و مقاومت بالقوه استفاده می شود. زمانی که Chikou Span بالاتر از قیمت باشد، روند صعودی و زمانی که پایین تر باشد، نزولی در نظر گرفته می شود.

سنکو اسپن A (Leading Span A): Senkou Span A میانگین تنکان سن و کیجون سن است که 26 دوره به جلو ترسیم شده است. برای شناسایی سطوح حمایت و مقاومت بالقوه در آینده استفاده می شود. زمانی که قیمت بالاتر از Senkou Span A باشد، روند صعودی و زمانی که پایین تر باشد، نزولی در نظر گرفته می شود.

سنکو اسپن B (Leading Span B) : Senkou Span B میانگین بالاترین سقف و پایین ترین کف در 52 دوره گذشته است که 26 دوره به جلو ترسیم شده است. برای شناسایی سطوح حمایت و مقاومت بالقوه در آینده استفاده می شود. زمانی که قیمت بالاتر از Senkou Span B باشد، روند صعودی و زمانی که پایین تر باشد، نزولی در نظر گرفته می شود.

کومو (ابر) از اجزای چهارم و پنجم سیستم Ichimoku Kinko Hyo یعنی Senkou Span A و Senkou Span B تشکیل شده است. “ابر” متمایزترین ویژگی سیستم Ichimoku است. این لکه رنگ روی صفحه نمایش شاید یکی از هوشمندانهترین کاربردهای تئوری تحلیل تکنیکال باشد زیرا یکی از معدود اشکال تحلیل تکنیکال است که به طور فعال داده های غیر مبتنی بر خط روند را به آینده ارائه می دهد(اساساً تحلیل عقب مانده را به تحلیل پیشرو تبدیل می کند). Cloud چیزی نیست جز فضای بین دو خط Senkou Span A و Senkou Span B. اکثر نرم افزارها ناحیه بین این دو خط را سایه می اندازند. اگر Senkou Span A بالای Senkou Span B باشد فضا سبزرنگ است. اگر Senkou Span A زیر Senkou Span B باشد، این ناحیه قرمز رنگ می شود.

اصول کاربردی ایچیموکو در ترید و معاملات فارکس

اکنون که اجزای ایچیموکو را درک کردیم، بیایید نحوه استفاده موثر از آن در معاملات فارکس را بررسی کنیم. این سیستم معاملاتی در تکنیک های زیر کاربرد دارد:

- شناسایی روند

- تایید روند

- شناسایی سطوح حمایت و مقاومت

- تعیین نقاط ورود و خروج

در ادامه با تشریح این موارد همراه باشید.

شناسایی روند: : اولین قدم در استفاده از ابر ایچیموکو شناسایی روند است. این تکنیک را می توان با نگاه کردن به موقعیت قیمت نسبت به Tenkan-sen و Kijun-sen انجام داد. اگر قیمت بالاتر از هر دو خط باشد، صعودی و اگر زیر هر دو خط باشد، نزولی محسوب می شود. اگر قیمت بین دو خط باشد روند رنج یا خنثی محسوب می شود.

تایید روند: : مرحله بعدی تأیید روند با استفاده از

Chikou Span است. اگر چیکو اسپن بالاتر از قیمت باشد یک روند صعودی یا اگر پایین تر از قیمت باشد یک روند نزولی را تایید می کند. اگر در موقعیت مخالف قرار گیرد، احتمال اصلاح قیمت یا برگشت روند را نشان می دهد.

شناسایی سطوح حمایت و مقاومت: Senkou Span A و Senkou Span B را می توان برای شناسایی سطوح حمایت و مقاومت بالقوه در آینده استفاده کرد. هنگامی که قیمت بالاتر از سنکو اسپن A و B باشد، حرکت صعودی قوی را نشان میدهد و زمانی که زیر هر دو خط باشد، حرکت نزولی قوی را نشان میدهد. اگر قیمت بین دو خط باشد، یک بازار رنج را نشان می دهد.

تعیین نقاط ورود و خروج: هنگامی که روند را شناسایی و تایید کردید می توانید شروع به جستجوی سیگنال کنید. اندیکاتور Ichimoku چندین سیگنال ارائه می دهد که معامله گران می توانند از آنها برای ورود یا خروج از معاملات استفاده کنند. این سیگنال ها عبارتند از:

- شکست ابر کومو

- تقاطع Tenkan-sen/Kijun-sen

- تایید چیکواسپن

- تقاطع سنکواسپن ها

در ادامه مطلب این سیگنال ها را توضیح خواهیم داد.

شکست ابر کومو: زمانی که قیمت به سمت بالا ابر را بشکند، یک سیگنال صعودی است و معامله گر میتواند وارد معامله خرید شود و زمانی که قیمت به سمت پایین ابر را می شکند، یک سیگنال نزولی و فرصتی برای معامله فروش است.

تقاطع Tenkan-sen/Kijun-sen: هنگامی که Tenkan-sen از بالای Kijun-sen عبور می کند یک سیگنال صعودی است و وقتی Tenkan-sen از زیر Kijun-sen عبور می کند یک سیگنال نزولی است.

تایید چیکواسپن: : زمانی که چیکو اسپن از قیمت بالاتر می رود، یک سیگنال صعودی است و زمانی که این خط از زیر قیمت عبور می کند، سیگنال نزولی است.

تقاطع سنکواسپن ها: زمانی که سنکو اسپن A از بالای سنکو اسپن B عبور می کند، یک سیگنال صعودی است و زمانی که سنکواسپن A از زیر سنکو اسپن B عبور می کند، یک سیگنال نزولی است.

توجه به این نکته مهم است که معامله گران در تصمیم گیری های معاملاتی نباید تنها به اندیکاتور ایچیموکو تکیه کنند. همیشه بهتر است از ایچیموکو در ترکیب با سایر ابزارهای تحلیل تکنیکال و تحلیل فاندامنتال استفاده شود.

سیگنالهای معاملاتی ایچیموکو

سیستم ایچیموکو از طریق تقاطع خطوط، تعاملات با ابر و همترازی اسپن تأخیری، سیگنالهای معاملاتی درستی تولید میکند. این سیگنالها به شناسایی تغییرات مومنتوم، سطوح حمایت/مقاومت و روندهای بازار کمک میکنند.

سیگنالهای صعودی

سیگنال خرید قوی زمانی شکل میگیرد که تنکانسن (خط تبدیل) از پایین به بالای کیجونسن (خط پایه) عبور کند، بهویژه وقتی این تقاطع بالای ابر کومو رخ دهد. شکست قیمت به بالای ابر (سنکو اسپن A > سنکو اسپن B) مومنتوم صعودی را تأیید میکند. وقتی چیکو اسپن (اسپن تأخیری) بالاتر از قیمت ۲۶ دوره قبل قرار گیرد، اطمینان بیشتری ایجاد میشود و سیگنال مناسبی برای ورود به موقعیت خرید (لانگ) ارائه میدهد.

سیگنالهای نزولی

در مقابل، سیگنال فروش زمانی تشکیل میشود که تنکانسن از بالا به پایین کیجونسن عبور کند، بهویژه اگر این تقاطع زیر ابر کومو باشد. شکست قیمت به زیر ابر (سنکو اسپن A < سنکو اسپن B) فشار نزولی را نشان میدهد. قرار گرفتن چیکو اسپن زیر قیمت گذشته، دیدگاه نزولی را تقویت کرده و موقعیت مناسبی برای فروش (شورت) ایجاد میکند.

سیگنالهای بازار رنج و خنثی

در بازارهای رنج، وقتی خطوط تنکان و کیجون مسطح و داخل یا نزدیک ابر باشند، نشاندهنده عدم تصمیمگیری بازار است. نوسان قیمت داخل ابر (همگرایی سنکو اسپنها) هشدار کاهش نوسانات را میدهد و توصیه میشود تا زمان برک اوت از ترید خودداری کنید.

سیگنالهای تأییدی

برای افزایش اطمینان، دنبال چند تاییدیه باشید: مثلاً تقاطع صعودی + شکست ابر + عبور چیکو اسپن. برای فیلتر سیگنالهای کاذب، از حجم معاملات یا اندیکاتور RSI بهعنوان تأیید اضافی استفاده کنید.

استراتژی ایچیموکو

معامله با ایچیموکو به تنهایی شما را به سطوح بالای معاملاتی نمی رساند، اما برخی از بخش های این اندیکاتور از ارزش تحلیلی بالایی برخوردار است. گرفتن عناصر از Ichimoku و اعمال آن در سیستم شما ایده خوبی است. با این حال، این پیشرفتها تنها زمانی اولویت دارند که مدیریت ریسک و سرمایه و ذهنیت معامله گری خود را توسعه دهید. Ichimoku به یک مبتدی اجازه می دهد تا همه این الزامات را توسعه دهد. دارای اجزای کافی برای پوشش مهمترین جنبه های معاملاتی است و همچنین پایه ای برای مدیریت سرمایه است. البته ایجاد یک ذهنیت مناسب زمان بر است و تنها در صورتی ایجاد می شود که نظم و انضباط داشته باشید. در این مقاله چند استراتژی ایچیموکو کاربردی را به شما آموزش می دهیم. این استراتژی ها عبارتند از:

- استراتژی ایچیموکو ایده آل

- استراتژی ایچیموکو K-cross

برای آموزش جامع این استراتژی های معاملاتی با ما همراه باشید.

استراتژی ایچیموکو ایده آل: این تکنیک معاملاتی اولین استراتژی ایچیموکو است. دو ستاپ معاملاتی برای معامله خرید و فروش ارائه شده است.

برای خرید

۱- قیمت بالای ابر است.

۲- تنکان سن بالای کیجون سن است.

۳- چیکواسپن بالای کندل ها است.

۴- ابر آینده “سبز” است.

۵- قیمت از تنکان سن یا کیجون سن دور نیست.

۶- Tenkan-Sen، Kijun-Sen، و Chikou Span نباید در یک Cloud ضخیم باشند.

حتما بخوانید: ویژگی بهترین بروکر برای ترید طلا

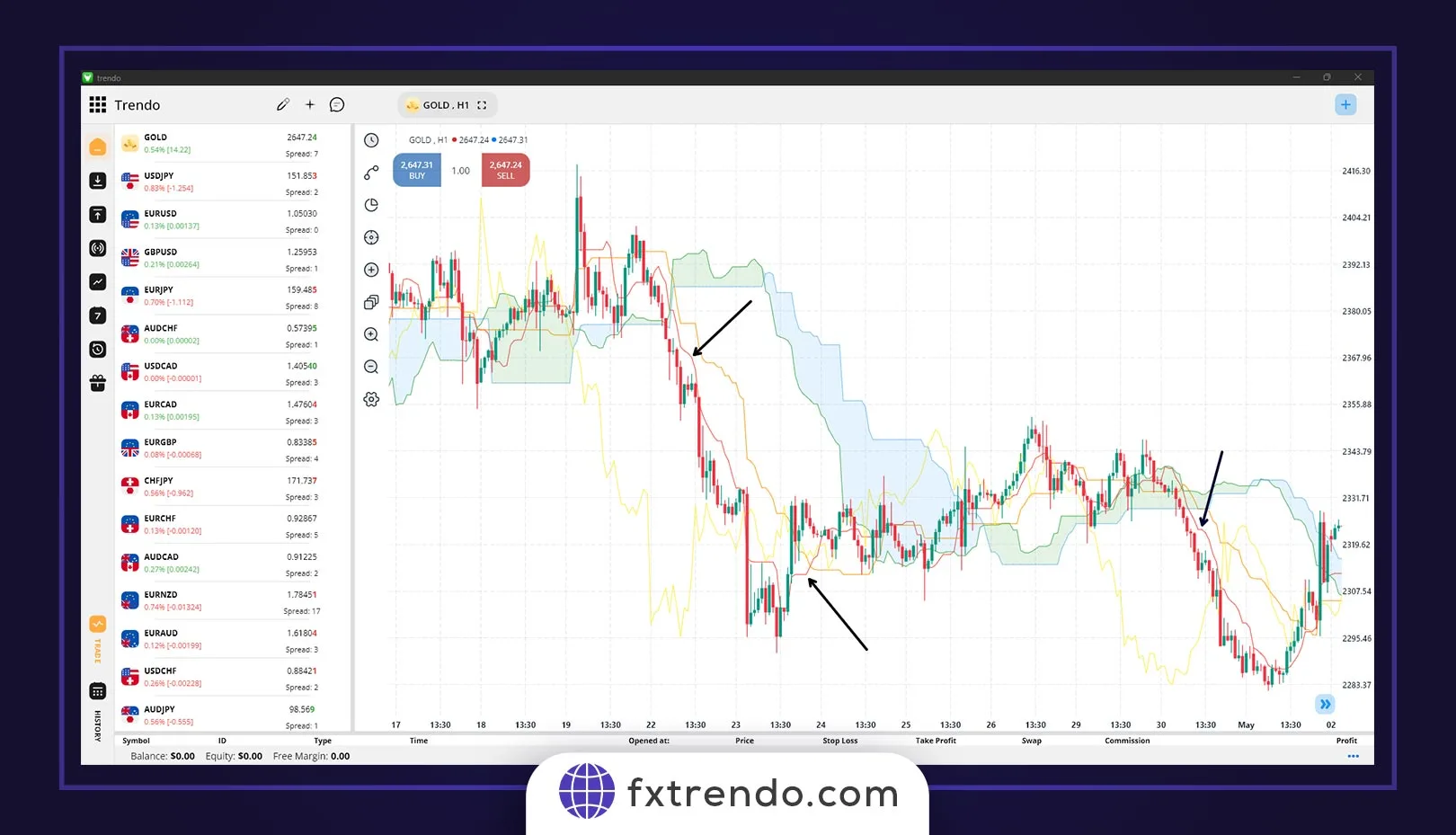

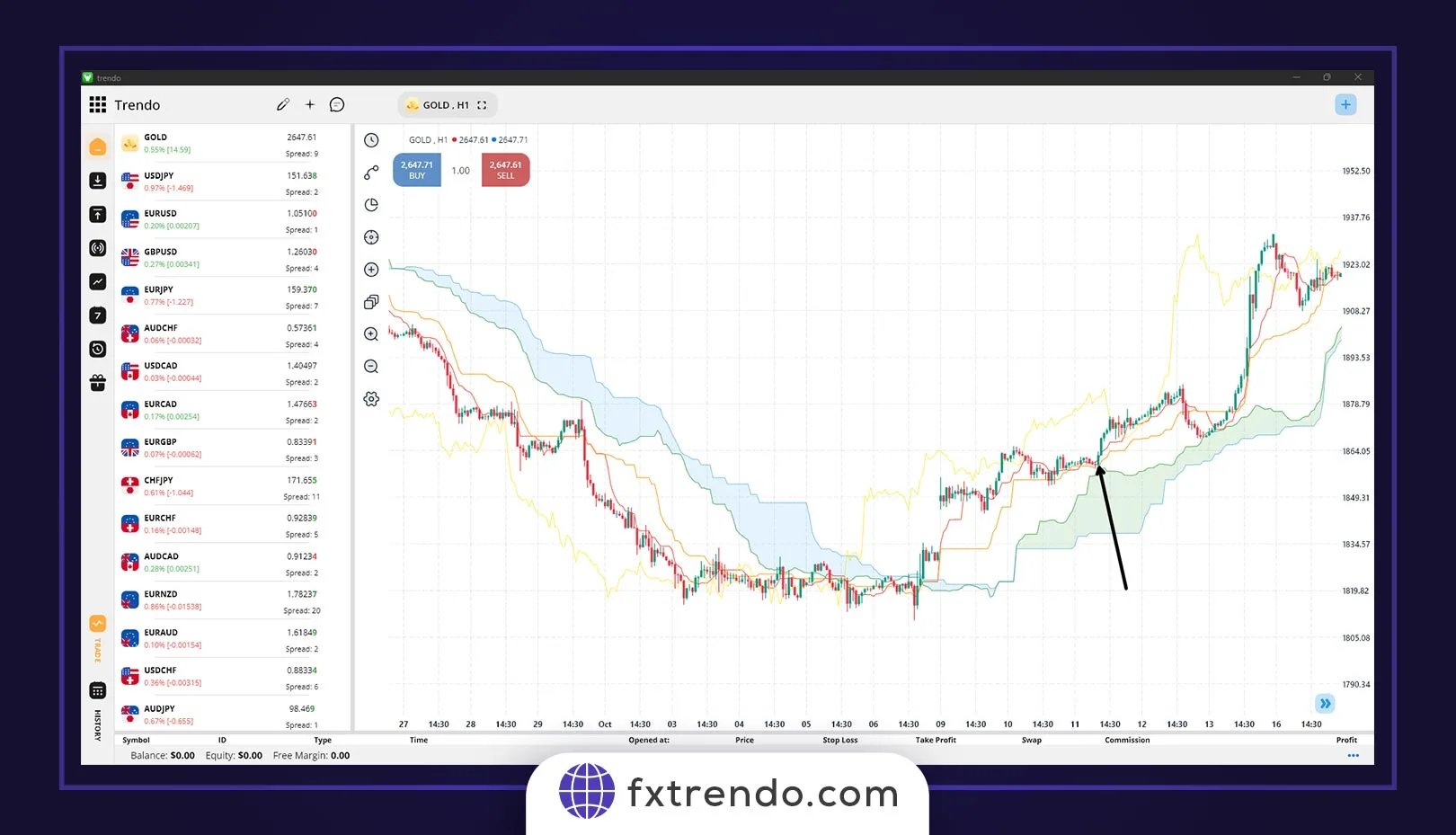

در شکل زیر نمودار طلا را مشاهده می کنید که تمام شرایط استراتژی ایچیموکو ایده آل را دارد. پس می توانیم وارد معامله خرید شویم.

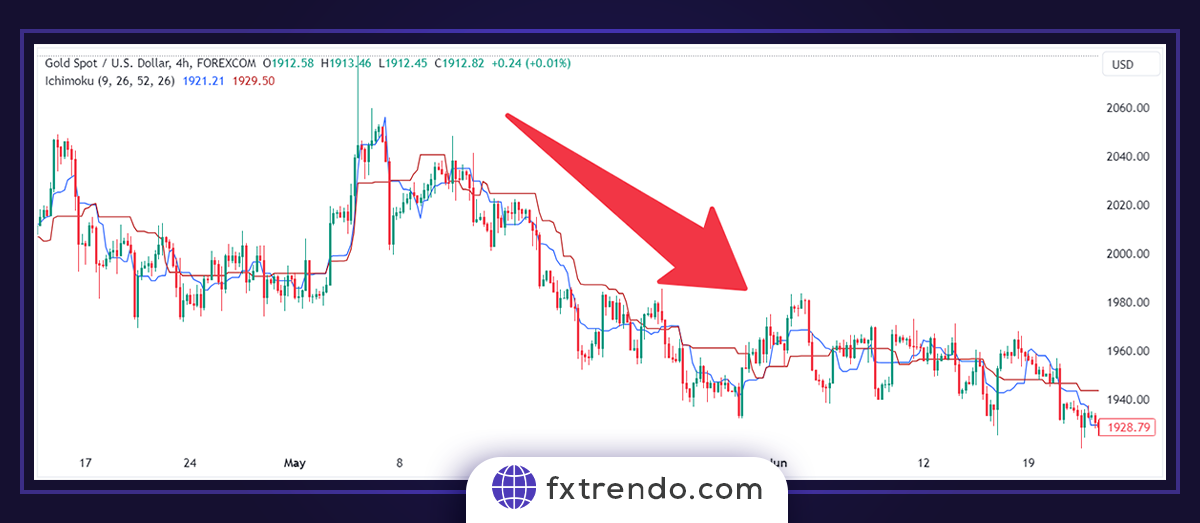

و در شکل بعدی نتیجه را مشاهده می کنیم.

برای فروش

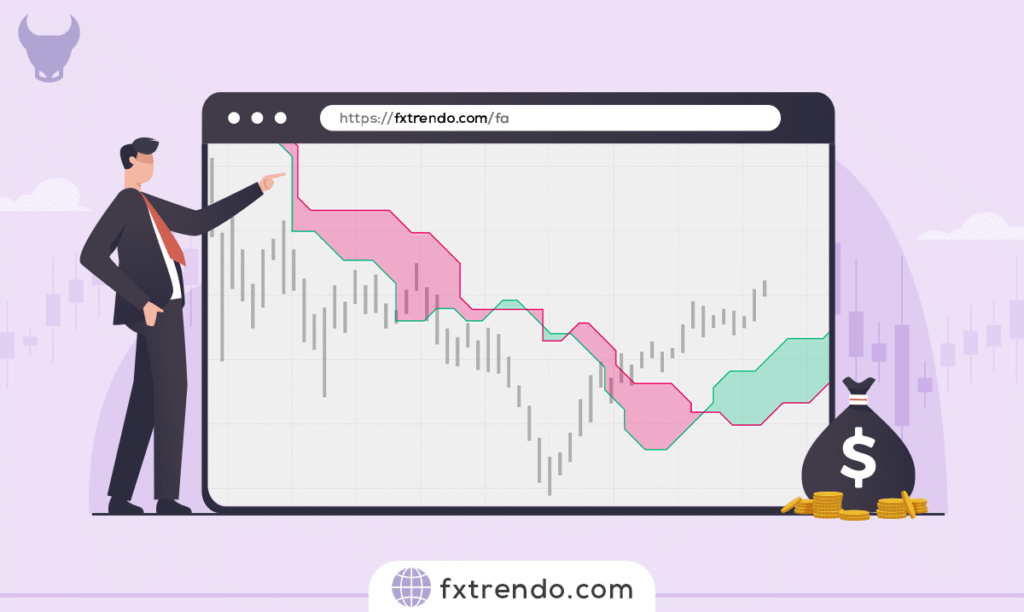

۱- قیمت زیر ابر است.

۲- تنکان سن زیر کیجون سن است.

۳- چیکواسپن بالای کندل ها است.

۴- ابر آینده “قرمز” است.

۵- قیمت از تنکان سن یا کیجون سن دور نیست.

۶- Tenkan-Sen، Kijun-Sen، و Chikou Span نباید در یک Cloud ضخیم باشند.

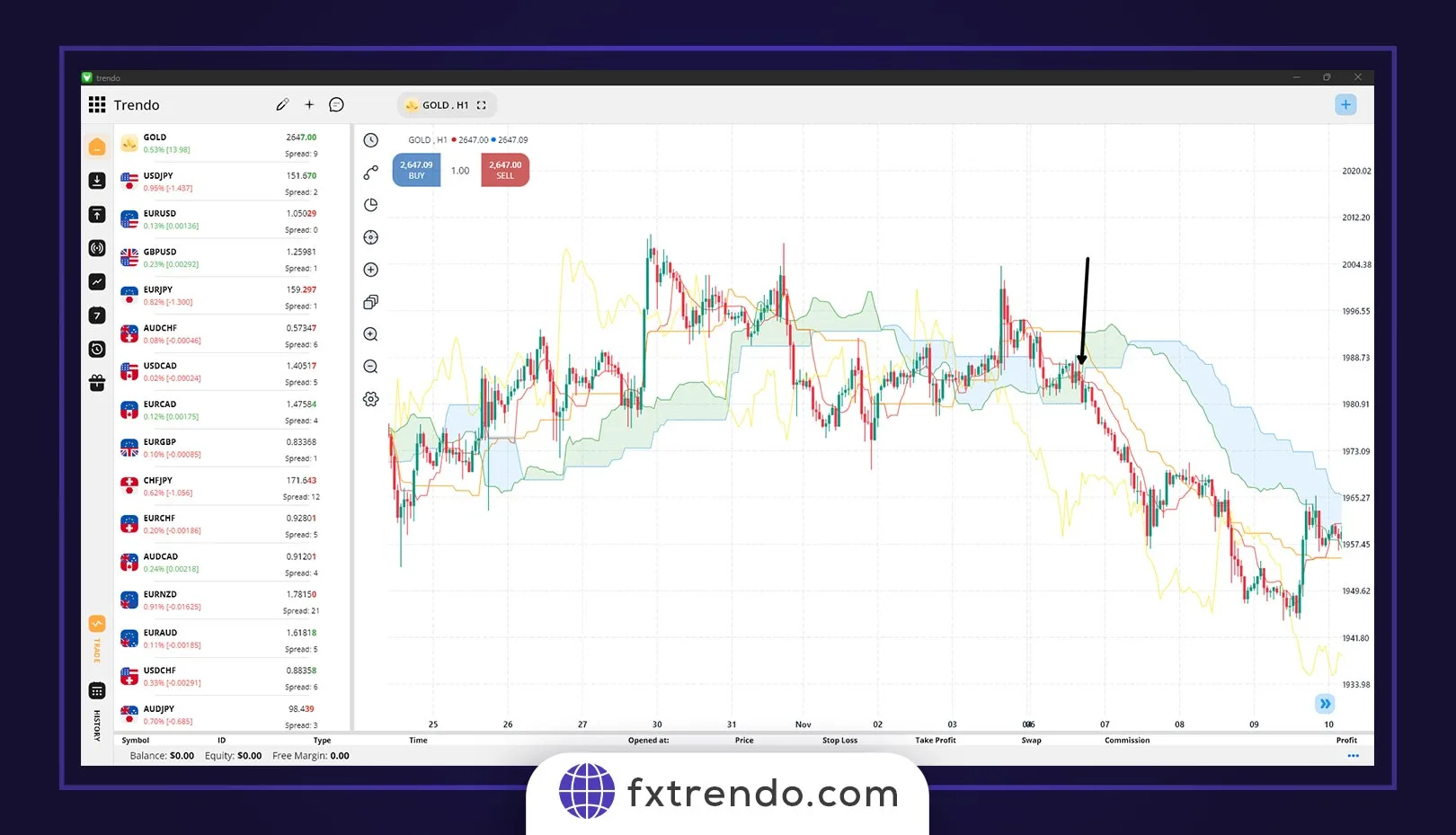

در شکل زیر نمودار طلا را مشاهده می کنید که تمام شرایط استراتژی ایچیموکو ایده آل را دارد. پس می توانیم وارد معامله فروش شویم.

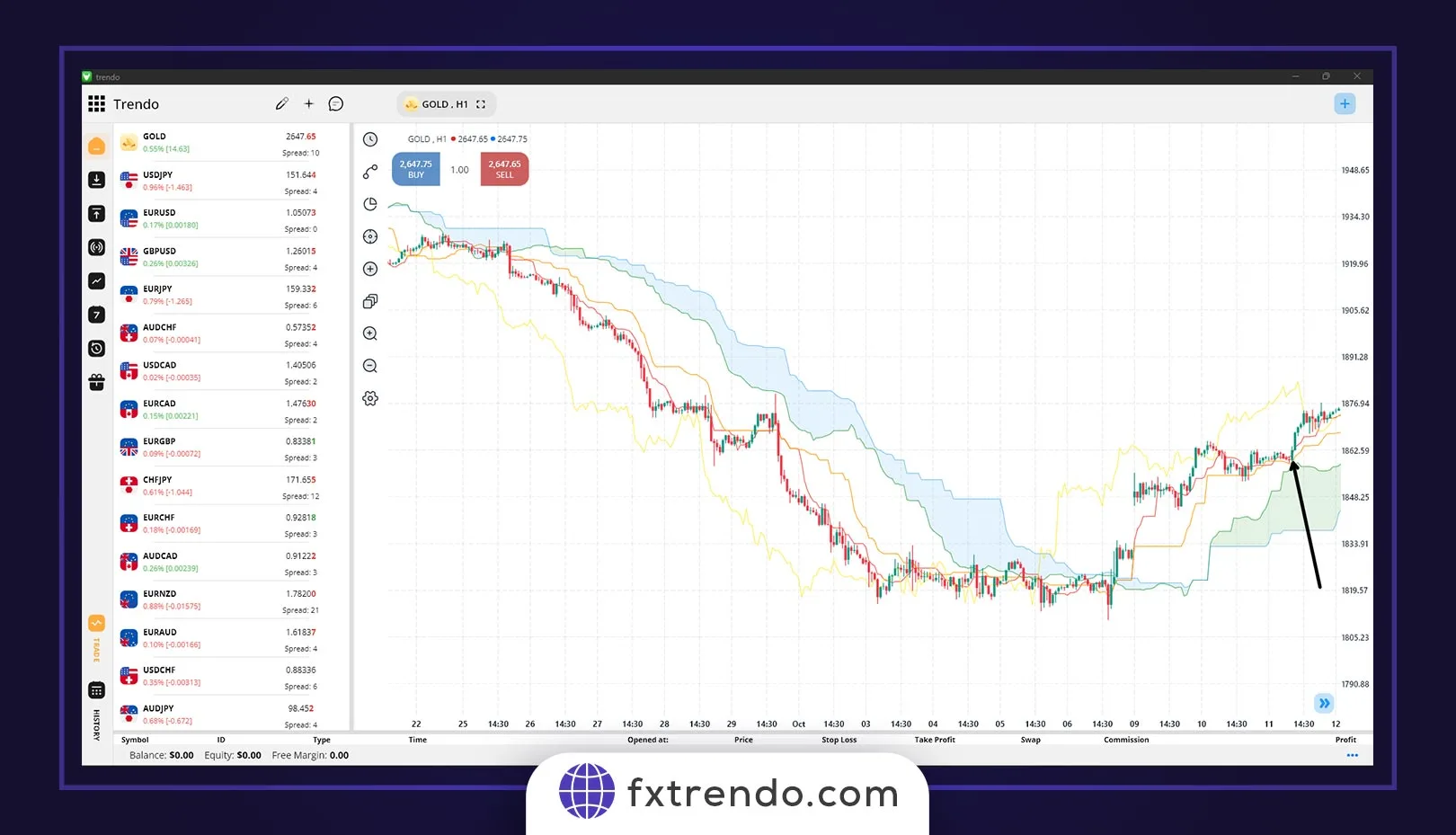

و در شکل بعدی نتیجه را مشاهده می کنیم.

استراتژی ایچیموکو K-cross: استراتژی Kijun-Sen Crossover دومین استراتژی Ichimoku است. دو ستاپ معاملاتی برای معامله خرید و فروش ارائه شده است. این استراتژی معاملاتی کمترین ضریب ریسک را در بین همه استراتژی های ایچیموکو دارد و نسبت ریسک به ریوارد آن می تواند بسیار بالا باشد.

برای خرید

۱- قیمت از Kijun-Sen به سمت بالا عبور می کند.

۲- تنکان سن بیشتر از کیجون سن است.

۳- چیکو اسپن در فضای باز است.

۴- سنکو اسپن B آینده صاف یا رو به بالا است.

۵- قیمت، Tenkan-Sen، Kijun-Sen، و Chikou Span نباید در Cloud باشند، در غیر اینصورت باید ابر ضخیم باشد.

۶- قیمت از Tenkan-Sen یا Kijun-Sen نباید دور باشد.

۷- ابر آینده ضخیم نیست(اختیاری).

در شکل زیر نمودار طلا را مشاهده می کنید که تمام شرایط استراتژی ایچیموکو K-cross را دارد. پس می توانیم وارد معامله خرید شویم.

و در شکل بعدی نتیجه را مشاهده می کنیم.

برای فروش

۱- قیمت از Kijun-Sen به سمت پایین عبور می کند.

۲- تنکان سن کمتر از کیجون سن است.

۳- چیکو اسپن در فضای باز است.

۴- سنکو اسپن B آینده صاف یا رو به پایین است.

۵- قیمت، Tenkan-Sen، Kijun-Sen، و Chikou Span نباید در Cloud باشند، در غیر اینصورت باید ابر ضخیم باشد.

۶- قیمت از Tenkan-Sen یا Kijun-Sen نباید دور باشد.

۷- ابر آینده ضخیم نیست(اختیاری).

در شکل زیر نمودار طلا را مشاهده می کنید که تمام شرایط استراتژی K-cross را دارد. پس می توانیم وارد معامله فروش شویم.

و در شکل بعدی نتیجه را مشاهده می کنیم.

ایچیموکو در تایمفریمهای مختلف

قدرت ایچیموکو در قابلیت تطبیقپذیری آن با تایمفریمهای مختلف است؛ این ویژگی به معاملهگران اجازه میدهد معاملات خود را با روندهای گستردهتر همراستا کنند و در عین حال نقاط ورود دقیق را شناسایی کنند. ابتدا تایمفریمهای بالاتر را برای تعیین جهت کلی تحلیل کنید، سپس به تایمفریمهای پایینتر بروید تا دقت بیشتری به دست آورید؛ این روش خطاها را کاهش داده و وین ریت را افزایش میدهد.

استفاده در تایمفریم های مختلف

از رویکرد بالا به پایین استفاده کنید: ابتدا چارت روزانه را برای روند کلی اسکن کنید (مثلاً قیمت بالای ابر = دیدگاه صعودی). سپس به چارت 4 ساعته بروید و تأیید بگیرید؛ به دنبال تقاطعهای تنکان/کیجون همراستا با سیگنال روزانه باشید. در نهایت به تایم فریم 1 ساعته بروید تا زمان ورود را مشخص کنید: فقط وقتی وارد معامله شوید که تایمفریم پایینتر مومنتوم تایمفریم بالاتر را تکرار کند. این روش نویز را فیلتر میکند: اگر ابر روزانه مسطح باشد، سیگنالهای H1 را نادیده بگیرید. برای بهینهسازی، روی پلتفرم معاملاتی ترندو بکتست انجام دهید.

تفاوت سیگنال در تایمفریمهای روزانه، H4 و H1

- روزانه: سیگنالها قوی و مناسب معاملات سوئینگ (نگهداری ۳-۱۰ روز). شکست ابر نشاندهنده برگشتهای عمده است؛ تقاطعهای جزئی را نادیده بگیرید. ایدهآل برای تعیین حجم موقعیت بر اساس پیوتهای هفتگی.

- H4: تعادل خوبی بین روند و سرعت برای معاملات هفتهای ایجاد میکند. تقاطعها در این تایمفریم پولبکها را شکار میکنند؛ قویتر از H1 اما با لگ کمتر نسبت به روزانه. مناسب برای تارگتهای ۵۰-۲۰۰ پیپ.

- H1: سیگنالهای پرتعداد برای اسکالپینگ (۱۵-۶۰ دقیقه). مکرر اما مستعد سیگنال کاذب؛ فقط وقتی معامله کنید که ابر ضخیم باشد و چیکو اسپن قاطعانه از قیمت عبور کرده باشد. استاپ (۱۰-۲۰ پیپ) ضروری است.

سعی کنید تنظیمات اعداد طلایی ایچیموکو را تغییر ندهید — پیشفرض ۹/۲۶/۵۲ معمولا همهجا کار میکند. روی حساب دمو تمرین کنید تا ویژگیهای خاص هر تایمفریم را شناسایی کنید.

ایچیموکو و سایر اندیکاتورها

معامله گران حرفه ای دوست دارند اندیکاتور ایچیموکو را با ابزارهای دیگر ترکیب کنند. در این بخش دو استراتژی ترکیبی محبوب را معرفی می کنیم. این استراتژی ها عبارتند از

- ایچیموکو و RSI

- ایچیموکو و میانگین متحرک ۲۰۰

در ادامه می توانید تشریح این استراتژی ها برای آموزش ایچیموکو پیشرفته را مطالعه کنید.

ایچیموکو و RSI: اعتقاد بر این است که این ترکیب به معامله گران کمک می کند تا از روند بهره کامل ببرند و برگشت روندهای بازار را شناسایی کنند. واگرایی RSI به ما این امکان را می دهد که کف و سقف بازار را ببینیم و با ابر ایچیموکو، نقاط ورود بالقوه را نیز کشف خواهیم کرد.

حتما بخوانید: اندیکاتور شاخص قدرت نسبی(RSI) به همراه آموزش کاربرد آن در تحلیل تکنیکال

ایچیموکو و میانگین متحرک ۲۰۰: اگر خط میانگین متحرک بالاتر از قیمت باشد، در یک روند نزولی قرار داریم. به همین ترتیب، اگر خط میانگین متحرک زیر قیمت باشد، بازار در یک روند صعودی قرار دارد. در این ترکیب، اگر MA زیر قیمت قرار گیرد، باید منتظر بمانیم تا خطوط Tenkan و Kijun از زیر قیمت عبور کنند تا وارد معامله خرید شوید. به همین ترتیب، اگر MA بالاتر از قیمت قرار دارد، ما به دنبال خطوط Ichimoku هستیم تا از قیمت به سمت بالا عبور کنند.

حتما بخوانید: اندیکاتور مووینگ اوریج ابزار قدرتمند در تحلیل تکنیکال

مزایا و محدودیتهای ایچیموکو

ایچیموکو دیدگاهی جامع از دینامیک بازار ارائه میدهد، اما مانند هر ابزار دیگری، معایب و محدودیتهایی دارد. این موارد را ارزیابی کنید تا آن را بهطور مؤثر در استراتژی خود ادغام نمایید.

مزایای کلیدی اندیکاتور ایچیموکو

- تشخیص روند: بهسرعت روندهای صعودی (قیمت بالای ابر) یا نزولی (قیمت زیر ابر) را شناسایی میکند و در ارائه دیدگاه جهتدار، عملکرد بهتری نسبت به اندیکاتورهای خطی دارد.

- شفافیت بصری: با خطوط یکپارچه و ابر، نمای کلی چارت را در «یک نگاه» ارائه میدهد و زمان تحلیل و تصمیمگیریهای احساسی را به حداقل میرساند.

- سطوح حمایت/مقاومت داینامیک: لبههای ابر سطوح تطبیقی ایجاد میکنند که با قیمت حرکت میکنند و به تنظیم دقیق استاپلاس و تارگت کمک میکنند.

- تأیید مومنتوم: تقاطعها و همترازی چیکو اسپن سیگنالهای ضعیف را فیلتر میکنند و دقت معاملات را در بازارهای رونددار افزایش میدهند.

محدودیتهای کلیدی اندیکاتور ایچیموکو

- پیچیدگی (بهویژه برای مبتدیان): پنج مؤلفه درهمتنیده برای افراد تازهکار سنگین است و نیاز به تمرین زیاد دارد تا سیگنالها را با اطمینان تفسیر کنند.

- تأخیر (Lag): محاسبات مبتنی بر دوره ۲۶ اغلب ورود را در بازارهای پرنوسان به تأخیر میاندازد و برگشتهای اولیه را از دست میدهد (مانند عقب ماندن چیکو اسپن از قیمت).

- عملکرد ضعیف در بازارهای رنج: در دورههای کمنوسان و ابرهای نازک، سیگنالهای کاذب تولید میکند.

- ریسک اعتنای بیشازحد: عوامل بنیادی را نادیده میگیرد؛ تغییرات سفارشی بدون بکتست میتواند منجر به (curve-fitting) شود.

اشتباهات رایج در معامله با ایچیموکو

حتی معاملهگران باتجربه هم در تلههای ایچیموکو میافتند؛ در اینجا نحوه اجتناب از آنها برای ستاپهای دقیقتر و ضررهای کمتر آورده شده است. با نظم ترید کنید و معاملات خود را ژورنال کنید تا الگوها را شناسایی کنید.

- ورود زودهنگام: پریدن روی تقاطع تنکان/کیجون بدون تأیید ابر منجر به سیگنال کاذب میشود.

نکته: منتظر بسته شدن قیمت بالای/زیر لبه کومو باشید.

مثال: اگر تقاطع داخل ابر رخ دهد، صبر کنید؛ بکتستها نشان میدهند ۴۰٪ سیگنالها در این ناحیه کاذب هستند. از عبور چیکو اسپن بهعنوان چراغ سبز استفاده کنید. - معامله در بازارهای رنج: اجبار به دیدن روند وقتی خطوط مسطح شدهاند و قیمت به ابر نازک چسبیده است، حساب را با نوسانات ریز خالی میکند.

نکته: ضخامت ابر را اندازه بگیرید (فاصله سنکو A-B بیشتر از ۲۰ پیپ در H4)؛ اگر کمتر بود، معامله نکنید. با ADX (بالای ۲۵ برای روند) فیلتر کنید — این روش را روی رنجهای EUR/USD در دمو تمرین کنید. - نادیده گرفتن تأییدهای اضافی: وابستگی صرف به ایچیموکو زمینه را از دست میدهد؛ مثلاً اخبار مهم میتوانند سیگنال را بیاعتبار کنند.

نکته: RSI (بالای ۵۰ برای لانگ) یا افزایش حجم را پلهای کنید. برای تقاطعها، ابتدا تایمفریم بالاتر را چک کنید. مثلاً ورود در H1 فقط اگر ابر روزانه همراستا باشد. این کار ضررها را تا ۲۵٪ کاهش میدهد.

پیچیده کردن با تنظیمات سفارشی: تغییر اعداد طلایی ایچیموکو یعنی ۹/۲۶/۵۲ برای کسب سود بیشتر اغلب به خطا و نویز منجر میشود.

نکته: به تنظیمات پیشفرض پایبند باشید؛ هر تغییری را روی حداقل ۲۰۰ چارت تست کنید. اگر برای کریپتو دورههای کوتاهتر میخواهید، با تحلیل walk-forward اعتبار آن را بسنجید.

سخن آخر

ترید در بازار فارکس با Ichimoku می تواند یک استراتژی سودآور و موثر برای معامله گرانی باشد که این اندیکاتور و نحوه استفاده از آن را درک می کنند. سیستم معاملاتی ایچیموکو دید جامعی از بازار ارائه می دهد و به معامله گران کمک می کند تا روندهای بالقوه، سطوح حمایت و مقاومت و نقاط ورود و خروج را شناسایی کنند. با این حال، معاملهگران باید همیشه از تکنیکهای مدیریت ریسک مناسب استفاده کنند و نباید برای تصمیمگیری در معاملات صرفاً به اندیکاتور Ichimoku اعتماد کنند.