مدیریت سرمایه نقش بسیار مهمی در معاملات فارکس دارد. بدون تکنیک های مناسب مدیریت ریسک و سرمایه، معامله گری تفاوت زیادی با قمار در کازینو نخواهد داشت . اگر معامله گر حداقل به مهمترین مفاهیم در مدیریت سرمایه احترام نگذارد، حتی سودآورترین استراتژی معاملاتی نیز نتایج مثبتی را به همراه نخواهد داشت. برای کمک به شما در سفر معامله گری خود و نشان دادن اهمیت مدیریت سرمایه فارکس در معاملات، فهرستی از چند نکته برتر مدیریت سرمایه فارکس که هر معامله گر باید بداند را گردآوری کرده ایم.

اهمیت مدیریت سرمایه در فارکس

مدیریت سرمایه به مجموعهای از تکنیکها اطلاق میشود که برای به حداقل رساندن ضرر، به حداکثر رساندن سود و رشد حساب معامله گری شما استفاده میشود. چند تکنیک برتر مدیریت سرمایه فارکس که در زیر توضیح داده شده است به شما کمک می کند دقیقاً به این هدف دست یابید و از درآمد خود محافظت کرده و آن را رشد دهید.

مدیریت سرمایه در فارکس چیست؟

بسیاری از مبتدیان در بازار تمایل دارند اهمیت مدیریت سرمایه در معاملات فارکس را نادیده بگیرند، که دیر یا زود منجر به حذف کامل حساب معاملاتی آنها می شود. قبل از انجام معامله در بازار، مطمئن شوید که قوانین مدیریت سرمایه توضیح داده شده در معاملات فارکس ما را کاملاً درک کرده اید و به زودی تفاوت عملکرد معاملاتی خود را متوجه خواهید شد.مدیریت سرمایه نقش بسیار مهمی در معاملات فارکس دارد. بدون تکنیک های مناسب مدیریت ریسک و سرمایه، معامله گری تفاوت زیادی با قمار در کازینو نخواهد داشت و هر استراتژی معاملاتی محکوم به شکست خواهد بود . اگر معامله گر حداقل به مهمترین مفاهیم در مدیریت سرمایه احترام نگذارد، حتی سودآورترین استراتژی معاملاتی نیز نتایج مثبتی را به همراه نخواهد داشت.

12 نکته طلایی در مدیریت سرمایه

12 نکته برتر مدیریت سرمایه فارکس که هر معامله گر باید بداند را گردآوری کرده ایم.با مطالعه و رعایت این نکات میتوانید یک مدیریت سرمایه عالی برای حساب خود انجام دهید و احتمال سودآوری حساب بالا خواهد بود.

1- فقط آنچه را که می توانید از دست بدهید، معامله کنید.

اولین نکته مدیریت سرمایه فارکس و احتمالاً مهمترین نکته برای هر معاملهگری، این است که فقط آنچه را که میتوانید از دست بدهید، معامله کنید یعنی سرمایه ای وارد بازار فارکس شود که اگر زیان کنید به شرایط مالی شما آسیب نرساند. به عنوان یک معامله گر مبتدی، فقط باید آنچه را که می توانید با آن معامله کنید به حساب معاملاتی خود واریز کنید و نه بیشتر.

ممکن است بخواهید حداکثر ضرر قابل قبول در ماه را برای خود تعیین کنید و اگر به این ضرر رسیدید، بلافاصله معامله را متوقف کنید. در کل ایده این است که شما فقط سرمایه ای را به خطر می اندازید که در صورت از دست دادن آن، زندگی شما به شدت تحت تاثیر قرار نمی گیرد. هرگز با پولی که برای اقلام ضروری مانند اجاره، وام، غذا و غیره نیاز دارید معامله نکنید. بازار فارکس یک دستگاه پولساز تضمینی نیست. برخی از افراد تنها با ضرر کردن به حرفه معامله گری فارکس خود پایان می دهند.

2- تصمیم بگیرید که چقدر می خواهید در هر معامله ریسک کنید.

یکی از مهم ترین تکنیک های مدیریت سرمایه در معاملات فارکس، تکنیک ریسک به ازای معامله است. ریسک به ازای هر معامله تعیین میکند که چه مقدار از حساب معاملاتی خود را در هر معامله به خطر میاندازید. به عنوان یک قاعده کلی، بیش از 2 تا 3 درصد از حساب خود را در معامله ریسک نکنید، بنابراین سرمایه کافی را برای مقاومت در برابر تأثیر منفی روزهای باخت خواهید داشت. همیشه بهتر است ریسک کوچک داشته باشید و حساب خود را به طور پیوسته رشد دهید تا اینکه بیش از حد ریسک کنید و سرمایه های معاملاتی خود را به باد دهید.

3- بیش از حد معامله نکنید.

لازم نیست هر ساعت یا حتی هر روز معامله انجام دهید. منتظر بمانید تا ستاپ ترید طبق استراتژی معاملاتی شکل بگیرد و بازار را برای فرصت های معاملاتی دنبال نکنید. بازار چیزی به شما بدهکار نیست و صبر و انضباط به پایبندی استراتژی معاملاتی جام مقدس معامله گران سودآور است. حتی بهترین سیستم مدیریت سرمایه فارکس نیز اگر چندین معامله را بدون تحلیل بازار انجام دهید، کمک چندانی به شما نخواهد کرد.ترید بیش از حد در طول روز را اور ترید Overtrade میگویند. معامله گرانی که دچار اور ترید میشوند احساسات بر استراتژی معاملاتی آن ها غلبه شده و در نهایت زیان خواهند کرد.اور ترید یکی از زیان آورترین عادت های یک معامله گر میتواند باشد.

4- از جای مشخصی به بعد جلو ضرر بیشتر را بگیرید ولی اجازه دهید سود شما ادامه یابد.

اگر نکات مهم را در مورد معامله گری دنبال کرده باشید، ممکن است این جمله را شنیده باشید که “ضرر خود را متوقف کنید و اجازه دهید سود شما ادامه یابد.” معاملهگران حرفهای فارکس دقیقاً این کار را انجام میدهند. آنها در مورد ضررهای خود بسیار بیصبر هستند و یک پوزیشن بازنده را زودتر میبندند، اما اجازه میدهند موقعیتهای برندهشان ادامه یابد. مبتدیان بازار برعکس این کار را انجام می دهند. آنها اجازه می دهند زیان هایشان ادامه پیدا کند، به این امید که بازار بازگردد، و سود خود را به دلیل ترس از دست دادن آن سریع می بندند.

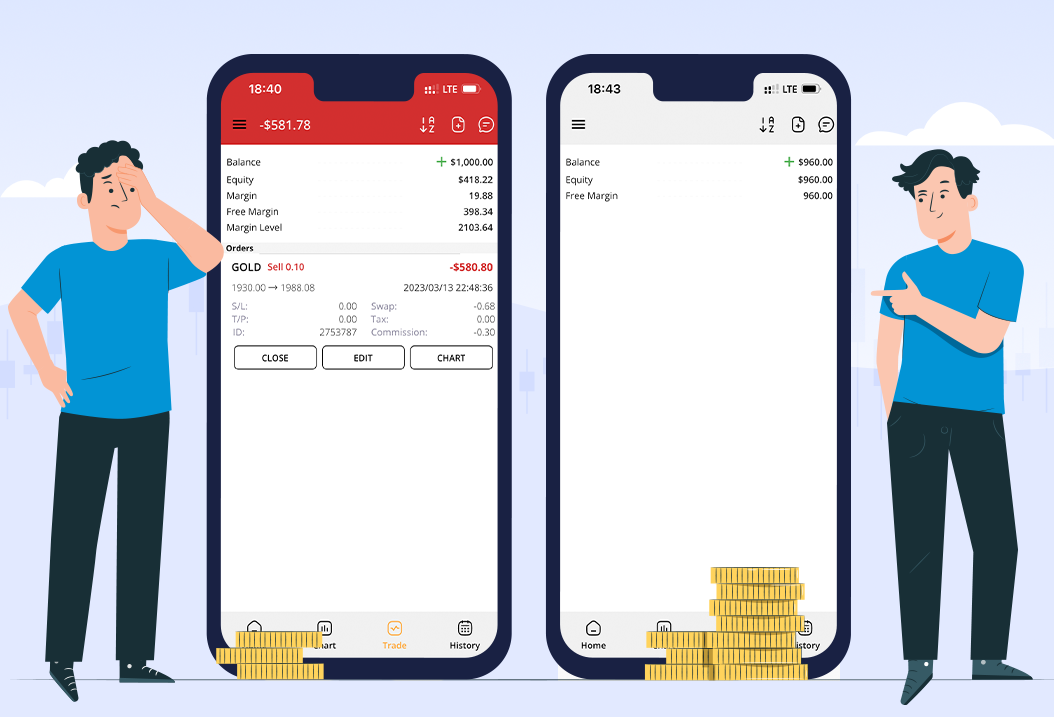

فرض كنيد كه حساب دو معامله گر X و Y در ترندو 1000 دلار موجودی دارد و هر دو آن ها قصد معامله فروش در نماد طلا دارند تريدر X معامله فروش طلا با حجم معاملاتي 0.1 لات در عدد 1930 دلار با حد ضرر يا استاپ لاس 1934 انجام مي دهد و تريدر Y معامله فروش طلا را بدون حد ضرر با همان حجم 0.1 لات انجام می دهد ناگهان نماد طلا به دلايل مختلف صعود زیادی را در طول روز را انجام می دهد و در پايان روز معاملاتی تا عدد 1988 دلار صعود ميكند.تريدر x كه حد ضرر را رعايت كرده بود در عدد 1934 دلار معامله اش با 40 دلار یا 4% زيان بسته می شود , و موجودی او به 960 دلار می رسد و اجازه نمی دهد ضرر او بیشتر شود كه به راحتی در معاملات بعدی ميتواند جبران ضرر خود كند ولی تريدر Y چون بدون حد ضرر معامله ميكند حساب او دچار زيان زيادی شده است و با 588 دلار زيان يعنی 58%، موجودی او به 411 دلار رسيده است و به موقع جلو ضرر خود نگرفته است و حساب او در وضعیت بدی است. دچار استرس و اضطراب می شود و نميتواند در اين شرايط كه احتمال استاپ اوت و كال مارجين شدن يعنی از دست دادن سرمايه وجود دارد تصميم درست بگيرد. کلیک کنید و با استاپ اوت و کال مارجین در فارکس آشنا شوید.

5- همیشه از سفارش حد ضرر استفاده کنید.

ر عایت حد ضرر یک بلوک اصلی برای مدیریت ریسک و سرمایه هستند و باید بخشی جدایی ناپذیر از هر برنامه مدیریت سرمایه فارکس باشند. سفارش حد ضرر، زمانی که قیمت به یک سطح از پیش تعیین شده رسید، پوزیشن شما را به طور خودکار می بندد و از ضررهای بزرگتر جلوگیری میکند . تمام استراتژی های مدیریت سرمایه معاملات فارکس باید شامل سفارشات حد ضرر باشد. بدون رعایت حد ضرر یک حساب هر چقدر هم بزرگ باشد محکوم به نابودی است.

6- معاملاتی با نسبت ریسک به ریوارد(R/R) حداقل 1 انجام دهید.

تحقیقات نشان داده است که معامله گرانی که معاملاتی با نسبت ریسک به ریوارد 1 یا بالاتر انجام می دهند به طور قابل توجهی سودآورتر از معامله گرانی هستند که با نسبت R/R زیر 1 معامله می کنند . نسبت ریسک به ریوارد یا R/R به نسبت بین سود و زیان یک معامله اشاره دارد.به عنوان مثال، اگر USD/JPY را با هدف سود 100 پیپ و حد ضرر 50 پیپ خریداری کنید، نسبت R/R آن معامله 2 خواهد بود. در این صورت شما به مقدار نسبتاً کمتری از معاملات برنده برای سر به سر شدن نیاز دارید. استفاده از ريسک به ريوارد مناسب در معاملات فاركس بسيار قابل اهميت چون زمانی که معاملات شما با سود بسته ميشود حساب معاملاتی رشد خوبی خواهد داشت و زمانی كه معامله با ضرر بسته ميشود حساب حداقل كاهش خواهد داشت و بسيار كمتر از مقدار سودی است كه از معاملات قبلی گرفته ايد.

7- اندازه پوزیشن یا حجم معاملاتی خود را به درستی محاسبه کنید.

بسیاری از معاملهگران نمیدانند چگونه حجم معامله خود را به درستی محاسبه کنند تا ریسک تعریف شده هر معامله خود را حفظ کنند. اندازه پوزیشن یا حجم معامله در مدیریت سرمایه فارکس بسیار مهم است، زیرا سود و ضرر معامله کاملا با حجم معاملاتی وابسته است .دقت داشته باشيد انتخاب حجم مناسب برای معاملات در بازار فاركس اهميت بسيار بالايی دارد زيرا مقدار ریسک هر معامله مستقيما به حجم معاملاتی شما بستگی دارد برای محاسبه حجم معاملاتی ميتوانيد از ماشين حساب فاركس ترندو استفاده كنيد.در اين ماشين حساب شما نقطه ورود و خروج معامله را برای حجم دلخواه خود وارد ميكنيد و از ميزان ريسک همچنین سود و زيان معامله آگاه خواهيد شد.حجم معاملاتی بالاتر از مدیریت سرمایه مانند یک شمشیر دو لبه است. آن سودهای بزرگ شده در معاملات برنده، به زیان های بزرگ شده در معاملات بازنده تبدیل می شوند. بنابراین، استفاده محتاطانه از اهرم بسیار مهم است

حتما بخوانید:

چند نكته راجب اندازه حجم معاملاتی:

- هر چقدر حد ضرر شما كمتر باشد حجم بالاتری را ميتوانيد برای معامله استفاده كنيد.

- هر چقدر قدرت و ميزان ريسک شما بيشتر باشد حجم معاملاتی بالاتری را ميتوانيد استفاده كنيد.

- هر چه موجودی حساب شما بيشتر باشد در نتيجه ميتوانيد معاملات با لات يا حجم بالاتری انجام دهيد.

8- هنگام معامله با اهرم (لوریج) محتاط باشید.

لوريج یا اهرم (leverage) در بازارهای مالی مانند فاركس ابزاری است كه بروكر یا کارگزاری در اختيار معامله گران قرار می دهد تا چندين برابر سرمايه و موجودی خود معامله كنند، درواقع بتوانند معاملاتی با حجم بالاتری از سرمایه خود انجام دهند. اساساً، معامله گر برای باز کردن یک پوزیشن اهرمی، از کارگزار خود پول قرض می کند. به عنوان مثال، اگر معاملهگری دارای اهرم 1:100 باشد، میتواند موقعیتی به ارزش 100000 دلار با تنها 100 دلار موجودی در حساب خود باز کند.بنابراين لوريج بالا می تواند سود خوبی برای معامله گران داشته باشد ،اما اگر حجم زيادی خريد نماید در واقع ريسک معامله را بالا برده و مديريت سرمايه را رعايت نكرده است . با اينكه معامله گر می تواند سود بيشتری كسب نماید اما اين احتمال هم وجود دارد خيلی سريع سرمایه خود را از دست دهد.

حتما بخوانید:

9- طمع کار نباشید.

ترس و طمع از جمله مخرب ترین احساسات در معامله گری هستند. با تجربه، یاد خواهید گرفت که چگونه احساسات خود را مدیریت کنید تا در تصمیمات معامله گری شما دخالت نکنند. مخصوصا حرص و طمع ویرانگر است و شما باید در مورد آنچه می توانید از بازار خارج کنید واقع بین باشید. بازار را بیش از حد معامله نکنید و اهداف سود غیر واقعی را تعیین نکنید که دستیابی به آنها غیرممکن است. معامله با توقف ضرر 10 پیپ و هدف سود 1000 پیپ احتمالاً منجر به زیان خواهد شد. با ترس و طمع نميتوان مديريت سرمايه صحيح انجام داد و احتمالا زيان دهی حساب بالاتر می رود. نكته ای که قابل اهميت است تمام نكات مديريت سرمايه ممكن است با احساسات نابود شود بنابراين كنترل احساسات لازمه مديريت سرمايه است.

10- از تریلینگ استاپ برای قفل کردن سود خود استفاده کنید.

یک سیستم مدیریت سرمایه فارکس کامل باید شامل انواع مختلفی از سفارشات حد ضرر برای انواع مختلف شرایط بازار باشد. اگر یک بازار در یک روند قوی است، ممکن است عاقلانه باشد که از تریلینگ استاپ استفاده کنید. به این ترتیب، در حالی که روند ادامه می یابد، دائماً سود شما قفل خواهد بود، زیرا تریلینگ استاپ به طور خودکار سفارش حد ضرر شما را جابهجا میکند . تریل کردن حد ضرر به معنای حرکت آن در جهت یک معامله برنده است . این کار سود را قفل می کند و ریسک شما را مدیریت می کند.به طور مثال زمانی كه معامله در سود خوبی قرار ميگرد بهتر است حد ضرر را در نقطه ورود قرار دهيد تا اگر كه قيمت برگشتی انجام داد معامله شما در ضرر نرود و بدون ضرر بسته شود به اين كار كه حد ضرر را در نقطه ورود قرار گيرد ريسک فری ميگويند. همچنين زمانی كه معامله ای در سود منطقی است ميتوان حد ضرر را در سود قرار داد كه اگر قيمت برگشت معامله با سود متوسط بسته شود.به طور مثال اگر معامله ای انجام داده ايد و قيمت 70% مسير حد سود شما رفته است ميتوانيد سود را در 30% الي 50% مسير حد سود خود قرار دهيد تا اگر قيمت برگشت معامله با ضرر يا بدون ضرر بسته نشود بلكه با سود بسته شود.

11- سود خود را برداشت کنید.

چیزی که بسیاری از معامله گران در آن مقصر هستند این است که هرگز سود خود را برداشت نمی کنند یا برنامه منظمی برای انجام این کار ندارند. اگر به سود قابل توجهی در حساب معاملاتی خود رسیدید، مقداری از آن را برداشت کنید، از آن لذت ببرید و کاری ارزشمند با آن پول انجام دهید. برداشت سود از فاركس احساس رضايت به شما می دهد كه ميتوانيد با آرامش ذهنی بيشتر در معاملات بعدی تمركز كنيد. همانطور که در ابتدا گفتیم، یکی از اهداف مدیریت سرمایه فارکس، به حداکثر رساندن سود شما است. برای انجام این کار، باید در صورت وجود سود، مراقب آن باشید. هر چه پول بیشتر در حساب معاملاتی شما بماند، احتمال اینکه با آن معامله کنید و احتمالاً آن را از دست بدهید، بیشتر می شود.

12- همبستگی ارزها را درک کنید.

نکته آخر، درک و استفاده از همبستگی ارزها باید بخشی از تمام برنامه های سرمایه گذاری فارکس و استراتژی های مدیریت سرمایه شما باشد. همبستگی ارزها بيانگر اين نكته است كه مسير حركت نماد چقدر به هم ديگر وابسته است. ضریب همبستگی، که میتواند مقداری بین ۱- تا ۱ داشته باشد، باید برای ایجاد یک سبد معاملات فارکس استفاده شود که ریسک کل معاملات را متنوع کند.به طور مثال نمادهايی كه حركات شبيه به هم دارند همزمان باهم در يک جهت معامله نكنيد زيرا در صورتی كه يكی از آن ها وارد زيان شود احتمال اينكه معامله ديگری نيز وارد زيان شود بالاست. با بررسی همبستگی ارزها ميتوان معاملات بهتری داشت و مديريت ريسک و سرمايه بهتری را انجام داد.

سخن آخر

این چند نکته در مورد مدیریت سرمایه در فارکس باید هنگام شروع به کار به عنوان یک معاملهگر رعایت شود. به یاد داشته باشید زمانی که قوانین خود را دقیقاً مشخص کردید به آنها پایبند باشید. به عنوان مثال، به عنوان بخشی از طرح کلی معاملات خود، ممکن است سیستم مدیریت سرمایه فارکس زیر را انتخاب کنید:

- من بیش از 3٪ از موجودی حساب خود در هر معامله ریسک نمی کنم.

- در چارچوب استراتژی مکتوب خود معامله میکنم و بیش از اندازه در طول روز معامله نمیکنم.

- استفاده از حد ضرر و حجم معاملاتی کنترل شده در معاملات خود لحاظ میکنم.

- نسبت ریسک به ریوارد ترجیحی من 1:2 در هر معامله است.

- ضررهای انباشته من در هفته از 10% سرمایه بیشتر نخواهد شد. اگر به این هدف برسم، معامله را در آن هفته متوقف خواهم کرد.

- به صورت هفتگی یا ماهانه سود خود را برداشت میکنم.