استراتژی معاملاتی چیست؟

استراتژی معاملاتی یک برنامۀ منظم و کاملاً تعریف شدهاست که قوانین و دستورالعملهای خاصی را برای مشارکت در بازارهای فارکس ترسیم میکند. این برنامه، ترکیبی از تحلیل تکنیکال و فاندامنتال، مدیریت ریسک و عوامل روانی است که برای کمک به معاملهگران طراحی شده است تا معاملات خود را به شیوهای منظم شناسایی، اجرا و مدیریت کنند. با پایبندی به یک استراتژی معاملاتی کاربردی، معاملهگران میتوانند تصمیمات آگاهانهتری گرفته و تأثیر احساسات بر فعالیتهای معاملهگری خود را به حداقل برسانند.

استراتژیهای مبتنی بر عرضه و تقاضا

عرضه و تقاضا یکی از اصلیترین رکنها برای تحلیل و پیشبینی بازار فارکس است. در حال حاضر (سال ۲۰۲۴)، استراتژیهای مبتنی بر عرضه و تقاضا، کاربردیترین سبکهای معاملاتی هستند که معاملهگران در سراسر جهان از آنها بهره میگیرند و به دنبال افزایش سودآوردی خود هستند. سبکهای متفاوتی بر مبنای عرضه و تقاضا ایجاد شدهاند، اما ۳ سبک اصلی و معروف در این زمینه، عبارتاند از:

- سبک عرضه و تقاضای سم سیدن (Sam Seiden)

- سبک ICT

- سبک RTM

سبک عرضه و تقاضای سم سیدن (Sam Seiden)

پرایس اکشن عرضه و تقاضا از مهمترین سبکهای معاملهگری است که توسط سم سیدن ایجاد شدهاست و در حال حاضر، یکی از سبکهای پرکاربرد معاملهگری در بازار فارکس است. سبک عرضه و تقاضای سم سیدن بر این دیدگاه استوار است که بدون توجه به اخبار و اتفاقات فاندامنتال، باید به بررسی نمودار قیمت پرداخت و استراتژی معاملهگری را باید بر اساس تحلیل تکنیکال تدوین کرد.

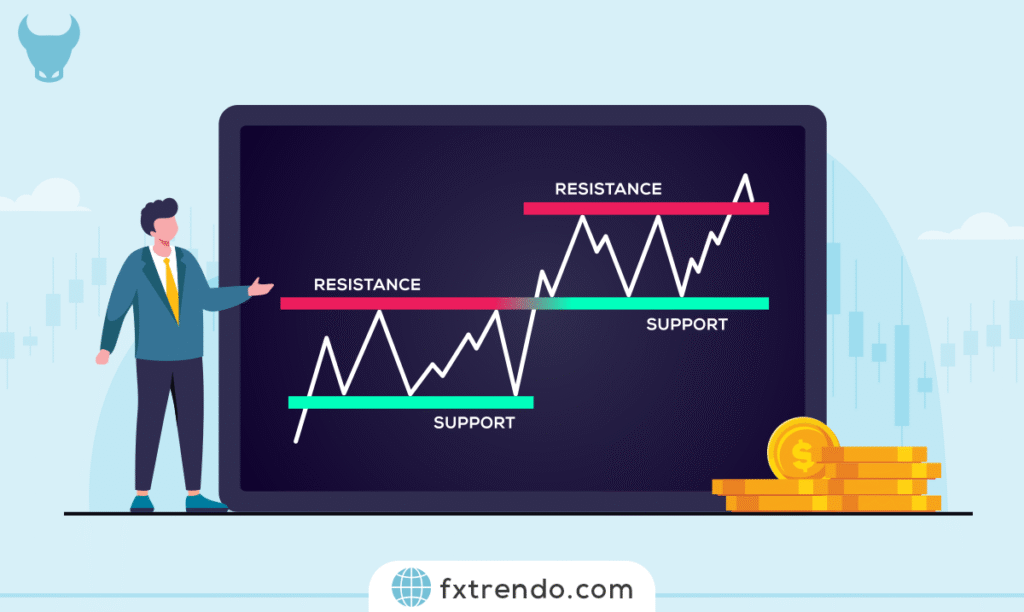

در تصویر زیر نواحی عرضه و تقاضا مشخص شدهاست. این نواحی، در واقع سطوح حمایت و مقاومت پیشرفتهتری هستند که بر مبنای اردر بلاکها تعیین شدهاند. زمانی که این نواحی شکسته میشوند، پس از بستهشدن کندل تأیید، شاهد شروع یک روند جدید خواهیم بود. اما تا زمانی که قیمت از این نواحی عبور نکند، میتوانیم براساس آنها وارد معامله شویم.

لازم به ذکر است که پرایس اکشن عرضه و تقاضا به دنبال شناسایی یک ناحیۀ مهم از قیمت است که در ادامه احتمال بازگشت قیمت از آن وجود دارد، نه یک قیمت خاص. بنابراین معاملهگران در این سبک، بر اساس یک قیمت خاص یا یک سطح باریک به عنوان سطوح حمایت یا مقاومت، وارد معامله نمیشوند.

الگوهای مهم عرضه و تقاضا

ابتدا باید با سه مفهوم زیر آشنا شوید:

Rally:

یک حرکت پرشتاب به سمت بالا یا یک روند صعودی، Rally نامیده میشود.

Drop:

یک حرکت پر شتاب به سمت پایین یا یک روند نزولی، Drop نامیده میشود.

Base:

به منشأ حرکت یا یک روند خنثی، Base گفته میشود.

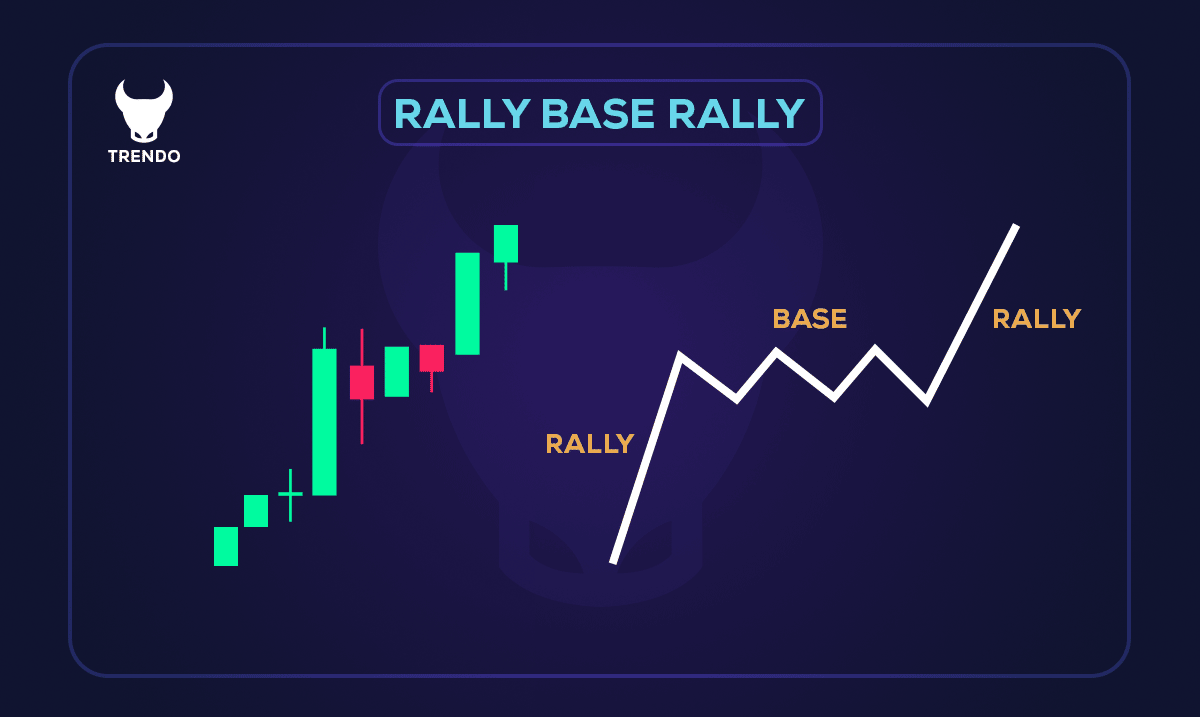

الگوی Rally-Base-Rally یا RBR

در این الگو، ابتدا قیمت افزایش مییابد و پس از حرکت Base، مجدداً وارد فاز صعودی میشود. این الگو، در دستۀ الگوهای ادامهدهندۀ روند قرار دارد.

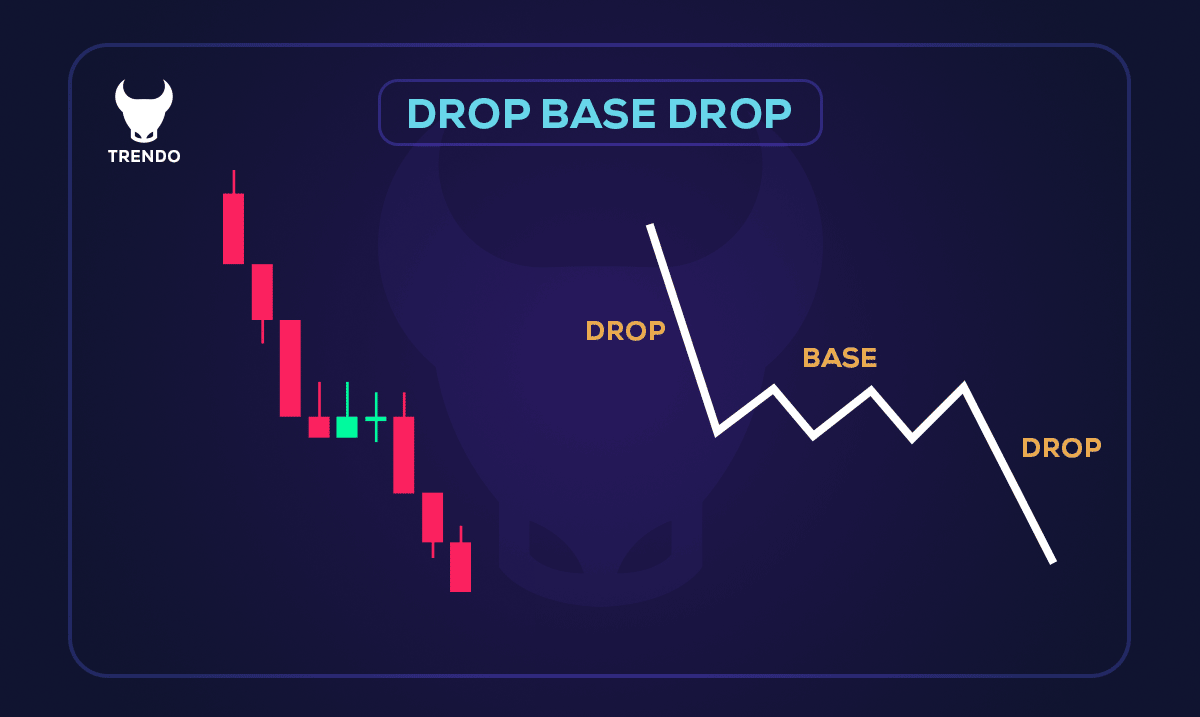

الگو Drop-Base-Drop یا DBD

در این الگو، ابتدا قیمت کاهش مییابد و پس از حرکت Base، مجدداً وارد فاز نزولی میشود. این الگو، در دستۀ الگوهای ادامهدهندۀ روند قرار دارد.

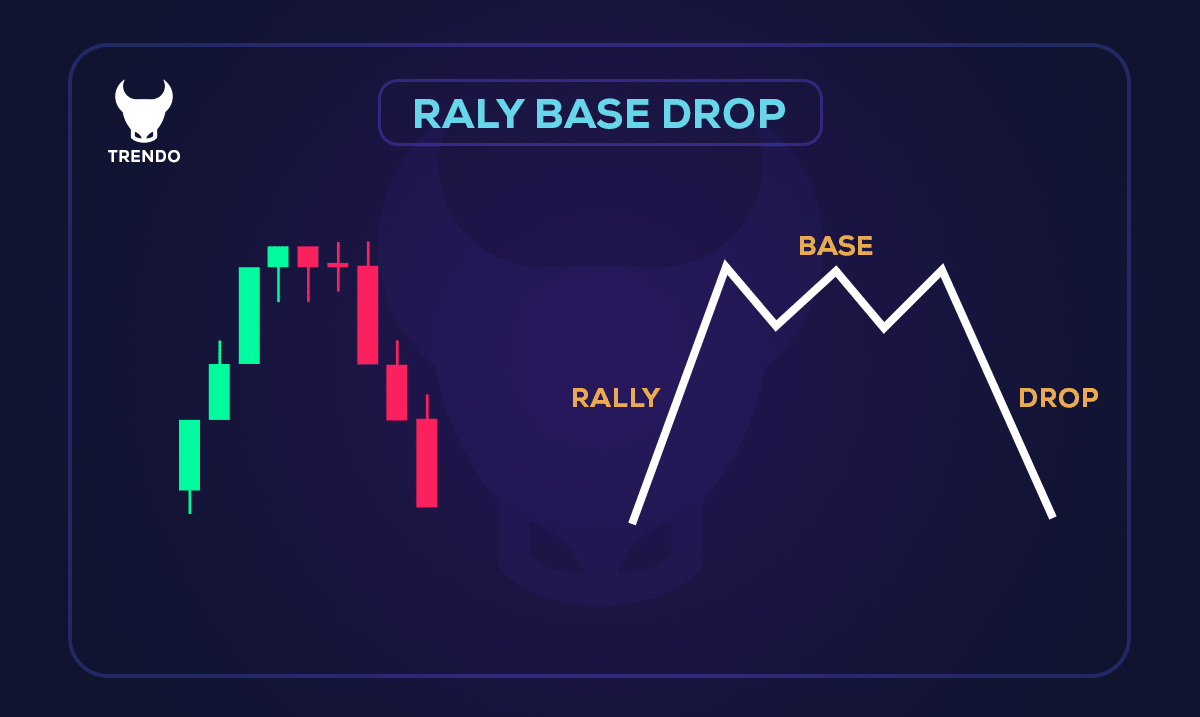

الگوی Rally-Base-Drop یا RBD

در این الگو، ابتدا قیمت افزایش مییابد و پس از حرکت Base، وارد فاز نزولی میشود. این الگو، در دستۀ الگوهای بازگشتی قرار دارد.

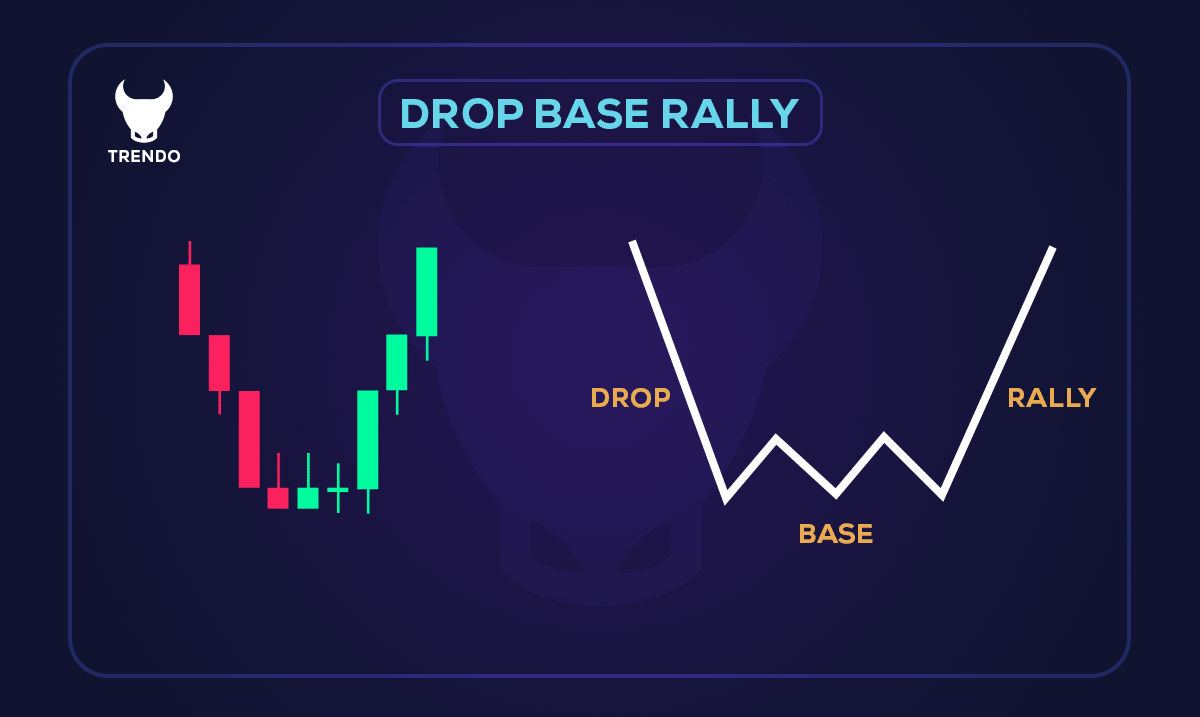

الگوی Drop-Base-Rally یا DBR

در این الگو ابتدا قیمت کاهش مییابد و پس از حرکت Base، وارد فاز صعودی میشود. این الگو، در دستۀ الگوهای بازگشتی قرار دارد.

در این سبک، پس از تعیین نواحی عرضه و تقاضا یا همان Baseها، منتظر بازگشت قیمت به آن نواحی میمانیم و پس از واکنش قیمت به این سطوح، حرکت بازگشتی مارکت را معامله میکنیم.

سبک ICT

کلمۀ ICT مخفف عبارت Inner Circle Trader است. سبک معاملاتی ICT توسط تریدر حرفهای فارکس، مایکل هادلستون (Michael Huddleston) ابداع شد. هدف اصلی استراتژی ICT، ترکیب پرایس اکشن و مفهوم پول هوشمند (Smart Money) برای یافتن بهترین و دقیقترین نقاط ورود و خروج در معاملات است. معاملهگران با کمک سبک ICT، رفتار قیمت را درک کرده و به راحتی ساختار مارکت را شناسایی میکنند.

استراتژی ICT روی یافتن و استفادهی صحیح از نقدینگی تمرکز دارد و در تلاش است تا به معاملهگران خرد کمک کند که در دام تلههای بازار نیافتند و بتواند همجهت با بزرگان مارکت، وارد معامله شوند. در سبک ICT، ساختار بازار در چهار حالت، رنج (Consolidation)، اصلاح (Retracement)، گستردگی (Expansion) و بازگشت (Reversal) تعریف میشود.

رنج (Consolidation):

ناحیۀ رنج به معنای نقطۀ تعادل قیمت است و زمانی ایجاد میشود که قیمت تمایلی به حرکت قوی به سمت بالا یا پایین ندارد. در مواقعی که مارکت رنج است، معاملهگران حرفهای وارد معامله نشده و منتظر یک حرکت جدید میمانند.

اصلاح (Retracement):

این حرکت زمانی رخ میدهد که قیمت درصدی از حرکت قبلی خود را باز میگردد. معاملهگران بزرگ، همواره در تلاش هستند تا در پایان حرکتهای اصلاحی، در جهت روند وارد معامله شوند.

گستردگی (Expansion):

این حرکت زمانی رخ میدهد که قیمت به سرعت از ناحیۀ رنج خارج شود. حرکت سریع قیمت از یک ناحیه، تمایل بزرگان بازار به ایجاد یک روند قوی را نشان میدهد.

بازگشت (Reversal):

حرکتِ قیمت در خلاف جهت حرکت قبلی خود را حرکت Reversal مینامند. حرکتهای بازگشتی معمولاً نشانی از وجود اردربلاکهای قوی هستند.

در این مقاله تنها قصد معرفی سبک ICT را داشتیم. برای ورود به معامله براساس این سبک، روشهای مختلفی وجود دارد که هر کسی باید طبق شخصیت معاملهگری خود، این روشها را بررسی و آزمایش کند و در نهایت به روش اختصاصی خود دستیابد. سادهترین و بهترین راه برای معامله براساس هر سبکی، این است که سعی کنید، روند را طبق قوانین آن سبک، تعریف و شناسایی کنید و با یافتن پایانِ حرکتهای اصلاحی، در جهت روند، وارد معامله شوید.

سبک RTM

سبک معاملاتی RTM، توسط ایف میانته (IF Myante) و همکارانش به وجود آمد. این سبک معاملاتی بر این عقیده استوار است که همهچیز در نمودار قیمت خلاصه شدهاست و برای معاملهگری به چیزی جز نمودار قیمت نیاز نداریم. در این سبک، الگوهای مختلفی وجود دارد که مهمترین آنها عبارتاند از:

- الگوی کازیمودو (QM)

- الگوی الماس (Dimond)

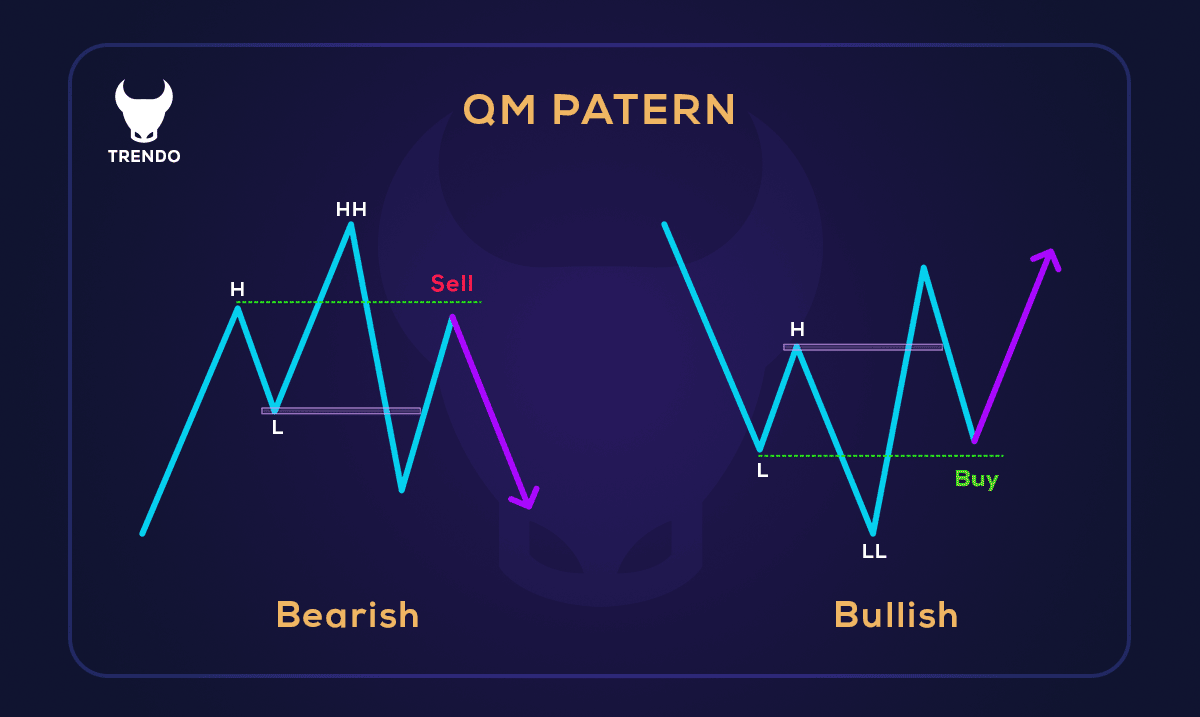

الگوی کازیمودو (QM)

ستاپ معاملاتی کازیمودو (QM) قویترین الگوی سبک RTM است که در آن دو حرکت خلاف هم به وجود میآیند که یکدیگر را میپوشانند و این حرکت، باعث فریب هر دو گروه خریدار و فروشنده میشود. این ستاپ بازگشتی در پایان روندها ظاهر میشود. در این حالت، دو قله یا دو کف به وجود میآید که آن را محدودۀ QM مینامند.

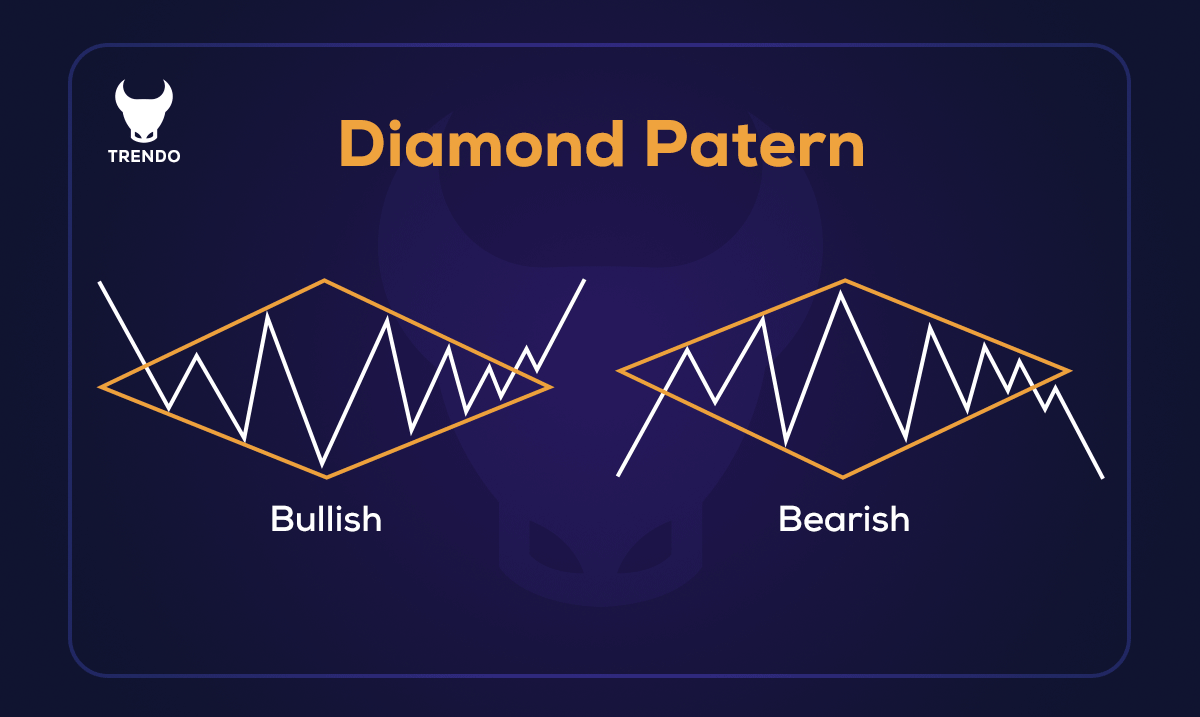

الگوی الماس (Dimond)

ستاپ معاملاتی الماس (Diamond) معمولاً زمانی شکل میگیرد که ستاپ کازیمودو شکست میخورد. این الگوی معاملاتی از اتصال دو قله (HH) به سومین قله (HHH) و اتصال آنها به کف پایینتر (LL) ایجاد میشود.

همانند سبک ICT، در این مقاله تنها قصد معرفی سبک RTM را داشتیم. برای ورود به معامله براساس این سبک، روشهای مختلفی وجود دارد که هر کسی باید طبق شخصیت معاملهگری خود، این روشها را بررسی و آزمایش کند و در نهایت به روش اختصاصی خود دستیابد.

در ادامه، سبکهای معاملاتی را براساس مدت زمان بازبودن یک پوزیشن، به چهار حالت معاملات روزانه، معاملات سوئینگ، اسکالپ و هولد تقسیمبندی کردهایم و هر کدام را کامل بررسی خواهیم کرد. با ما همراه باشید.

معاملات روزانه

معاملات روزانه یک تکنیک معاملاتی سریع در بازارهای مالی شامل ورود و خروج از پوزیشنها در یک روز معاملاتی است. هدف این استراتژی، ترید حرکات کوتاهمدت قیمت است. این نوع از معاملهگری به سطح بالایی از تمرکز، نظم و مدیریت ریسک نیاز دارد. در این بخش، به بررسی ترید روزانه، مزایای آن و دو استراتژی (یکی برای مبتدیان و دیگری برای معاملهگران پیشرفته) میپردازیم.

حتما بخوانید:

استراتژی ترید روزانه در فارکس چیست؟ کسب سود از نوسانات روزانه

چرا معاملات روزانه؟

معاملهگری روزانه مزیتهای مختلفی از جمله پتانسیل کسب سود سریع، عدم مواجهه با ریسک بازماندن پوزیشن در طول شب و فرصت استفاده از نوسانات در طول روز را دارد. با اینحال، معاملهگری روزانه سطح ریسک بالاتری نیز دارد و نیازمند تعهد زمانی قابلتوجه، دانش تکنیکال و کنترل احساسات است.

چگونه ترید روزانه را با موفقیت انجام دهیم؟

برای ترید مؤثر در طول روز، معاملهگر باید یک برنامۀ معاملاتی قوی ایجاد کند، به قوانین سختگیرانۀ مدیریت ریسک پایبند باشد و به طور مداوم بر شرایط بازار نظارت کند. به کارگیری یک استراتژی کاملاً تعریفشده برای فعالیت در بازار فارکس حیاتی است. طلا (XAUUSD) یکی از داراییهایی است که بین معاملهگران روزانه محبوبیت دارد، اما باید در نظر داشت که باتوجه به هزینههایی مثل اسپرد و کمیسیون، انتخاب بهترین بروکر برای معاملۀ طلا ضروری است. در ادامه دو استراتژی برای معاملهگری روزانه (Day Trading) را معرفی میکنیم که عبارتاند از:

- استراتژی معاملاتی شکست یا Breakout (مبتدی)

- اندیکاتور Ichimoku Kinko Hyo (پیشرفته)

استراتژی معاملاتی شکست یا Breakout (مبتدی):

استراتژی شکست برای معاملات روزانه حول محور تغییر ارزش یک دارایی خاص نسبت به یک ناحیۀ مهم همراه با افزایش حجم معاملات است. به طور معمول، هنگامی که یک دارایی از این سطح قیمتی فراتر میرود، نوسان مارکت افزایش مییابد که منجر به تغییر قیمت در جهت شکست میشود.

نقطۀ ورود

تعیین نقطۀ ورود در استراتژی شکست بسیار ساده است، زیرا برای خرید نیاز به یک سیگنال صعودی و بستهشدن کندل بالای سطح حمایتی دارد. از سوی دیگر، برای فروش نیازمند یک سیگنال نزولی و بستهشدن کندل زیر سطح مقاومتی است.

نقطۀ خروج

یک معاملهگر باید عملکرد اخیر دارایی را تحلیل کند تا هدف قیمتی خود را تعیین کند. با استفاده از الگوهای قیمتی و تعیین کف و سقف، یک معاملهگر میتواند این فرایند را با دقت بالایی انجام دهد.

حد ضرر

یک روش خوب برای تعیین حد ضرر، قرار دادن سفارش زیر کندل شکست در معاملۀ خرید و بالای کندل شکست در معاملۀ فروش است.

کسب سود

یک هدف معقول برای کسب سود، میتواند ریسک به ریوارد حداقل یک به دو باشد.

اندیکاتور Ichimoku Kinko Hyo (پیشرفته):

اندیکاتور ابر ایچیموکو ابزاری مبتنی بر مومنتوم است که به شناسایی جهت روند و سطوح حمایت و مقاومت کمک میکند.

نقطۀ ورود

از تقاطع خطوط تنکانسن (Tenkan Sen) و کیجونسن (Kijun Sen) برای ورود به معاملات استفاده میکنیم. هنگامی که تنکانسن به سمت بالا از کیجونسن عبور میکند، سیگنال صعودی رخ میدهد که نشاندهندۀ موقعیت خرید بالای یک سطح حمایتی است.

نقطۀ خروج

برای تعیین نقطۀ خروج، هنگامی که تنکانسن رو به پایین از کیجونسن عبور میکند، سیگنال نزولی رخ میدهد که نشاندهندۀ موقعیت فروش زیر سطوح مقاومتی است.

حد ضرر

برای تنظیم سفارش حد ضرر، میانگین نوسانات اخیر قیمت را اندازهگیری کنید تا در مورد نوسانات و فاصلۀ مورد نیاز برای نقض سیگنال خرید تصمیمگیری کنید.

کسب سود

یک هدف معقول برای کسب سود، میتواند ریسک به ریوارد حداقل یک به دو باشد.

معاملات سوئینگ

معاملات سوئینگ یک استراتژی محبوب است که بر کسب سود از طریق باز نگهداشتن پوزیشن برای چند روز تا چند هفته تمرکز دارد. معاملهگران سوئینگ با استفاده از روندهای کوتاهمدت و نوسانات قیمت به دنبال سود بردن از چرخههای طبیعی بازار فارکس و سایر بازارهای مالی هستند. در این بخش، به بررسی معاملات سوئینگ، مزایای آن و دو استراتژی کاربردی (یکی برای مبتدیان و دیگری برای معاملهگران پیشرفته) میپردازیم.

حتما بخوانید:

استراتژی سوئینگ ترید در فارکس چیست؟ کسب سود از نوسانات میانمدت

چرا معاملات سوئینگ؟

معاملات سوئینگ چندین مزیت از جمله پتانسیل سود قابلتوجه، تعهد زمانی کمتر در مقایسه با معاملات روزانه و تعادل بین سرمایهگذاری بلندمدت و ترید کوتاهمدت را ارائه میدهد. با این حال، به صبر، انضباط و توانایی تحلیل مؤثر روندهای بازار نیز نیاز دارد.

چگونه سوئینگ ترید را با موفقیت انجام دهیم؟

برای برتری در معاملات سوئینگ، یک معاملهگر باید یک برنامه معاملاتی قوی ایجاد کند، به اصول مدیریت ریسک پایبند باشد و درکی قوی از تحلیل تکنیکال و فاندامنتال داشته باشد. به کارگیری استراتژیهای تعریفشده نیز برای کشف صحیح نوسانات بازار ضروری است. در ادامه با دو استراتژی برای معاملات سوئینگ با ما همراه باشید.

- استراتژی تقاطع میانگینهای متحرک (مبتدی)

- استراتژی امواج الیوت (پیشرفته)

تقاطع میانگینهای متحرک (مبتدی):

استراتژی تقاطع میانگینهای متحرک یک روش معاملاتی محبوب برای مبتدیان در معاملات سوئینگ است. این روش بر دو میانگین متحرک کوتاهمدت و بلندمدت برای ایجاد سیگنالهای خرید و فروش متکی است.

نقطۀ ورود

یک معاملهگر زمانی وارد پوزیشن خرید میشود که میانگین متحرک کوتاهمدت از میانگین متحرک بلندمدت به سمت بالا عبور کند که نشاندهندۀ آغاز روند صعودی است.

نقطۀ خروج

معاملهگر زمانی از پوزیشن خارج میشود که میانگین متحرک کوتاهمدت از میانگین متحرک بلندمدت به سمت پایین عبور کند که نشاندهندۀ یک روند نزولی بالقوه است.

حد ضرر

یک سفارش حد ضرر را میتوان زیر سوئینگ اخیر قرار داد تا از ضرر زیاد جلوگیری کند.

کسب سود

زمانی که معاملهگر به یک هدف قیمتی از پیش تعیین شده میرسد یا سیگنال بازگشت روند مشاهده میشود، میتواند از معامله خارج شود.

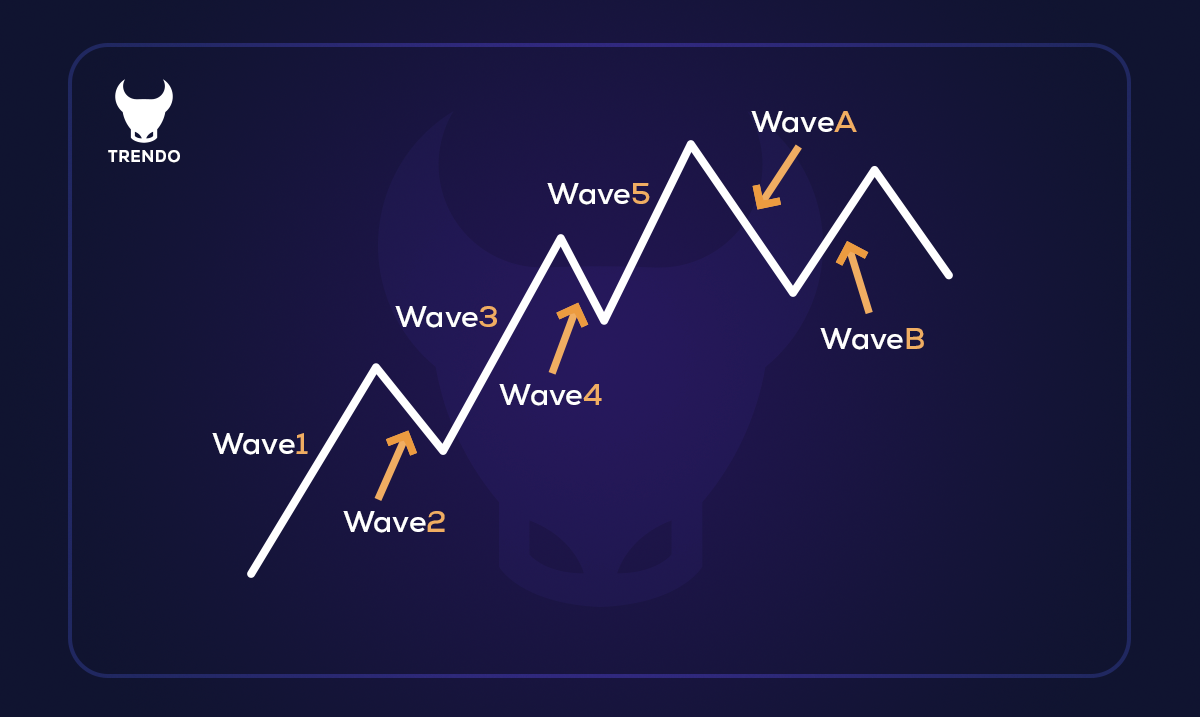

امواج الیوت (پیشرفته):

تئوری امواج الیوت یک روش پیشرفتۀ تحلیل تکنیکال است که هدف آن پیشبینی حرکت قیمت بر اساس الگوهای موج تکرارشوندۀ ناشی از روانشناسی یا احساسات سرمایهگذاران و معاملهگران است. این نظریۀ پیچیده دو نوع امواج را شناسایی میکند: امواج تکانشی و امواج اصلاحی.

نقطۀ ورود

معاملهگرانی که از نظریهٔ موج الیوت استفاده میکنند، زمانی وارد معامله میشوند که شروع یک موج تکانشی جدید یا پایان یک موج اصلاحی را شناسایی کنند.

نقطۀ خروج

زمانی که انتظار میرود موج تکانشی به پایان برسد یا یک موج اصلاحی در حال شروع باشد از پوزیشن خارج میشویم.

حد ضرر

برای محدود کردن زیانهای احتمالی، سفارش حد ضرر را میتوان در یک روند صعودی زیر کف اخیر و در یک روند نزولی بالاتر از سقف اخیر قرار داد.

کسب سود

برای خروج از معامله، میتوان بر اساس نسبتهای فیبوناچی موج تکانشی قبلی، یا زمانی که معاملهگر تکمیل الگوی موج فعلی را پیشبینی میکند، اقدام کرد.

اسکالپینگ

اسکالپینگ یک استراتژی با تعداد معاملات زیاد است که هدف آن کسب سود از حرکات کوچک قیمت در بازار فارکس است. این روش شامل ورود و خروج چندین معامله در یک تایمفریم کوتاه با بهرهگیری از نوسانات سریع بازار است. در این بخش، دربارۀ چیستی اسکالپینگ، مزایای آن و دو استراتژی (یکی برای مبتدیان و دیگری برای معاملهگران پیشرفته) میپردازیم.

حتما بخوانید: اسکالپر و استراتژی اسکالپ در فارکس (تکنیک کسب سود از معاملات سریع)

چرا اسکالپینگ؟

معاملات اسکالپ فرصتی را برای سودهای سریع و قرارگرفتن محدود در معرض ریسک بازار به دلیل دورههای نگهداری کوتاه ارائه میدهد. با این حال، به نظم و انضباط قوی، مهارتهای تصمیمگیری سریع و توانایی مدیریت چندین پوزیشن باز بهطور همزمان نیاز دارد.

چگونه اسکالپینگ را به طور مؤثر انجام دهیم؟

اسکالپینگ موفقیتآمیز نیازمند یک برنامۀ معاملاتی قوی، مدیریت ریسک دقیق و درک جامع اندیکاتورهای تکنیکال است. در ادامه استراتژی مبتدی و پیشرفته معاملات اسکالپ را معرفی میکنیم که عبارتاند از:

- اندیکاتور Parabolic SAR (مبتدی)

- باندهای بولینگر به همراه اندیکاتور Stochastic (پیشرفته)

اندیکاتور Parabolic SAR (مبتدی):

اندیکاتور Parabolic SAR یک ابزار محبوب برای مبتدیان در معاملات اسکالپ است. این روش به شناسایی نقاط بالقوۀ ورود و خروج با رسم نقطههایی در بالا یا پایین کندلهای قیمت کمک میکند و جهت روند را نشان میدهد.

نقطۀ ورود

یک معاملهگر زمانی وارد پوزیشن خرید میشود که نقاط SAR Parabolic زیر کندلهای قیمت قرار دارند که نشاندهندۀ یک روند صعودی است. برعکس، زمانی که نقاط بالای کندلهای قیمت قرار دارند و نشاندهندۀ یک روند نزولی هستند، وارد پوزیشن فروش میشویم.

نقطۀ خروج

معاملهگر زمانی از معامله خارج میشود که نقاط Parabolic SAR موقعیت خود را معکوس میکنند که نشاندهندۀ تغییر روند است.

حد ضرر

یک سفارش حد ضرر را میتوان در آخرین نقطۀ Parabolic SAR قرار داد و زیان احتمالی را محدود کرد.

کسب سود

زمانی که معامله به یک هدف قیمتی از پیش تعیینشده میرسد یا زمانی که Parabolic SAR یک روند معکوس را نشان میدهد، میتوان از معامله خارج شد.

باندهای بولینگر به همراه اندیکاتور Stochastic (پیشرفته):

باندهای بولینگر و استراتژی اسکالپینگ Stochastic بر شناسایی برگشت روندهای بالقوۀ یک دارایی تمرکز دارند. این استراتژی برای معاملهگران اسکالپ که به دنبال معامله بر روی حرکات کوچک قیمت برای کسب سود هستند، ایدهآل است.

نقطۀ ورود

زمانی که قیمت به زیر باند بولینگر نفوذ میکند و سپس بالای آن بسته میشود و اندیکاتور Stochastic زیر 20 را نشان میدهد، میتوان وارد معاملۀ خرید شد، و زمانی که قیمت به باند بالا برخورد کند و پس از حرکت برگشتی آن، اندیکاتور Stochastic بالای ۸۰ را نشاندهد، میتوان وارد معاملۀ فروش شد.

نقطۀ خروج

معاملهگران میتوانند تا خط میانی باندهای بولینگر، سود کسب کنند. از طرف دیگر، زمانی که قیمت به باند مخالف رسید، میتوانند پوزیشنهای خود را ببندند، زیرا اغلب نشاندهندۀ تغییر روند مارکت است.

حد ضرر

برای مدیریت ریسک، یک سفارش حد ضرر را سه پیپ بالاتر از سقف کندل در معاملۀ فروش و سه پیپ پایینتر از کف کندل در معاملۀ خرید، قرار میدهیم. اگر حرکات قیمت برخلاف انتظارات ما باشد این امر به محدودکردن ضررهای احتمالی کمک میکند.

کسب سود

یک هدف سود معقول میتواند سه پیپ فراتر از میانگین قیمت نوسانهای اخیر باشد. پس از رسیدن به این هدف، معاملهگران میتوانند از معامله خارج شوند. بهخاطر داشته باشید که این استراتژی، اسکالپ است و هدف از آن کسب سود از نوسانهای کوتاه قیمت است؛ بنابراین مدیریت ریسک و حفظ نظم در اجرای معاملات ضروری است.

استراتژی خرید و نگهداشتن (Hold)

خرید و نگهداری (Hold) یک استراتژی سرمایهگذاری بلندمدت است که در آن سرمایهگذار سهام، اوراققرضه یا سایر داراییها را خریداری میکند و آنها را بدون توجه به نوسانات بازار برای مدت طولانی نگهمیدارد. این رویکرد منفعل بر این باور تکیه دارد که در طول زمان، بازارهای مالی بازدهی مثبتی بر سرمایهگذاری ارائه خواهند کرد.

استراتژی خرید و نگهداری (Hold) چیست؟

استراتژی خرید و نگهداری شامل خرید ترکیبی متنوع از داراییها، مانند سهام، اوراققرضه، یا صندوقهای شاخص با هدف نگهداری بلندمدت است. سرمایهگذارانی که از این استراتژی استفاده میکنند، معمولاً نوسانات کوتاهمدت بازار را نادیده میگیرند و در عوض بر پتانسیل رشد بلندمدت سرمایهگذاریهای خود تمرکز میکنند.

چرا باید از استراتژی خرید و نگهداری استفاده کرد؟

استراتژی خرید و نگهداری مبتنی بر این ایده است که از نظر تاریخی، بازارهای مالی بازدهی مثبتی را در دورههای طولانی ارائه کردهاند. با نگهداری بلندمدت معاملات، سرمایهگذاران میتوانند از بازده ترکیبی سود ببرند و از خطرات و هزینههای مرتبط با معاملات مکرر اجتناب کنند. علاوهبر این، این رویکرد غیرفعال به حداقل زمان و تلاش برای مدیریت نیاز دارد و آن را برای سرمایهگذارانی که رویکرد غیرفعال را ترجیح میدهند یا زمان محدودی برای اختصاصدادن به معاملات فعال دارند، مناسب میسازد. بیایید این مطلب را در مورد سهام اپل در نظر بگیریم. سرمایهگذاری که به تحلیل فاندامنتال قوی شرکت اپل اعتقاد داشت میتوانست از استراتژی خرید و نگهداری استفاده کند. برای مثال، اگر یک سرمایهگذار سهام اپل را در سال ۲۰۱۶ با حدود ۲۸ دلار بهازای هر سهم خریداری کرده بود، در طول سالها بازده قابلتوجهی را در سرمایهگذاری خود مشاهده میکرد، زیرا قیمت سهام تا مارس ۲۰۲۳ به بیش از ۱۵۰ دلار برای هر سهم افزایش یافته است.