در مقالۀ امروز یاد میگیریم که چگونه یکی از قدیمیترین الگوهای هارمونیک یعنی الگوی گارتلی را معامله کنیم. ترید الگوهای هارمونیک یکی از چالشبرانگیزترین راههای معاملهگری است؛ اما میتواند بسیار سودآور باشد. معاملهگرانی در سراسر جهان، بهدلیل دقت و ریسک به ریوارد بالا، از این الگوها استفاده میکنند.

استراتژی معاملاتی الگوی گارتلی

الگوی Gartley یکی از متداولترین الگوهای هارمونیک است که در تمام تایمفریمها بسیار خوب کار میکند. قوانینی که برای تشخیص این الگو استفاده میشود در مقالهٔ آموزش کاربردی الگوهای هارمونیک برای ترید در فارکس و دیگر بازارهای مالی ارائه شدهاست. با یافتن یک کف و سقف قیمتی که با حروف X و A مشخص شدهاست، اولین گام این الگو تعیین میشود. سپس با اتصال چهار نقطه که با نسبتهای فیبوناچی مورد تأیید قرار گرفتهاند، الگوی هارمونیک گارتلی تشکیل میشود. این سطوح میتوانند تقریبی باشند؛ زیرا اگر منتظر اعداد دقیق باشیم، هرگز نمیتوانیم در بازار معامله کنیم.

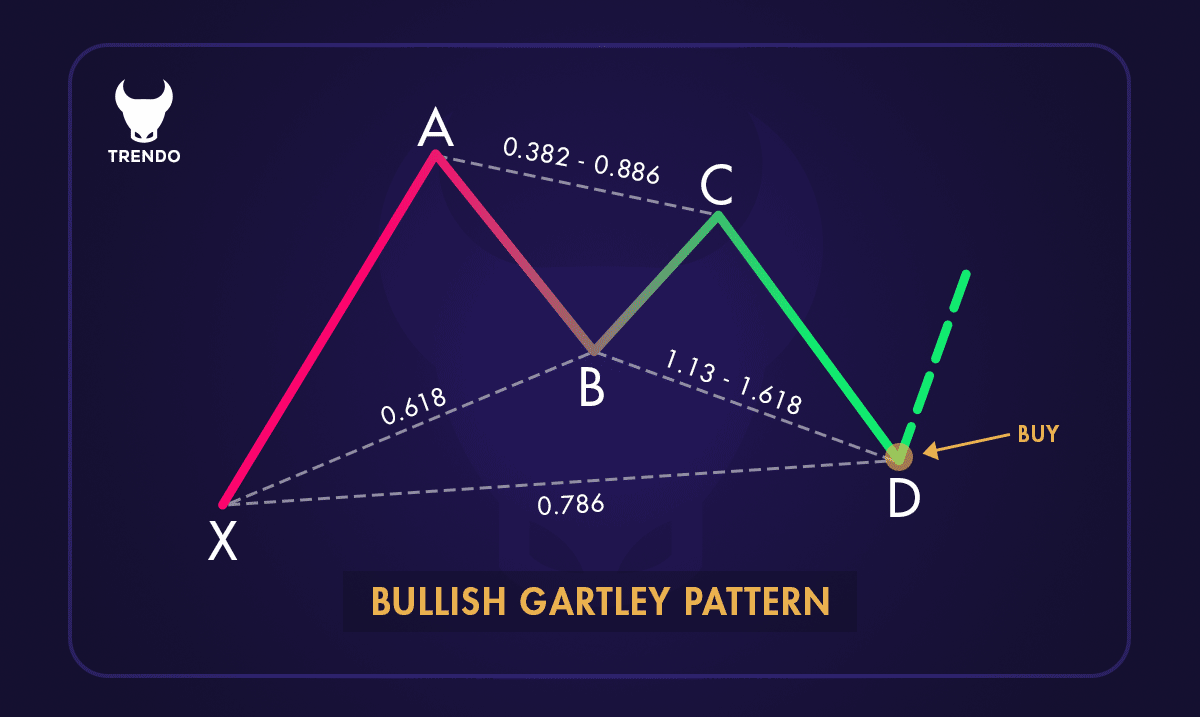

الگوی گارتلی صعودی

همانطور که در تصویر زیر مشاهده میکنید، اولین گام یعنی XA بهصورت یک حرکت صعودی تصادفی در بازار شکل میگیرد. دومین حرکت AB یک اصلاح نزولی است و در سطح ۶۱.۸ درصد اصلاحی از حرکت XA متوقف میشود. سپس حرکت BC شروع میشود و تا سطح ۸۸.۶ درصد فیبوناچی از حرکت AB افزایش مییابد. فاز CD آخرین حرکت نزولی است و تا سطح ۱۶۱.۸ درصد گام BC حرکت میکند.

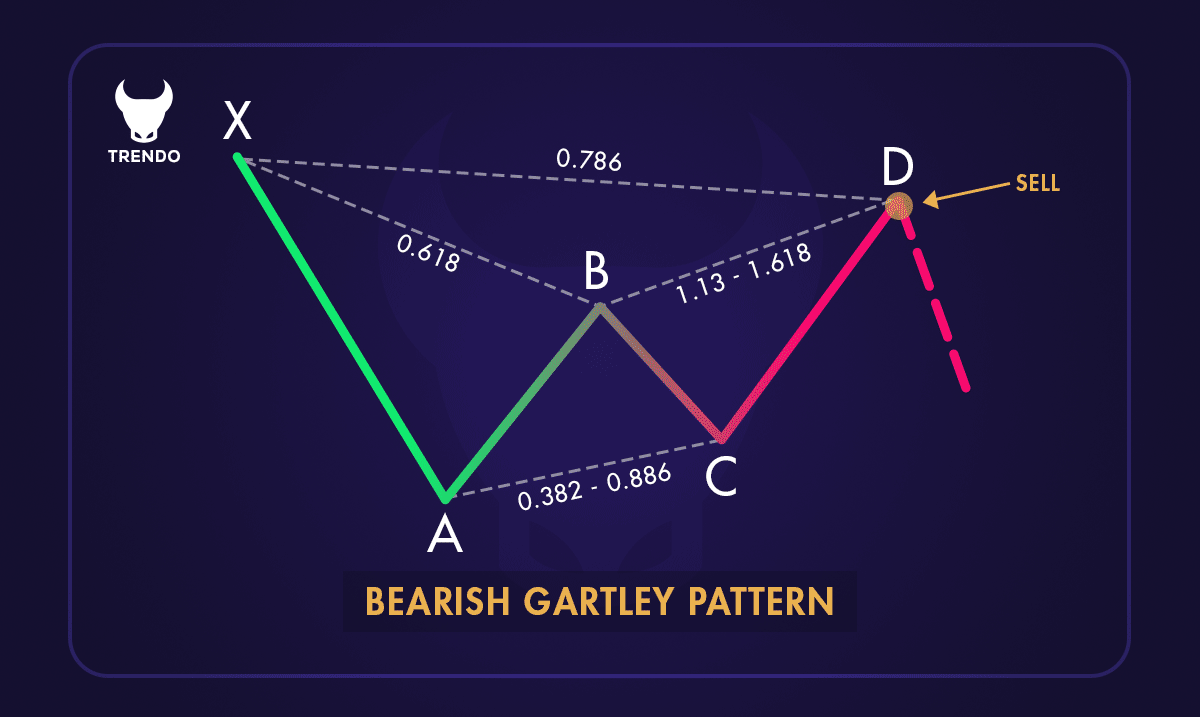

الگوی گارتلی نزولی

در تصویر زیر الگوی نزولی گارتلی را ترسیم کردهایم و میتوانیم شکلگیری گام XA را مانند یک حرکت نزولی تصادفی ببینیم. مرحله دوم AB است که در یک حرکت صعودی بهاندازۀ ۶۱.۸ درصد از گام XA، حرکت میکند. سپس حرکت BC به سطح ۸۸.۶ درصد از حرکت AB میرسد. CD آخرین گام صعودی است و تا سطح ۱۶۱.۸ درصد فیبوناچی از BC حرکت میکند.

نقطۀ ورود و مدیریت ریسک

در این الگو، ورود به معامله در نقطۀ D انجام میشود. علاوه بر این، همواره حد ضرر را در معاملۀ خرید، پایینتر و در معاملۀ فروش، بالاتر از نقطۀ X قرار دهید. این ناحیه به این دلیل انتخاب شده است که اگر قیمت از این نقطه عبور کند، الگو باطل میشود. این الگو سه هدف کسب سود را ارائه میدهد. این نقاط، B، C و A هستند. برای مثال، در تصویر زیر، شاهد یک الگوی گارتلی صعودی در جفتارز EURUSD هستیم و پس از رسیدن قیمت به نقطۀ D، شما میتوانستید با بستهشدن کندل تأیید، وارد معاملۀ خرید شوید. در این مثال، حد ضرر را کمی پایینتر از نقطۀ D قرار میدهیم.

همچنین، شما میتوانید برای اطمینان بیشتر و ورود بهینهتر، این الگو را در کنار سایر ابزارهای تحلیل تکنیکال مانند نواحی حمایتی و مقاومتی، همگرایی یا واگرایی اندیکاتور RSI و غیره، استفاده کنید.

سخن پایانی

الگوی گارتلی بر اساس فرمولهای ریاضی و نسبتهای فیبوناچی شکل میگیرد. درنتیجه، تنها زمانی براساس این الگو معامله کنید که تمام سطوح فیبوناچی ذکر شده، رعایت شدهباشند. اگر تجربۀ معامله با الگوهای هارمونیک ندارید، ابتدا روی یک حساب آزمایشی (Demo) به این الگو مسلط شوید و سپس در بازارهای مالی واقعی از آنها استفاده کنید.