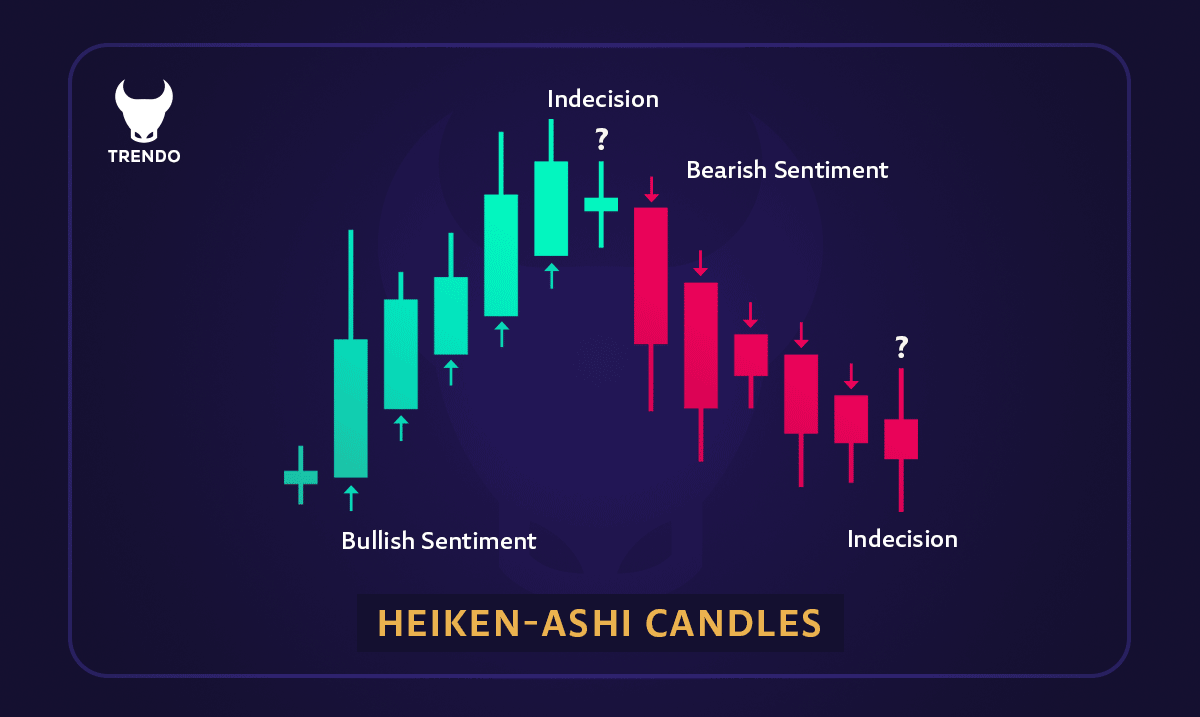

هیکن آشی نوعی نمودار شمعی است که تا حدی نوسانات قیمت را فیلتر میکند و جهت کلی بازار را نشان میدهد. این نمودار توسط Honma Munehisa در سال ۱۷۰۰ اختراع شد و دارای ویژگیهای متفاوتی نسبت به سایر نمودارهای قیمتی است. نمودار Heikin-Ashi بهجای استفادۀ مطلق از قیمت فعلی، از دو میانگین قیمتی برای هر دوره استفاده میکند. این مسئله باعث میشود، نمودارِ منسجمتر و مرتبتری داشته باشیم. اما هیکن آشی برخی جزئیات مانند گپها و تغییرات ناگهانی قیمت را نیز پنهان میکند. هیکن آشی معمولاً دارای کندلهای رنگی متوالی در یک ردیف است که به معاملهگران کمک میکند تا روندهای بازار را آسانتر شناسایی کنند.

هیکن آشی چگونه محاسبه میشود؟

فرمول محاسبۀ کندل هیکن آشی به صورت زیر میباشد:

قیمت بازشدن هیکن آشی: ۲ / (قیمت بازشدن کندل قبلی + قیمت بستهشدن قبلی)

بالاترین قیمت هیکن آشی: بین این سه مورد هر کدام که از بقیه بیشتر باشد (بالاترین قیمت، قیمت بازشدن، قیمت بستهشدن)

پایینترین قیمت هیکن آشی: بین این سه مورد هر کدام از بقیه کمتر باشد (پایینترین قیمت، قیمت بازشدن، قیمت بستهشدن)

قیمت بستهشدن هیکن آشی: ۴ / (قیمت بازشدن + قیمت بستهشدن + بالاترین قیمت + پایینترین قیمت)

مفهوم کندلهای هیکن آشی

کندلهای سبز هیکن آشی بدون سایۀپایین، نشاندهندۀ یک روند صعودی بسیار قوی هستند. در این حالت اگر وارد معامله نشدهاید بهتر است صبور باشید تا تغییر روند رخ دهد و اگر وارد معامله شدهاید، میتوانید معامله را باز نگهدارید تا سود بیشتری از روند کسب کنید. همچنین کندلهای قرمز هیکن آشی بدون سایۀ بالای، نشاندهندۀ یک روند نزولی قوی هستند.

حتما بخوانید: مقایسه بازار فارکس و ارز دیجیتال؛ کدام بهتر است؟

اگر کندلهای هیکن آشی با بدنههای خیلی کوچک و سایههایی در بالا و پایین شکل بگیرند، احتمالاً در ادامه، شاهد تغییر روند باشیم و میتوان در صورت تأیید، وارد معامله شد. با نکتههای بالا میتوانید نمودار هیکن آشی را تحلیل کنید. هیکن آشی برای هر دو دستۀ معاملهگران کمریسک و ریسکپذیر بسیار جذاب است؛ زیرا بهخوبی روندهای قوی مارکت را آشکار میکند.

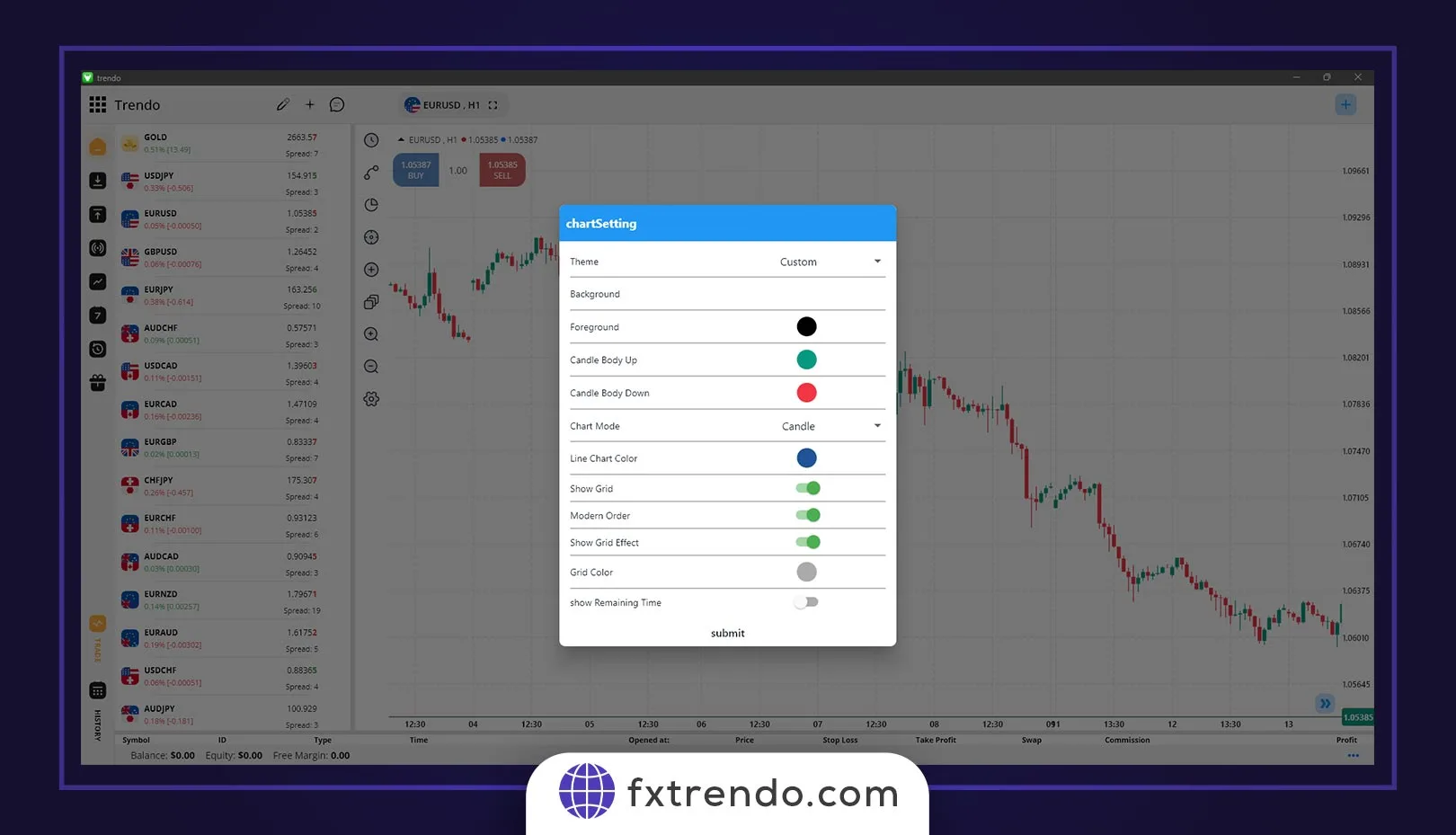

نمودار هیکن آشی در پلتفرم تریدینگویو (TradingView)

۱. در منوی بالای چارت، روی علامت کندل کلیک کنید.

۲. سپس گزینۀ Heikin Ashi را انتخاب کنید.

۳. نمودار کندلی شما تبدیل به هیکن آشی شده و آماده تحلیل تکنیکال است.

ترکیب هیکن آشی با اندیکاتور RSI

اندیکاتور RSI یکی از ابزارهای پرطرفدار در تحلیل تکنیکال کلاسیک است. هرگاه این اندیکاتور بالای محدودۀ ۷۰ باشد، یا بهعبارتی در ناحیۀ اشباع خرید قرار داشته باشد و حداقل دو کندل قرمز هیکن آشی داشته باشیم، میتوان گفت که روند مارکت، از صعودی به نزولی تغییر کردهاست و باید از پوزیشنهای خرید (Buy) خارجشده یا وارد پوزیشنهای فروش (Sell) شویم.

همچنین زمانی که این اندیکاتور زیر عدد ۳۰ و در ناحیۀ اشباع فروش باشد و حداقل دو کندل سبز هیکن آشی در نمودار داشته باشیم، میتوان گفت که روند، از نزولی به صعودی تغییر کردهاست. در این حالت باید معاملات فروش را ببندیم یا وارد معاملۀ خرید شویم.

حتما بخوانید: اندیکاتور شاخص قدرت نسبی(RSI)

هیکن آشی و میانگین متحرک

میانگین متحرک (Moving Average) یکی از اندیکاتورهای مشهور برای تعیین حمایتها و مقاومتهای داینامیک در تحلیل تکنیکال است. برای ترکیب میانگین متحرک با هیکن آشی، میتوان از دو میانگین متحرک بلندمدت و کوتاهمدت، استفاده کرد (برای مثال ۱۰ روزه و ۵۰ روزه). زمانی که میانگین متحرک کوتاهمدت، میانگین متحرک بلندمدت را از پایین به بالا قطع کند و حداقل دو کندل سبز در نمودار داشته باشیم، میتوان گفت که در ادامه، روند صعودی خواهد بود و اگر مووینگ اوریج کوتاهمدت، مووینگ اوریج بلندمدت را از بالا به پایین قطع کند و حداقل دو کندل قرمز در نمودار داشته باشیم، احتمالاً در ادامه، روند نزولی خواهد بود و با تأیید، میتوان وارد معاملۀ فروش شد.

مزایا و معایب هیکن آشی

مهمترین مزیت استفاده از کندلهای هیکن آشی، امکان تشخیص آسان روند است. هرگاه کندلهای سبز بدون سایۀ پایین یا کندلهای قرمز بدون سایۀ بالا، در نمودار ایجاد شوند، احتمالاً شاهد یک روند قوی خواهیم بود. باتوجه به اینکه از میانگین قیمتها در هیکن آشی استفاده میشود، شناسایی نقاط برگشت و تغییر روند برای معاملهگران سادهتر خواهد بود. اما مهمترین عیب هیکن آشی این است که کندلهای آن بر اساس دادههای قیمت لحظهای و کندلهای گذشته ساخته میشود و برای ایجاد هر کندل، زمان بیشتری نسبت به یک کندل عادی صرف میشود.

سخن پایانی

ما در این مقاله به مطالعه و تحلیل الگوهای کندل هیکن آشی در بازارهای مالی پرداختیم. فرمول محاسبۀ هیکن آشی را بیان کرده و نحوۀ خواندن این کندلها را توضیح دادیم. معاملهگران میتوانند از مزایای هیکن آشی بهرهببرند و در راستای روند اصلی، وارد معامله شوند. اما هیکن آشی برای معاملات کوتاهمدت و اسکلپ، مناسب نیست و با تأخیر قیمت را نشان میدهد.