Introduction

Le marché de forex est un marché mondial d’achat et de vente de devises. Le marché de forex et les autres marchés financiers sont affichés selon différentes périodes, chacune étant appelée délai. Si votre graphique est en mode chandelier et que vous choisissez un délai d’un jour, la formation de chaque chandelier nécessite un jour, et cela s’appelle un délai quotidien, lorsque vous la réglez sur le délai de 5 minutes, un chandelier sera formé sur la base des informations échangées au cours des 5 minutes. Les traders peuvent avoir un point de vue plus large sur le marché en l’analysant sur différentes périodes.

Qu’est-ce que l’analyse multi-périodes (MTF) ?

L’analyse multi-temporelles (MTF) est une approche d’analyse technique qui consiste à analyser une paire de devises sur différentes périodes. Vous pouvez vérifier une paire de devises simultanément sur plusieurs délais sans aucune restriction particulière, mais nous vous recommandons de le faire sur trois délais différents pour un trading optimal. Cette approche donne aux traders une vision plus large du marché, les aide à déterminer la tendance globale, à identifier les corrections de tendance potentielles et à identifier les points d’entrée et de sortie optimaux. MTF est basé sur le concept selon lequel ce qui se passe dans un délai plus long est plus important et il faut rechercher des mouvements dans le délai le plus court dans la direction du délai le plus long.

Par exemple : si la tendance du graphique journalier est à la hausse, nous recherchons des tendances à la hausse dans le délai inférieur, et chaque fois qu’il y a un signe de formation d’une tendance à la hausse dans le délai inférieur, il est temps d’entrer dans la transaction. Un trader peut avoir un aperçu des tendances globales du marché et prendre des décisions plus éclairées en examinant plusieurs périodes.

Comment définir différents délais pour les transactions MTF ?

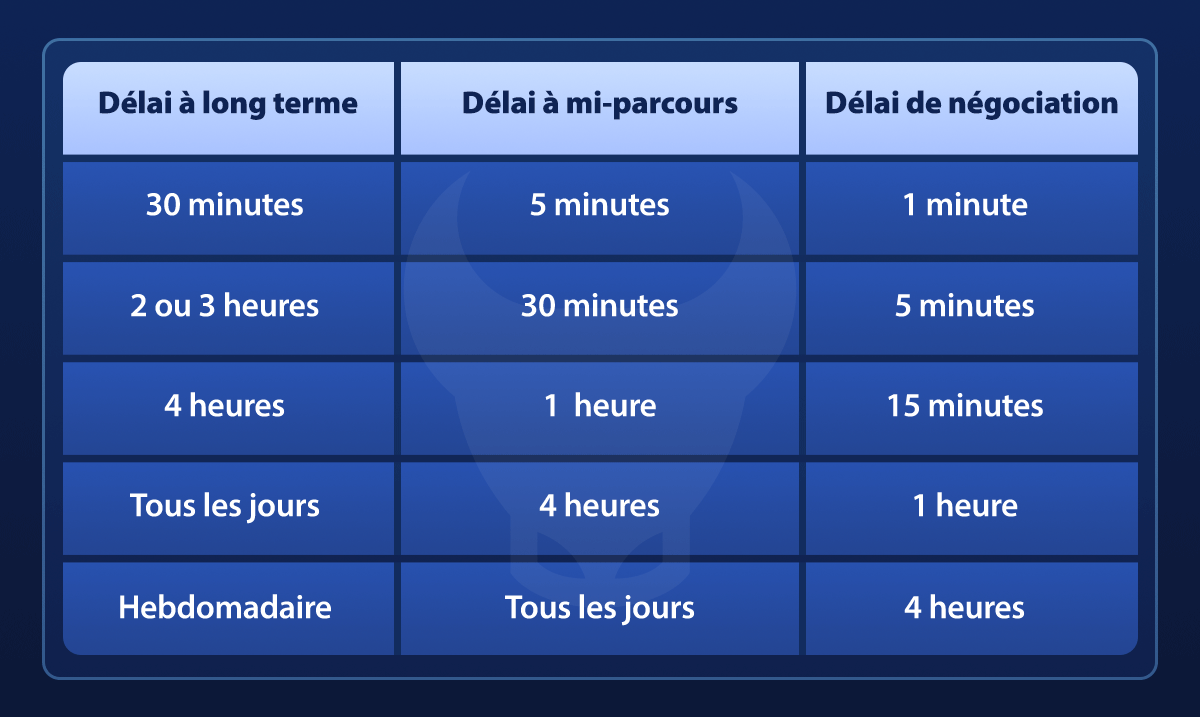

Le trader choisit généralement trois délais avec un ratio de 1/4 ou 1/7 pour effectuer des transactions MTF :

- Délai à long terme

- Délai à mi-parcours

- Délai à court terme (délai de négociation)

Délai à long terme : utilisée pour identifier la tendance générale. Dans un premier temps, vous vous référez à votre délai à long terme et reconnaissez la tendance générale du marché. Si votre temps de trading est de 15 minutes, votre délai à long terme est de 4 heures, et si votre temps de trading est d’une heure, votre délai à long terme est quotidien.

Délai à mi-parcours : il s’agit généralement d’un délai compris entre un quart et un septième de la durée du délai à long terme. Les traders l’utilisent pour obtenir une confirmation de tendance à long terme et une vision plus précise de la tendance globale. Si votre temps de trading est de 15 minutes, votre temps à mi-parcours est d’une heure, et si votre temps de trading est d’une heure, votre temps à mi-parcours est de 4 heures.

Délai à court terme : utilisé pour affiner les points d’entrée et de sortie. Ce délai est votre délai de négociation au cours de laquelle vous identifiez les corrections par rapport à la tendance temporelle supérieure et entrez dans la transaction dans le sens de la tendance temporelle supérieure. (Vous pouvez modifier le ratio des délais en fonction de votre stratégie de trading, de votre style et de vos outils d’analyse. Par exemple, lorsque le délai de trading est de 15 minutes, vous pouvez également utiliser un délai quotidien pour un délai à long terme, mais le les ratios et les cas expliqués sont le mode optimisé de trading multi-périodes.)

L’image ci-dessous montre comment diviser les délais de négociation en trois périodes. Dans ce tableau, le délai à mi-parcours est calculé comme étant 4 à 7 fois le délai de négociation, et le délai à long terme est calculé comme 4 à 7 fois le délai à mi-parcours. Vous pouvez optimiser ces délais en fonction de votre stratégie et de votre style de trading.

Comment analysez-vous ensemble les trois délais de trading ?

Lorsque les trois délais sont combinés pour évaluer une paire de devises, le trader peut facilement améliorer les chances de réussite d’une transaction, quelles que soient les autres règles appliquées à la stratégie. Effectuer une analyse du haut vers le bas du délai oblige le trader à négocier dans une direction temporelle plus élevée, et ce point apparemment simple à lui seul conduit à une augmentation des chances de succès de la transaction et réduit son risque car la probabilité de mouvement du marché dans le temps la direction du délai plus élevé est plus grande.

Par exemple : si la tendance sur un délai plus longue est haussière, mais que les tendances à moyen et court terme sont baissières, alors nous devons utiliser les petits TP avec prudence dans le trading. D’un autre côté, un trader peut attendre que les deux délais à long terme et à moyen terme soient dans la même direction, et que le délai de négociation commence à évoluer dans leur sens après la correction. Ce style de trading peut donner au trader un excellent risque de récompense.

Lire la suite : Qu’est-ce qu’une paire de devises ?

Un exemple pratique de la façon de faire du trading sur plusieurs délais

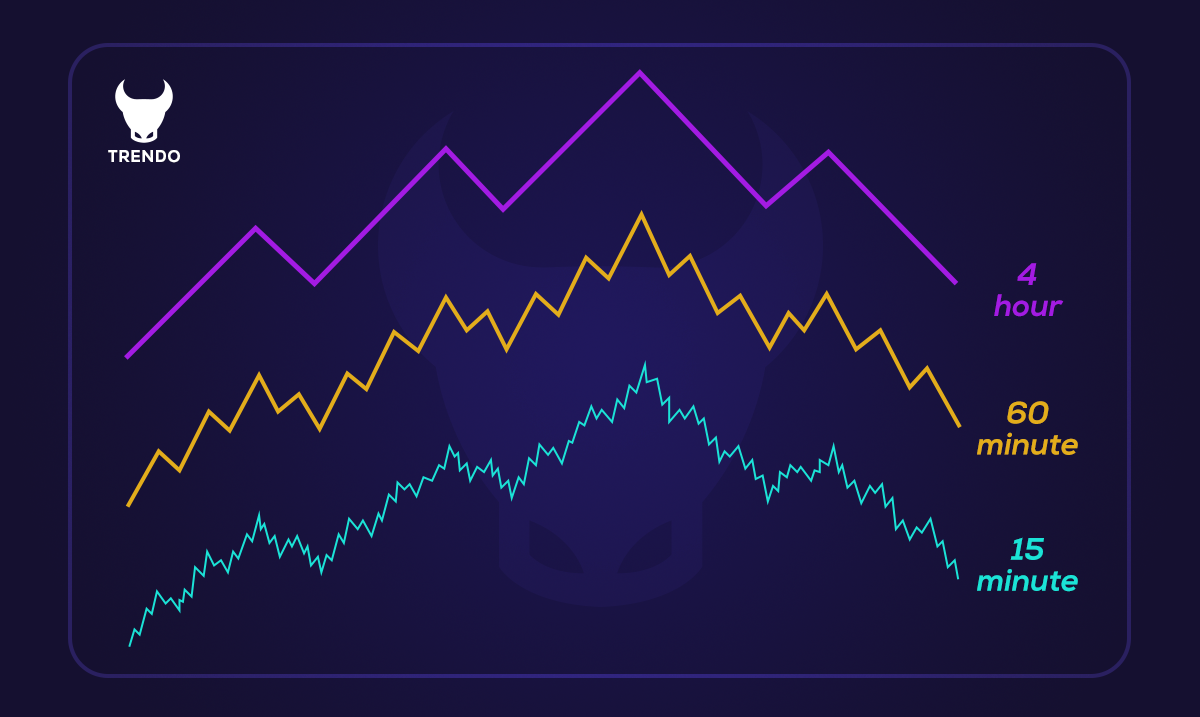

Vous êtes un trader dans le délai de 15 minutes qui utilise les plafonds et les planchers pour identifier les tendances du marché. Pour effectuer une transaction, vous vérifiez d’abord le délai de 4 heures et utilisez le plafond et le plancher du marché pour identifier la tendance de ce délai. Référez-vous ensuite au délai à mi-parcours et définissez la tendance sur le délai d’une heure.

Si la tendance va dans la même direction à long terme et à mi-parcours, accédez à l’heure de trading et déterminez la tendance. Lorsque la tendance va dans la même direction sur les trois délais, recherchez de faibles corrections par rapport à la direction de la tendance pour entrer dans la transaction sur le délai de négociation, et recherchez une confirmation pour former une tendance dans la direction temporelle supérieure lorsque vous voyez une correction et entrez la transaction dans le sens de la tendance lorsque vous voyez la confirmation.

Lire la suite : Le meilleur moment pour trader les paires de devises sur le Forex

Avantages du trading MTF

- Identifie mieux la tendance

- Gestion améliorée des risques

- Entrée et sortie plus précises

- Identifie le changement dans la structure du marché

- Identifie les niveaux de support et de résistance importants

Identifie mieux la tendance : en examinant plusieurs délais, les traders peuvent mieux comprendre la tendance globale. Par exemple, ce qui peut ressembler à une tendance baissière sur le graphique de 15 minutes ne pourrait être qu’une correction d’une tendance haussière sur un délai de 4 heures. Lors de l’identification de la tendance du marché, la tendance dans le temps plus long est une priorité et la préférence est de négocier dans la direction de la tendance dans le temps plus long.

Gestion améliorée des risques : cela peut aider les traders à reconnaître rapidement les corrections de tendance potentielles et à éviter d’entrer dans des transactions allant à l’encontre de la tendance plus large. La force de la tendance est davantage dans les délais plus longs, et lorsque vous entrez dans la transaction dans le sens de délai le plus élevé, si le marché évolue à l’encontre de la direction de votre transaction, ce mouvement correctif ne durera pas longtemps dans la plupart des cas et encore une fois, le marché commence à évoluer dans le sens d’une tendance à plus long terme.

Entrées et sorties plus précises : les traders peuvent probablement augmenter leurs profits et réduire leurs pertes en ajustant les entrées et les sorties à court terme. Lorsque vous savez dans quelle direction se dirige la tendance principale du marché, vous pouvez entrer dans les transactions lors des corrections du marché et en sortir à la fin de la tendance, ce qui est très utile pour effectuer vos transactions avec un stop loss faible et un risque de récompense plus élevé.

Identifie le changement dans la structure du marché : le changement dans la structure du marché commence généralement à partir d’un délai inférieur et atteint ensuite des délais plus longs. Lorsque vous examinez le marché sur plusieurs délais, avec un changement de tendance du marché sur une délai plus courte, vous pouvez vous attendre à ce que ce changement se transfère également sur des délais plus longues, ce qui peut vous aider dans quels états entrer dans la transaction et dans quelles conditions être observateur.

Identifie les niveaux de support et de résistance importants : les niveaux de support et de résistance utilisés dans des délais plus ou moins élevés sont généralement des niveaux de résistance élevés, et souvent le prix réagit de manière appropriée à ces niveaux.

Inconvénients du MTF

- Complexité

- Signaux incohérents

- Risque de suranalyse

Complexité : MTF nécessite des traders expérimentés pour surveiller et analyser plusieurs graphiques simultanément, ce qui peut être complexe et prendre du temps. L’utilisation de cette méthode de trading peut être déroutante pour les nouveaux traders au début.

Signaux incohérents : Parfois, des délais différents peuvent donner des signaux contradictoires. Par exemple, le graphique journalier peut montrer une tendance à la hausse tandis que le graphique horaire montre une tendance à la baisse. Les commerçants devraient avoir des règles pour ces conditions.

Risque de suranalyse : Compte tenu d’une grande quantité d’informations, il existe un risque de suranalyse, qui peut conduire à l’indécision ou à la confusion. S’attendre à ce que le comportement d’une paire de devises soit tel que prévu sur plusieurs délais différents peut conduire le trader à hésiter et à ne pas prendre la bonne décision.

Résumé

L’analyse Multi Time Frame (MTF) peut être un outil précieux pour aider les traders de forex. Il peut potentiellement augmenter la rentabilité des transactions en fournissant une vue plus large du marché et en aidant à identifier les tendances, à les corriger et à optimiser les entrées et les sorties. Cependant, comme tous les outils de trading, les traders doivent l’utiliser avec d’autres outils d’analyse technique et fondamentale pour être le plus efficace possible.