بازار فارکس یک اکوسیستم مالی گسترده و پویا است که در آن روزانه تریلیونها دلار جابهجا میشود و همین امر فرصتهای فراوانی را برای معاملهگران فراهم میکند. با اینحال، فعالیت در دنیای پیچیدۀ فارکس به چیزی بیش از درکاولیۀ جفتارزها و استراتژیهای معاملاتی نیاز دارد. برای پیشرفت واقعی در این عرصه، معاملهگران باید ساختار بازار ساختار مارکت (Market Structure) را درک کنند. در این مقاله از ترندو، ما سفری را برای ابهامزدایی از مفهوم ساختار بازارهای مالی آغاز خواهیم کرد تا مؤلفههای ضروری که آناتومی بازار را تعریف میکنند را بررسی کنیم و درک کنیم که چگونه معاملهگران باتجربه از این دانش برای تصمیمگیری آگاهانه و افزایش موفقیت تجاری خود استفاده میکنند.

اهمیت درک ساختار بازار فارکس و هندسه مارکت

ساختار بازار در واقع به عنوان طرحی عمل میکند که بر رفتار شرکتکنندگان، جریان سرمایه و شکلگیری روندها تمرکز دارد و چهارچوبی است که بین آشفتگی و نظم در بازار تمایز قائل میشود. بدون درک عمیق از ساختار بازار، معاملهگران شبیه ملوانانی هستند که در اقیانوسی وسیع، سرگردان بوده و فاقد قطبنما برای حرکت در آبهای متلاطم مارکت هستند. چه یک معاملهگر مبتدی باشید، چه یک معاملهگر حرفهای، باید بدانید که درک ساختار مارکت، سنگبنای تمام استراتژیهای معاملاتی است و شما برای تعریف یک استراتژی معاملاتی، ابتدا نیاز به تعریف ساختار و روند مارکت دارید.

استراکچر در فارکس چیست؟ معنی ساختار بازار و هندسه آن

ساختارشناسی در واقع همان مطالعۀ رفتار مارکت است. بهعبارت دیگر، به نحوۀ شکلگیری و حرکت مارکت در قالب روند، ساختار مارکت گفته میشود. در ضمن ساختارها به صورت فرکتالی یا تودرتو هستند و بههمین دلیل در بررسی ساختار مارکت، اکثر معاملهگران از تحلیل مولتیتایمفریم استفاده میکنند. دیدگاههای متفاوتی از تعریف ساختار وجود دارد و سبکهای مختلف، تعاریف متفاوتی از ساختار مارکت ارائه دادهاند. ما در ادامه، مفاهیم اساسی و آنچه را که برای درک ساختار مارکت نیاز دارید را بررسی خواهیم کرد. با ما همراه باشید.

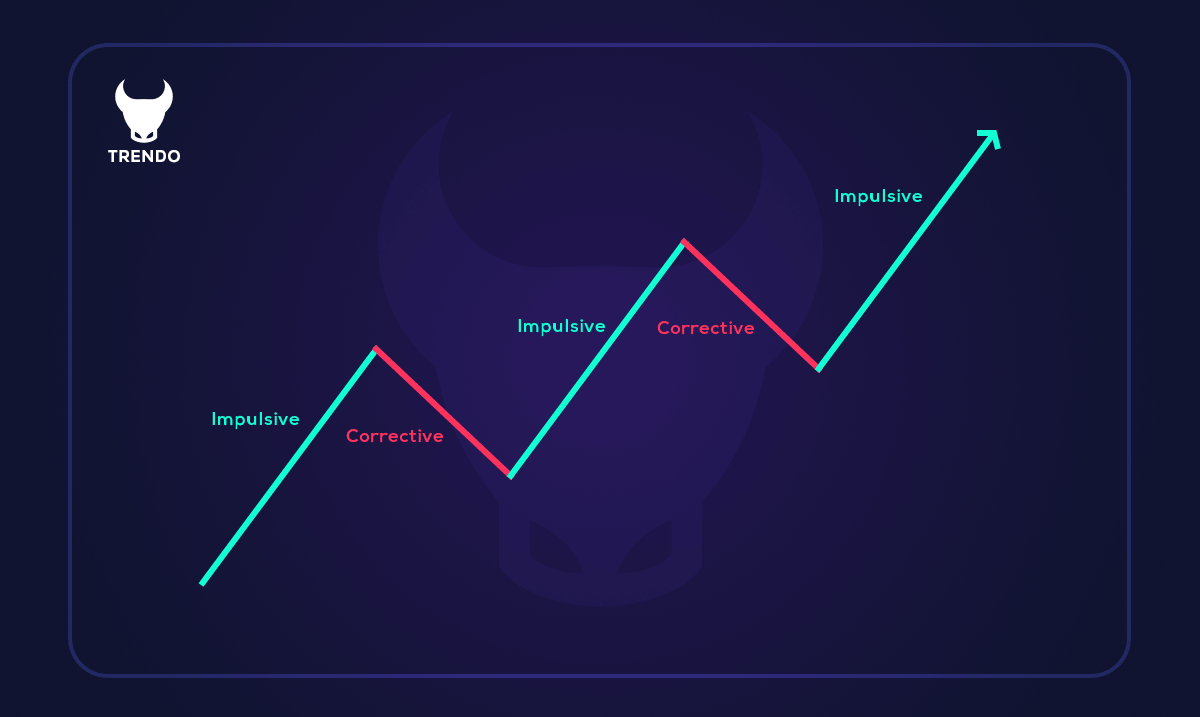

اولین مرحله برای شناسایی ساختار مارکت، بررسی سقفها و کفهای اصلی است. همانطور که در «نظریۀ داو» بیان شدهاست، یک روند صعودی زمانی ایجاد میشود که سقفهای بالاتر از یکدیگر و کفهای بالاتر داشته باشیم. بههمین صورت در یک روند نزولی، کفهای پایینتر و سقفهای پایینتر خواهیم داشت. یک روند، دارای دو نوع حرکت است.

- حرکتهای جنبشی (Impulsive)

- حرکتهای اصلاحی (Corrective)

حرکتهای جنبشی، در جهت روند بوده و از قدرت و مومنتوم خوبی برخوردار هستند. اما حرکتهای اصلاحی، خلاف روند اصلی بوده و معمولاً از قدرت و مومنتوم کمتری نسبت به حرکتهای جنبشی برخوردار است. در مثال زیر، آنچه که توضیح دادهشد را مشاهده میکنید.

حتما بخوانید: رویکرد فراکتالی و قوانین کلیدی در نظریه امواج الیوت

شناسایی شکستِ ساختار (BOS)

در یک روند مشخص، برای مثال در یک روند نزولی، زمانی که قیمت از کف قبلی عبور میکند تا یک کف جدید (LL) ایجاد کند، شکست ساختار (Break Of Structure) رخ دادهاست و به همین صورت در یک روند صعودی، شکست در ساختار یا BOS زمانی رخ میدهد که قیمت صعود کند و آخرین سقف خود را رد کند. نکتۀ مهم در شناسایی روند این است که برای تأیید یک روند، حداقل به یک BOS نیاز داریم. لازم به ذکر است که برای ایجاد و تأیید یک BOS، عبور از سقف یا کف قبلی حتماً باید با کلوز یک کندل رخ دهد و نیاز به بستهشدن حداقل یک کندل بعد از آن سطح داریم. در ادامه با دو مثال از BOS نزولی و صعودی با ما همراه باشید. در مثال اول که از نماد انس جهانی طلا (XAUUSD) میباشد، شاهد یک روند نزولی بلندمدت هستیم. شاید تمایل به انجام معاملات روی انس طلا دارید ولی دغدغۀ شما، یافتن بروکر برای ترید طلا ؛ شما با ثبتنام در بروکر ترندو، میتوانید بهراحتی از خدمات این بروکر برای معامله روی انس طلا استفاده کنید.

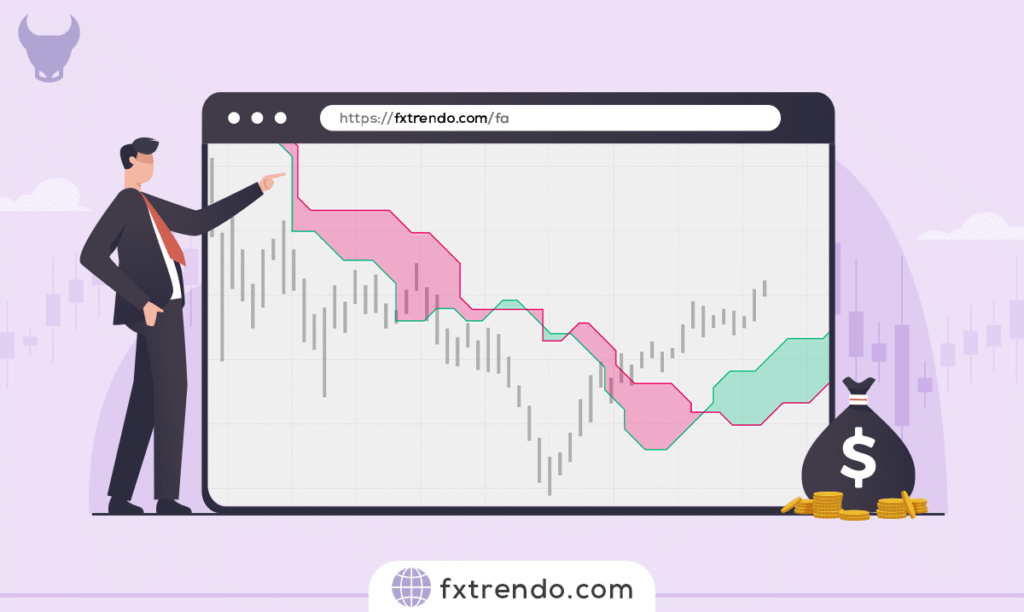

شناسایی تغییر در ساختار (CHOCH)

تغییر در ساختار یا Change of Character یکی دیگر از مفاهیمی است که در ساختارشناسی باید بدانید. تغییر در ساختار، در واقع اولین نشانه از تغییر روند است. به عبارتی یک روند با CHOCH به پایان میرسد. برای مثال در یک روند نزولی، قیمت با BOS کفهای قیمتی به سمت پایین حرکت میکند. وجود BOS در طول یک روند نشانگر قدرت آن روند است. اما ناگهان قیمت افزایش مییابد و آخرین سقف تشکیلشده را رد میکند. در این حالت، یک تغییر در ساختار (CHOCH) رخ دادهاست و میتوان گفت که ساختار بازار از نزولی به صعودی تغییر کردهاست، اما بدین معنی نیست که شما باید وارد معاملۀ خرید شوید. در واقع شما بعد از ایجاد CHOCH باید صبر کنید تا یک BOS برای روند صعودی نیز ایجاد شود و در واقع روند صعودی تأیید شود. لازم به ذکر است که برای تأیید یک CHOCH، بر خلاف BOS حتماً به کلوز کندل نیاز نداریم و عبور از سقف یا کف قبلی با سایۀ کندل نیز کفایت میکند. در ادامه میتوانید مثالهایی از CHOCH نزولی و صعودی را مشاهده کنید:

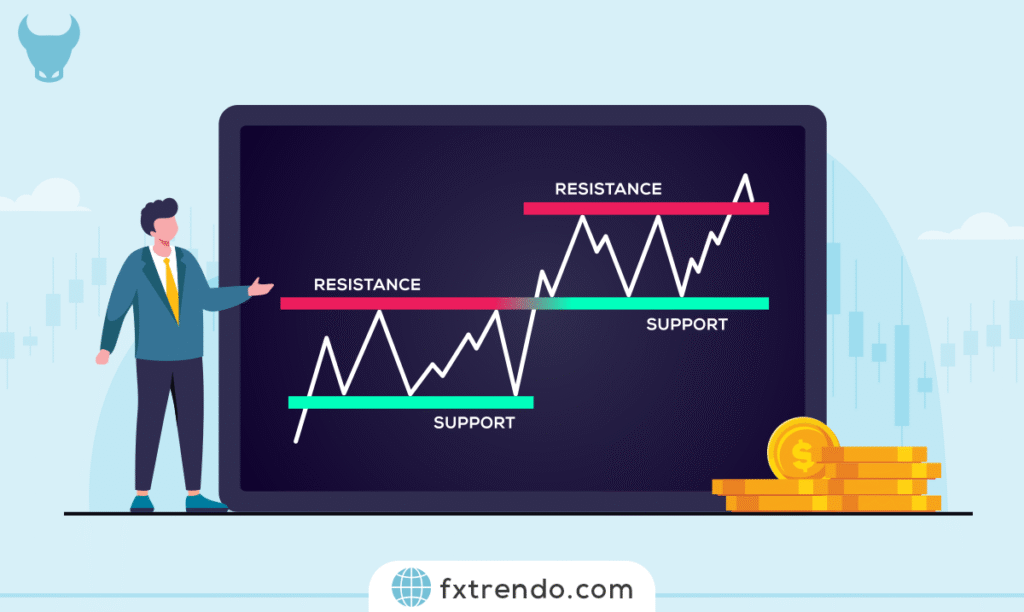

ساختار رنج (Range Market)

علاوه بر ساختار صعودی و ساختار نزولی که معرفی شدند، حالت سومی که در اغلب موارد در مارکت ایجاد میشود، ساختار رنج یا متلاطم است. در این حالت قدرت خریداران و فروشندگان تقریباً برابر است و روند خاصی در مارکت وجود ندارد. عقیدۀ بسیاری از معاملهگران این است که مارکت در ۸۰ درصد مواقع رنج است. بنابراین برای شروع یک روند، باید بسیار صبور بود. نکتۀ مهم در معاملهگری این است که اگر نمیتوانید بهراحتی روند بازار را تعیین کنید، احتمالاً بازار رنج است و در چنین حالتی، بهتر است وارد معامله نشوید، اما اگر قصد معامله در بازار رنج را دارید، استراتژی مرسوم این است که در آخرین سقف بفروشید و در آخرین کف، بخرید. اصطلاحاً BLSH کنید (Buy Low, Sell High). بهعنوان مثال در تصویر زیر از جفتارز EURUSD، شاهد یک ساختار رنج در تایمفریم ۳۰ دقیقه هستیم که با استراتژی BLSH شما میتوانستید سود خوبی کسب کنید. اما باید توجه داشت که معاملهگری در بازار رنج، نیازمند مهارت و تجربۀ زیادی است و توصیه میشود که در ابتدا با حجم کمی این معاملات را انجام دهید.

چگونه ساختار بازار را تحلیل کنیم؟ (راهنمای قدم به قدم)

تحلیل ساختار بازار فارکس اگرچه در نگاه اول پیچیده بهنظر میرسد، اما با یک چارچوب مرحلهبهمرحله میتواند به یک ابزار ساده و بسیار قدرتمند در ترید تبدیل شود. در این بخش یک راهنمای عملی ارائه میشود که هر تریدر، چه مبتدی و چه حرفهای، میتواند آن را روی هر جفتارزی و در هر تایمفریمی اجرا کند.

مرحله اول: شناسایی و علامتگذاری نقاط چرخش (Mark Swing Points)

اولین قدم در تحلیل ساختار بازار، پیدا کردن سقفها و کفهای مهم قیمت است؛ یعنی همان Swing High و Swing Low ها. این نقاط، هندسه مارکت فارکس را برای شما ترسیم میکنند.

- تایمفریمی را که برای معامله انتخاب کردهاید (مثلاً ۴ ساعته یا روزانه) روی نمودار باز کنید.

- سقفهای محلی (جایی که قیمت بالا رفته و بعد برگشته) و کفهای محلی (جایی که قیمت پایین آمده و بعد برگشته) را با یک دایره، فلش یا خط افقی علامتگذاری کنید.

- سعی کنید این نقاط را به هم وصل کنید تا تصویر کلی ساختار بازار برای شما روشن شود.

مثال: فرض کنید روی نمودار EURUSD در تایم روزانه سقفهای 1.0850، 1.0920 و 1.0980 را پشت سر هم میبینید. این سقفهای بالارونده، اولین نشانه از ساختار بازار صعودی هستند.

مرحله دوم: تعیین جهت روند (Identify Trend Direction)

حالا که نقاط چرخشی را مشخص کردید، باید بفهمید مارکت استراکچر در چه جهتی حرکت میکند:

- اگر سقفها و کفها هر دو در حال بالاتر رفتن باشند (Higher High و Higher Low)، ساختار بازار صعودی است.

- اگر سقفها و کفها هر دو در حال پایینتر آمدن باشند (Lower High و Lower Low)، ساختار بازار نزولی است.

- اگر سقفها و کفها تقریباً روی یک محدوده ثابت تکرار شوند، بازار در فاز رنج یا خنثی قرار دارد.

نکته مهم: تا زمانی که یک Break of Structure (شکست ساختار) واضح در نمودار ندیدهاید، جهت کلی ساختار بازار را تغییر ندهید.

مرحله سوم: تشخیص اصلاحات و پولبکها (Recognize Pullbacks/Corrections)

یکی از کاربردیترین بخشهای استراکچر در ترید، پیدا کردن اصلاحات در جهت خلاف روند اصلی است. این اصلاحات یا پولبکها معمولاً بهترین فرصت برای ورود به معامله ایجاد میکنند.

- بعد از یک حرکت قوی قیمت در جهت روند (Impulsive Move)، منتظر باشید تا قیمت کمی در خلاف جهت برگردد.

- میتوانید از ابزار فیبوناچی کمک بگیرید و ببینید آیا قیمت در محدوده ۲۳٫۶٪ تا ۶۱٫۸٪ آخرین حرکت اصلاح میکند یا نه.

- در این محدوده، دنبال تأییدیههایی مثل الگوهای کندلی (Pin Bar، Engulfing و …) یا برخورد مجدد قیمت به یک ناحیه حمایت/مقاومت باشید.

مثال: اگر طلا (XAUUSD) از 2050 تا 2100 دلار رشد کند و سپس تا حدود 2075 دلار (تقریباً ۵۰٪ اصلاح) برگردد و در این محدوده یک کندل Hammer صعودی تشکیل شود، این میتواند یک پولبک سالم داخل ساختار بازار صعودی باشد.

مرحله چهارم: شناسایی شکست ساختار (Spot Breaks of Structure – BOS)

Break of Structure یا BOS جایی است که ساختار بازار رسماً ادامه روند را تأیید میکند یا شروع یک فاز جدید را نشان میدهد.

- در روند صعودی، زمانی BOS داریم که قیمت، سقف قبلی را با یک کندل بستهشده پشت سر بگذارد.

- در روند نزولی، زمانی BOS داریم که قیمت، کف قبلی را با یک کندل بستهشده بشکند.

- تا وقتی کندل بسته نشده، شکست ساختار را قطعی در نظر نگیرید.

مثال: اگر در EURUSD سقف قبلی در 1.0850 بوده و قیمت بالاتر از آن بسته شود (مثلاً در 1.0865) و کندل بعدی هم بالای این سطح باقی بماند، میتوان گفت یک BOS صعودی در ساختار بازار فارکس رخ داده است.

مرحله پنجم: تأیید با چند تایمفریم (Confirm with Multi-Timeframe)

یکی از اشتباهات رایج در تحلیل مارکت استراکچر، نگاه کردن فقط به یک تایمفریم است. برای اینکه تحلیل شما قویتر و قابل اعتمادتر باشد:

- ابتدا ساختار بازار را در یک تایمفریم بالاتر (مثلاً روزانه) مشخص کنید تا جهت اصلی را بفهمید.

- سپس برای پیدا کردن نقطه ورود دقیق، به یک تایمفریم پایینتر (مثلاً ۱ ساعته) بروید و به دنبال پولبکها و BOS در جهت همان روند اصلی باشید.

- اگر در تایمفریم بالاتر ساختار بازار صعودی است، ولی در تایمفریم پایینتر ساختار کاملاً نزولی و خلاف آن است، بهتر است عجله نکنید و منتظر هماهنگ شدن تایمها بمانید.

مثال: اگر در GBPUSD ساختار بازار روزانه صعودی است، اما در تایم ۱۵ دقیقه، قیمت هنوز در یک روند نزولی کوتاهمدت است، صبر کنید تا در همین تایمفریم پایین، یک BOS صعودی ببینید و ساختار به نفع شما تغییر کند؛ سپس وارد معامله شوید.

نحوۀ ورود به معامله

حال ساختار مارکت را بررسی کردیم و روند را نیز شناسایی کردیم. چگونه باید وارد معامله شویم؟

ساده است! پس از شناسایی و تأیید روند، شما باید سعی کنید در پایان یک حرکت اصلاحی، در جهت روند، وارد معامله شوید. اما سوال اصلی این است که پایان یک حرکت اصلاحی را چگونه تشخیص دهیم؟ در ادامه قصد داریم به این موضوع بپردازیم.

معمولاً از روشهای زیر برای شناسایی پایان یک حرکت اصلاحی استفاده میشود:

- اردر بلاکها

- درصدهای ۵۰ و ۶۱.۸ فیبوناچی

- مووینگ اوریجها (Moving Average)

- خطوط روند

اردر بلاکها:

زمانی که در یک روند تأییدشده هستیم و قیمت شروع به اصلاح میکند، در آخرین حرکت جنشی (Impulsive)، اردر بلاکها را شناسایی کنید. این سطوح قیمتی از پتانسیل بالایی برای برگشتدادن قیمت برخوردار هستند و معمولاً حرکتهای اصلاحی با برخورد به یک اردر بلاک به پایان میرسند و حرکت جنبشی جدید آغاز میشود.

حتما بخوانید: تمام آن چیزی که درباره انواع اردر بلاک ها باید بدانید

درصدهای ۵۰ و ۶۱.۸ فیبوناچی:

یکی از سطوح مهم دیگر که توانایی برگشت قیمت و پایاندادن به حرکتهای اصلاحی را دارد، لولهای ۵۰ و ۶۱.۸ درصد فیبوناچی هستند. به عبارت ساده، قیمت زمانی که مقدار ۵۰ یا ۶۱.۸ درصد از آخرین حرکت جنبشی خود را اصلاح کند، میتوان انتظار برگشت و شروع حرکت جدید جنبشی را داشت. بهعنوان مثال در تصویر زیر از نماد طلا (XAUUSD)، شاهد یک روند نزولی در تایمفریم روزانه هستیم. در ادامه، قیمت تا سطح ۶۱.۸ درصد از آخرین حرکت جنبشی را برگشتهاست و از آنجایی که علاوه بر سطح ۶۱.۸ درصد فیبوناچی، قیمت به یک سطح مقاومت قوی (محدودۀ خاکستری رنگ) رسیدهاست، معاملهگران با اطمینان بیشتری، پس از بستهشدن کندل تأیید، در جهت روند، وارد معاملۀ فروش شدهاند.

مووینگ اوریجها (Moving Average):

معاملهگرانی هستند که از مووینگ اوریج با دورههای معمولاً ۵۰ یا ۱۰۰، برای شناسایی پایان حرکتهای اصلاحی استفاده میکنند. بهطوری که برخورد قیمت به این سطوح در فاز اصلاحی را نشانهای برای پایان حرکت اصلاحی میدانند.

خطوط روند:

ابزار دیگر برای یافتن نقطۀ احتمالی پایان اصلاح، محل برخورد قیمت به خط روندی است که به کمک دو کف یا دو سقف قبلی روند، رسم شدهاست. بهعنوان مثال در تصویر زیر از شاخص SPX500، شاهد یک روند صعودی در تایمفریم یکساعته هستیم. در ادامه، قیمت تا خط روند رسمشده از کفهای اصلی، اصلاح دادهاست و معاملهگران در این سطح، پس از بستهشدن کندل تأیید، وارد معاملۀ خرید شدهاند.

در این بخش، روشهای مفید شناسایی پایان یک حرکت اصلاحی را معرفی کردیم. لازم به ذکر است که در اکثر این روشها پس از برخورد قیمت به سطح تعیینشده، از الگوهای کندلی برای تأیید نهایی ورود به معامله استفاده میشود.

نکات کلیدی در ساختارشناسی مارکت

- توانایی شناسایی پایان یک حرکت اصلاحی، نیازمند تجربه، صبر و تمرین زیادی است.

- بعد از ایجاد BOS، معمولاً انتظار یک پولبک را داریم.

- ساختار تایمفریمهای بزرگتر، اعتبار بیشتری نسبت به تایمفریمهای کوچکتر دارد.

- همواره در جهت روند معامله کنید. معامله در خلاف جهت روند، درنهایت شما را از بازار خارج خواهد کرد.

- هرگز قبل از شناسایی روند، وارد معامله نشوید. اگر نمیتوانید روند بازار را شناسایی کنید، احتمالاً در یک بازار رنج قرار داریم. در چنین مواقعی بهترین کار، صبر کردن برای شروع یک روند جدید است.

سخن پایانی

در این مقاله، ما سفری برای درک مفهوم ساختار بازار در فارکس آغاز کردیم و به شیوههای شناسایی سقف و کفِ بازار، شکست ساختار (BOS) و تغییر در ساختار (CHOCH) پرداختیم. همچنین، مباحثی در مورد نحوۀ ورود به معاملات و تأیید آنها ارائه دادیم. بهطور کلی، درکِ ساختار مارکت، از اهمیت بالایی برخوردار است. با درک عمیق از ساختار مارکت و توانایی تشخیص روندها و تغییرات در آن، معاملهگران میتوانند تصمیمگیریهای بهتری داشته و احتمال موفقیت خود را افزایش دهند.