Des conseils sur la gestion des risques que vous n'avez jamais connus !

Vous voyez le terme « gestion des risques » partout. La majorité parle constamment de gestion des risques, de gestion du capital, de psychologie du trading, etc. Mais qu’est-ce que la gestion des risques ? Est-ce important ? Quel processus se déroule qui fait perdre 95 % des traders ? Cette grande population perdante d'environ 2 millions de personnes, sont-ils tous stupides ou sommes-nous, qui avons l'intention de réussir dans le commerce, beaucoup plus intelligents qu'eux ?

Moi, Hossein Taheri, trader sur le marché de forex, je répondrai à ces questions. Restez avec nous.

Cet article est différent des autres articles. Il ne comporte ni table des matières ni introduction. Allons droit au but.

Entrer dans le monde du trading

Tout commence par un rêve. Vous êtes probablement entré depuis un certain temps dans le monde passionnant du trading en persuadant l'un de vos amis ou en regardant des clips Instagram, et vous avez l'intention de réaliser vos rêves en négociant sur les marchés financiers (forex ou cryptocurrency) et, comme le disent les vendeurs de packages, vérifiez hors de vos objectifs. Vous suivez une formation en quelques semaines et commencez à trader avec un petit compte de trading.

Bien sûr, vous êtes peut-être aussi une personne prudente, et avant de commencer le vrai trading, vous vous entraînez pendant quelques semaines sur des comptes démo. Quoi qu'il en soit, avec un petit compte de trading, vous commencez à trader et vous perdez le compte au bout d'un certain temps à cause de quelques erreurs. Le compte de trading est petit et vous blâmez votre manque d'expérience. Encore une fois, vous vous entraînez pendant quelques jours à quelques semaines. Vous commencez à chercher sur Google. Vous visitez des pages Instagram et participez même à certains cours en ligne. Vous commandez des livres de trading et commencez à étudier des choses qui relèvent généralement du domaine de l'analyse technique. Vous rechargez un autre compte, et vous réalisez des bénéfices pendant un certain temps, le nombre de vos transactions rentables est beaucoup plus élevé qu'avant, mais du coup en un jour, vous perdez tout le compte ou une grande partie du compte. Encore une fois, vous passez quelques jours à chercher une stratégie rentable et trouvez ou créez une stratégie intéressante et créative (et c'est spécial que vous soyez la seule personne au monde à avoir eu une idée aussi créative). Vous vous sentez incroyable. Vous avez atteint le sommet de l’espoir après le désespoir. Après quelques jours, vous vérifiez la nouvelle méthode en déplaçant le graphique des prix vers la gauche et la droite en vous assurant qu'elle est rentable (mais sans savoir que vous avez un biais de confirmation) et vous débitez un nouveau compte. Vous ferez des bénéfices pendant un certain temps, mais en un jour, vous perdrez la totalité du compte. Encore une fois, la déception vous arrive. Vous arrêtez de trader pendant quelques jours puis commencez à chercher une nouvelle méthode de trading. Vous êtes désormais impliqué dans un cercle vicieux qui peut durer des années et vous mènera du désespoir à l’espoir et de l’espoir et de l’euphorie au désespoir et à la dépression. Pendant ce temps, seuls les vendeurs de packages profitent de la dépendance au trading et vous vendent des cours inefficaces mais prometteurs.

S'il vous plaît, arrêtez ce cercle vicieux. Arrêtez de chercher des stratégies rentables et examinons d’abord le processus qui se déroule derrière tous ces événements. Ensuite, nous parlerons de solutions.

Psychologie du trading

Tout d'abord, en tant qu'expérience de plusieurs années, je dois dire :

Le marché est un professeur qui essaie de vous enseigner les pires leçons.

Après avoir entré une transaction, il n'y a pas plus de deux états, dans le premier état, la transaction entre dans le profit et parce que dans la vraie vie, nous avons appris à recevoir des récompenses immédiates étant enfants, nous avons un fort désir de clôturer rapidement la transaction avec un profit et recevoir une sorte de récompense pour nos efforts, donc la plupart du temps, nos transactions rentables moyennes sont très faibles, mais leur nombre est très élevé.

L’idée selon laquelle en concluant des transactions rentables, vous ne ferez jamais faillite est vraie. Mais même avec de petits profits, vous ne deviendrez jamais riche.

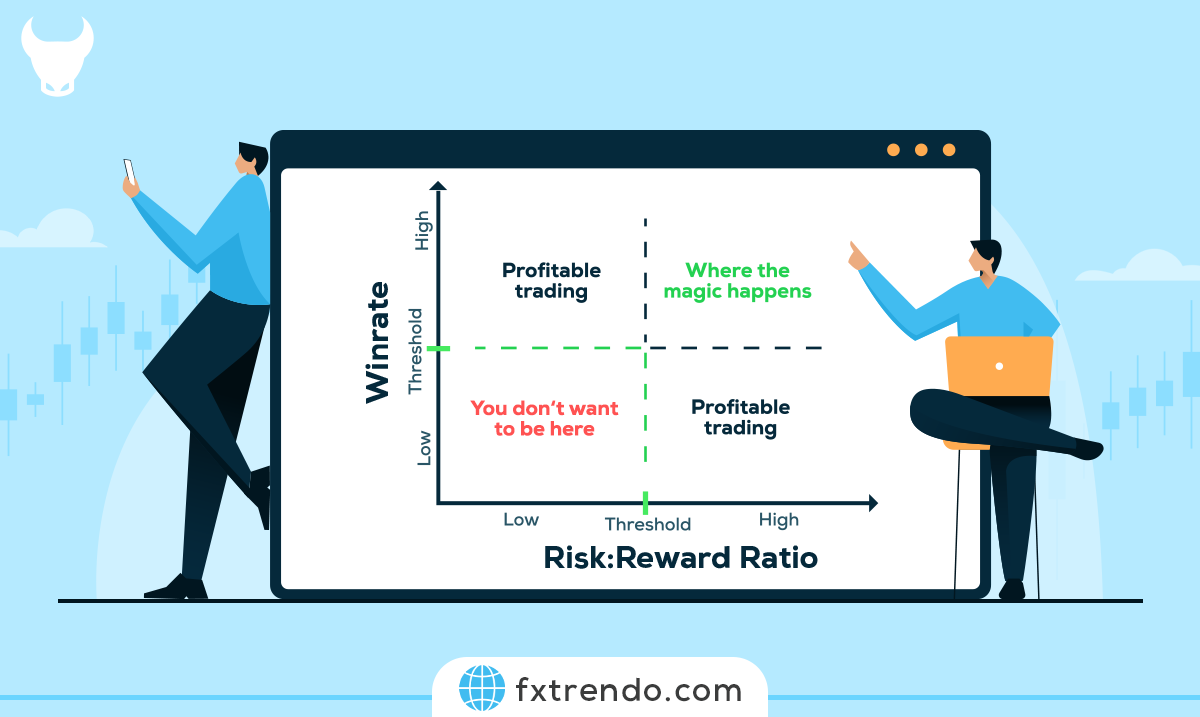

Dans le second cas, notre transaction subira une perte, et comme dans la vraie vie, personne n'accepte facilement ses erreurs, nous ne clôturons pas la transaction et attendons que le prix revienne et que la transaction devienne bénéficiaire. Puisque le marché souffre 80% du temps, cela se produit soit malheureusement, soit heureusement (heureusement parce que notre commerce est rentable et malheureusement parce que nous apprenons l'habitude de trading la plus dangereuse), et après que le commerce entre dans le profit, selon le sujet que nous discuté dans le premier cas, en cas de faible profit, nous clôturerons la transaction immédiatement et serons heureux d'avoir bien fait, d'avoir été patients dans la perte et d'être finalement sortis avec un profit. De plus, cela se produit plusieurs fois et nous prenons de petits bénéfices et attendons que le prix revienne et clôturons la transaction avec un petit profit. Petit à petit, nous apprenons à augmenter notre volume de transactions à perte (en réduisant la moyenne des transactions perdantes), et avec le retour des prix, nous ferons un peu plus de profit ou notre transaction entrera en profit plus tôt. C'est pourquoi tous les traders échouent sur le marché de forex. Si vous êtes un trader perdant (il y a 95 % de chances que vous le soyez), après avoir lu cet article, vérifiez l'historique de votre compte de trading et comparez vos bénéfices moyens avec vos pertes moyennes. Vous verrez que vos pertes moyennes sont bien supérieures à vos gains moyens. Alors que vos bénéfices moyens devraient être au moins le double de vos pertes moyennes. Le nombre de transactions rentables n'est pas important. La moyenne est importante.

Le jour promis arrive

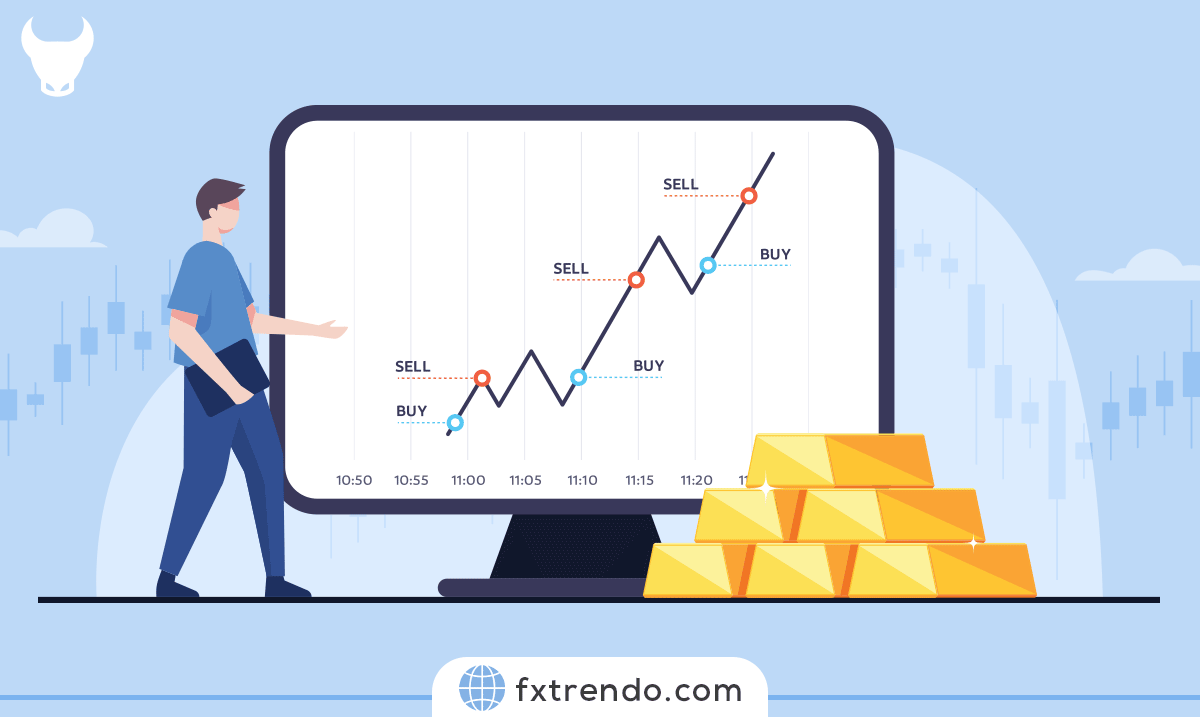

Le marché est en range de 80% du temps et le jour où il démarre le mouvement principal, il y a encore deux situations, soit nous avons ouvert une transaction dans le sens du mouvement, soit nous avons une transaction contre le sens. Dans le premier cas, nous sommes toujours satisfaits du faible profit et essayons d'obtenir notre récompense rapidement en clôturant la transaction plus tôt. Dans le deuxième cas, nous avons une transaction dans la direction opposée, et parce qu'à l'époque où le marché évoluait, nous avons appris que si nous sommes patients, le prix reviendra et la transaction entrera en profit, nous attendrons également. (C'est pour cela que j'ai dit que le marché est un professeur qui essaie de nous donner les pires leçons) mais aujourd'hui, malheureusement, le marché ne va plus, et le prix ne va pas revenir, plus loin, car nous avons reçu un petit choc, nous avons ajouté du volume à une perte à plusieurs reprises, mais cela ne sert à rien et nous avons perdu tout le compte. C’est là que la différence entre un trader professionnel et un trader perdant devient apparente. Le trader professionnel n'ajoute pas de volume à une perte et est très patient lorsqu'il s'agit de réaliser un profit, mais un trader perdant ajoute du volume à une perte, espère que le prix reviendra et attend que le compte redevienne nul. Les jours de tendance du marché, exactement là où vous clôturez vos transactions rentables, les traders professionnels ajoutent du volume à leurs transactions. Autrement dit :

Un trader professionnel a peur de la perte et espère réaliser un profit.

Un trader débutant a peur du profit et l’espoir de perdre.

Ce que nous devons savoir

- Nous ne perdons pas face au Forex, nous perdons face à nos émotions.

- Nous perdons notre compte de trading simplement parce que nous avons attendu trop longtemps avec une perte ou un volume supplémentaire.

- Nous sommes perdants sur le Forex car nos profits moyens sont bien inférieurs à nos pertes moyennes.

- Nous sommes perdants sur le Forex parce que nous ne voulons pas admettre notre erreur et nous ne clôturons pas la transaction à perte.

- Nous sommes perdants sur le Forex parce que nous nous contentons de faibles profits.

- La stratégie de trading n'est pas la cause de notre réussite, c'est la connaissance de soi et la maîtrise de ses émotions qui seront la cause de notre réussite.

- Si vous ne comprenez pas ce processus, vous serez sans aucun doute un perdant pour toujours sur le marché de forex.

- Il n’y a pas de Saint Graal commercial sur le marché. Le marché n'a pas de secrets particuliers.

Lire la suite : Graves erreurs de trading sur le Forex et les marchés financiers

Mais quelle est la solution ?

Ce sont toutes des solutions et règles que vous devez connaître en tant que trader professionnel. Ces règles sont simples mais très pratiques et garantiront votre survie sur le marché :

Commencez à trader avec un compte réel uniquement jusqu'à ce que vous réalisiez un bénéfice stable (au moins 6 mois) sur le compte démo. La réalité est que beaucoup de gens ne réalisent même pas de profit sur un compte démo, mais commencent à faire du trading réel.

N'augmentez jamais votre volume de trading à perte.

Vous êtes uniquement autorisé à ajouter des bénéfices à votre volume de transactions.

Utilisez toujours un stop-loss automatique. Ne vous attendez pas à clôturer la transaction manuellement. Lorsque le prix atteint votre point de sortie, si vous n'avez pas de stop loss automatique, il est mentalement difficile de quitter manuellement la transaction.

Préparez votre stratégie de trading par écrit et notez toutes les règles. Parce que pendant le trading en direct, vous n'avez ni la capacité ni l'opportunité de réfléchir. Il vous suffit d'exécuter l'algorithme pré-préparé.

Déterminez le pourcentage de risque pour chaque transaction avant de commencer à trader et lors de la formulation de votre stratégie de trading. Par exemple, pour chaque transaction, ne risquez pas plus de 2 % de votre capital total, et si votre capital est de 1 000 $ et votre risque est de 2 %, le capital impliqué sera de 20 $ par position. Vous ne devez jamais dépasser le ratio que vous avez fixé et augmenter le risque d'une transaction particulière.

Définissez votre stop-loss quotidien. Par exemple, si votre stop-loss quotidien est de 60 $, une fois que vous atteignez ce nombre, vous devez arrêter de trader jusqu'au lendemain. Il est préférable de faire une pause dans le graphique et de passer du temps à vider votre esprit pour préparer les transactions du lendemain.

Un moyen utile de gérer les transactions est de commencer avec un volume très faible et d’augmenter vos transactions si la transaction évolue en votre faveur. C’est ce pour quoi les traders professionnels sont doués.

Le résultat de votre transaction actuelle n'a rien à voir avec le résultat de votre transaction précédente. Le fait que ce soit pile lors des 100 premières fois de tirage au sort, il n'y a aucune garantie que ce sera également pile lors de la 101e fois. Ou bien nous pensons que parce qu'il y a beaucoup de queues, c'est la tête qui doit venir ensuite.

Le fait est que de nombreux traders obtiennent de pires résultats qu’un trader aléatoire.

Ne touchez pas à votre stop-loss.

Évitez de placer un stop-loss près du point d’entrée. C'est une erreur courante commise par les traders débutants. Ces personnes, qui n'ont peur que de perdre du capital, placent le stop-loss à proximité du point d'entrée pour réduire la perte, et généralement, leur stop-loss est activé immédiatement. Le bon stop-loss doit être choisi sur la base d'une stratégie de trading détaillée, et non sur la base de votre peur ou de votre cupidité.

N'essayez pas de vous venger sur le marché. N'augmentez jamais votre volume de transactions après avoir perdu quelques transactions consécutives.

Connaissez bien le symbole commercial et le marché sur lequel vous avez l’intention de négocier. Chaque marché a ses caractéristiques. Le trading du symbole de l’or (XAUUSD) est différent du trading sur le marché des indices boursiers comme le Dow Jones.

Vérifiez toujours le calendrier économique de sites réputés comme Forex Factory et évitez de négocier lorsque des nouvelles importantes sont annoncées, telles que les données NFP, le PIB, l'IPC, etc. Au moment de la publication de ces données, nous constatons des fluctuations élevées et imprévisibles sur le marché, et même parfois, le stop-loss automatique est activé par une grande différence.

Essayez d'utiliser des délais plus longs et d'effectuer des transactions à long terme. Surtout au début de votre activité de trading.

Assurez-vous d’utiliser l’analyse fondamentale et d’être pleinement conscient des conditions du marché. Suivez les grandes banques centrales.

Même les plus gros traders subissent des pertes, alors ne recherchez pas un système de rentabilité absolue.

L'analyse technique ne représente que 20 % des échanges. L'analyse technique n'est pas une science.

Le point d’entrée commerciale n’est pas important. Le point de départ est important. Cependant, les commerçants de détail recherchent depuis des années le point d’entrée le meilleur et le plus précis.

Résumé

Essayez de réduire votre volume de transactions, ou ne négociez pas les jours où le marché fluctuant (en range), le marché fluctuant est trop compliqué pour vendre facilement au sommet et acheter au bas. En tant que trader professionnel, vous devez réaliser un bon profit les jours où le marché commence son mouvement principal, car si vous ne pouvez pas réaliser de profit ces jours-là, vous ne serez finalement pas un trader prospère. Je me suis senti bien en écrivant cet article et j'espère qu'il vous sera utile et vous aidera à réussir dans le monde du trading.

Related Post

most visited