آموزش کاربردی اندیکاتور مک دی ( MACD )

فهرست مطالب

MACD چیست؟

MACD (Moving Average Convergence Divergence) یک اوسیلاتور تکنیکال است که تفاوت بین دو میانگین متحرک نمایی (EMA) دوره های مختلف را اندازه گیری می کند و از اجزای زیر تشکیل شده است:

- خط مکدی

- خط سیگنال

- هیستوگرام

در ادامه شرح مختصری از هر جز را بیان می کنیم.

خط مکدی: خط مکدی تفاوت بین دو میانگین متحرک نمایی (EMA) یک جفت ارز است. متداول ترین EMA های مورد استفاده EMA های 12 و 26 دوره ای هستند. این خط در نمودار جداگانه زیر نمودار قیمت رسم شده است.

خط سیگنال: خط سیگنال یک EMA ۹ روزه از خط مکدی است. روی همان نمودار رسم می شود و برای تولید سیگنال های معاملاتی استفاده می شود.

هیستوگرام: هیستوگرام تفاوت بین خط مکدی و خط سیگنال است و برای نمایش بصری قدرت روند استفاده می شود. هنگامی که هیستوگرام بالای خط صفر باشد، روند صعودی را نشان می دهد و زمانی که زیر خط صفر باشد، روند نزولی را نشان می دهد.

حتما بخوانید: اندیکاتور مووینگ اوریج ابزار قدرتمند در تحلیل تکنیکال

چگونه MACD را محاسبه کنیم؟

محاسبه اندیکاتور MACD را می توان در چند مرحله انجام داد:

مرحله 1: EMA ۱۲ دوره ای را محاسبه کنید.

اولین قدم در محاسبه MACD محاسبه میانگین متحرک نمایی 12 دوره ای است. برای این کار باید قیمت های بسته شدن جفت ارز را در 12 کندل گذشته جمع کنید و نتیجه را بر 12 تقسیم کنید.

مرحله 2: میانگین متحرک نمایی 26 دوره ای را محاسبه کنید

مرحله دوم محاسبه میانگین متحرک نمایی 26 دوره ای است. این کار به همان روش بالا انجام می شود، اما با استفاده از قیمت های بسته شدن 26 کندل آخر.

مرحله 3: خط مکدی را محاسبه کنید

هنگامی که EMA های 12 دوره ای و 26 دوره ای را محاسبه کردید، می توانید خط مکدی را با کم کردن EMA 26 از EMA 12 محاسبه کنید.

مرحله 4: خط سیگنال را محاسبه کنید

مرحله بعدی محاسبه خط سیگنال است که EMA ۹ دوره ای خط مکدی است. برای انجام این کار، باید مثل روش بالا EMA خط مکدی را با استفاده از داده های 9 کندل گذشته محاسبه کنید.

مرحله 5: هیستوگرام را محاسبه کنید

در نهایت، می توانید هیستوگرام را با کم کردن خط سیگنال از خط مکدی محاسبه کنید. هیستوگرام به صورت نمودار میله ای رسم می شود که میله های مثبت نشان دهنده حرکت صعودی و میله های منفی نشان دهنده حرکت نزولی است.

مزایا و معایب استفاده از MACD

مزایای اندیکاتور MACD عبارتند از:

- می توان به عنوان اندیکاتور روند و مومنتوم استفاده کرد.

- سیگنال های خرید و فروش واضحی را با استفاده از تقاطع خطوط و واگرایی ارائه می دهد.

- می توان این اندیکاتور را در ترکیب با سایر روش های تحلیل تکنیکال برای موفقیت بیشتر استفاده کرد.

معایب اندیکاتور MACD عبارتند از:

- این اندیکاتور می تواند بازگشت روند کاذب ارائه دهد. گاهی اوقات سیگنال های اصلاحی نشان داده شده توسط واگرایی MACD به این معنی نیست که یک بازگشت روند قابل توجه اتفاق می افتد بلکه می تواند به این معنی باشد که قبل از ادامه روند، یک توقف یا حرکت رنج در حال انجام است. بنابراین، MACD نمی تواند تمام برگشت روندها را پیش بینی کند.

- اغلب تحلیل دقیقی از یک روند ارائه نمی دهد. سیگنالهای ادامه دهنده روند نیز ممکن است نقض شوند یا حرکتی ناچیز قبل از تغییر روند ایجاد کنند.

معامله با اندیکاتور MACD

روش های مختلفی برای معامله با اندیکاتور MACD در معاملات فارکس وجود دارد. متداول ترین روش ها عبارتند از:

- تقاطع خطوط MACD

- واگرایی

- شرایط خرید بیش از حد یا فروش بیش از حد

- شرایط دنبال کننده روند

جهت آموزش کامل این استراتژی ها به همراه ذکر مثال با ادامه مطلب همراه باشید.

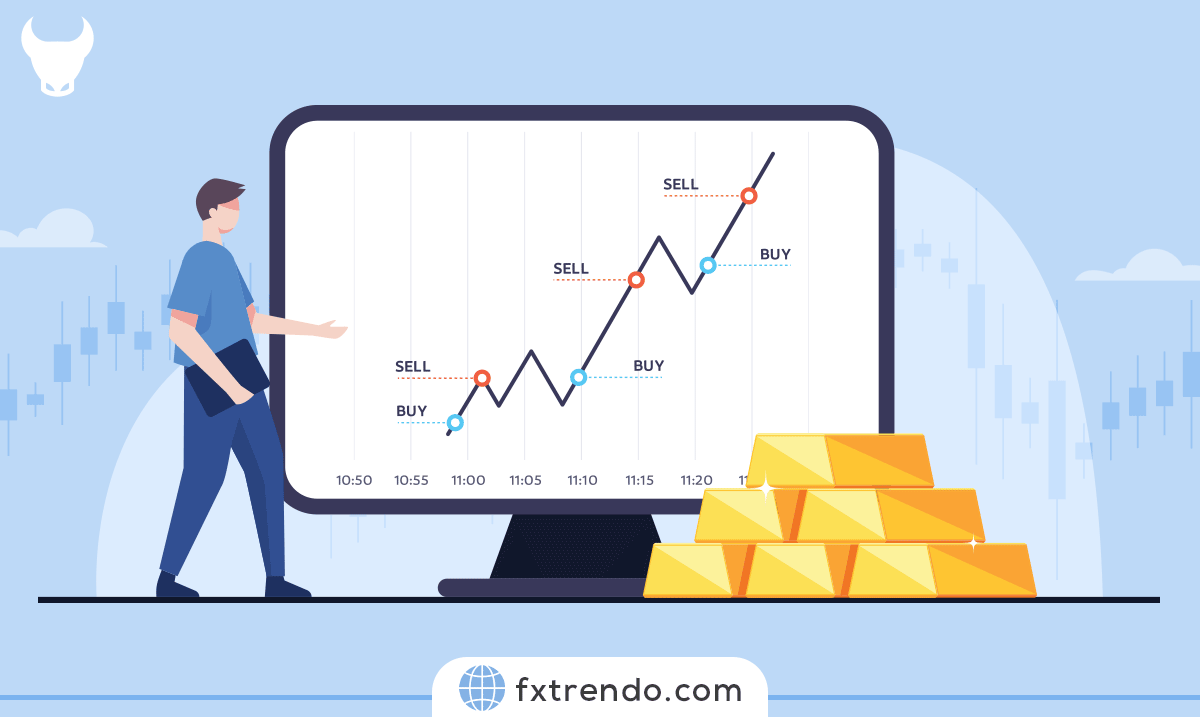

تقاطع خطوط MACD: یکی از ساده ترین راه ها برای معامله با اندیکاتور MACD استفاده از تقاطع خطوط است. زمانی که خط مکدی از خط سیگنال رو به بالا عبور می کند، یک تقاطع صعودی رخ می دهد که نشان دهنده سیگنال خرید بالقوه است. برعکس، یک تقاطع نزولی زمانی رخ میدهد که خط مکدی از خط سیگنال رو به پایین عبور کند، که نشاندهنده سیگنال فروش بالقوه است. معاملهگران میتوانند از تقاطع های خطوط اندیکاتور MACD در کنار سایر اندیکاتورهای تکنیکال و تحلیل پرایس اکشن برای تأیید سیگنالهای خرید و فروش بالقوه استفاده کنند. برای مثال، یک معامله گر ممکن است منتظر باشد تا یک تقاطع MACD صعودی رخ دهد و سپس سیگنال را با یک الگوی کندل صعودی یا یک سطح حمایتی تایید کند.

حتما بخوانید: استراتژی معامله بر اساس پرایس اکشن در فارکس

واگرایی: واگرایی MACD زمانی رخ می دهد که حرکات اندیکاتور MACD مخالف عملکرد قیمت دارایی باشد. همانطور که در مقاله آموزش کاربردی شاخص قدرت نسبی(RSI) بیان شد، ۴ نوع واگرایی وجود دارد که عبارت است از:

- واگرایی معمولی مثبت

- واگرایی معمولی منفی

- واگرایی مخفی مثبت

- واگرایی مخفی منفی

در ادامه مطلب می توانید توضیحات هر مورد را با ذکر مثال مطالعه کنید.

واگرایی معمولی مثبت: واگرایی معمولی مثبت زمانی اتفاق میافتد که در انتهای یک روند نزولی، قیمت دارایی کف پایین تر می سازد، اما MACD کف بالاتر ایجاد می کند. این اختلاف نشان می دهد که قدرت روند نزولی در حال کاهش است و ممکن است یک بازگشت روند یا اصلاحی قیمتی بالقوه رخ دهد.

واگرایی معمولی منفی: واگرایی معمولی منفی زمانی رخ میدهد که در یک روند صعودی قیمت دارایی سقف بالاتر بسازد، اما MACD سقف پایینتری ایجاد می کند. این حرکت نشان می دهد که قدرت روند صعودی در حال کاهش است و ممکن است یک برگشت روند یا اصلاح قیمتی بالقوه رخ دهد.

واگرایی مخفی مثبت: واگرایی مخفی مثبت زمانی اتفاق میافتد که در یک روند صعودی، قیمت دارایی کف بالاتر می سازد، اما MACD نمی تواند کف بالاتری ایجاد کند. این اختلاف نشان می دهد که احتمالا شاهد ادامه روند صعودی خواهیم بود.

واگرایی مخفی منفی: واگرایی مخفی منفی زمانی اتفاق میافتد که در یک روند نزولی، قیمت دارایی سقف پایین تری می سازد، اما MACD قادر به ایجاد سقف پایین تر نیست. این اختلاف نشان می دهد که احتمالا شاهد ادامه روند نزولی خواهیم بود.

شرایط خرید بیش از حد یا فروش بیش از حد: MACD همچنین می تواند برای شناسایی شرایط خرید و فروش بیش از حد در بازار استفاده شود. وقتی خط مکدی خیلی از خط سیگنال فاصله میگیرد، ممکن است نشان دهد که دارایی بیش از حد خریداری شده یا بیش از حد فروخته شده است و ممکن است یک برگشت روند یا اصلاح قیمت رخ دهد. معامله گران می توانند از شرایط خرید و فروش بیش از حد به همراه سایر اندیکاتورهای تکنیکال و تحلیل پرایس اکشن برای تأیید تغییر روند بالقوه استفاده کنند. به عنوان مثال، یک معامله گر ممکن است منتظر باشد تا خط مکدی به منطقه خرید بیش از حد برسد و سپس سیگنال را با یک الگوی کندل نزولی یا یک سطح مقاومتی تأیید کند.

شرایط دنبال کننده روند: روش دیگر استفاده از MACD به عنوان اندیکاتور دنبال کننده روند است. وقتی خط مکدی بالای خط صفر باشد، روند صعودی را نشان می دهد. هنگامی که خط مکدی زیر خط صفر است، یک روند نزولی را نشان می دهد. این استراتژی در بازارهای روند دار به خوبی کار می کند، اما می تواند منجر به سیگنال های نادرست در بازارهای رنج یا خنثی شود.

حتما بخوانید: بازار روند دار و رنج یا خنثی چیست؟

نکاتی برای استفاده از اندیکاتور MACD

در اینجا نکاتی وجود دارد که هنگام استفاده از اندیکاتور MACD در معاملات فارکس باید در نظر داشته باشید:

- از اندیکاتور MACD همراه با سایر اندیکاتورها و ابزارهای تحلیل تکنیکال برای تایید سیگنال ها استفاده کنید.

- از استفاده از اندیکاتور MACD در بازار در حال دستکاری یا رنج خودداری کنید، زیرا می تواند سیگنال های نادرست ایجاد کند.

- تنظیمات اندیکاتور MACD را متناسب با سبک معاملاتی خود و تایم فریمی که در آن معامله می کنید، تنظیم کنید. برای مثال، اگر در تایم فریم بالاتری معامله می کنید، ممکن است بخواهید از دوره میانگین متحرک (EMA) طولانی تری برای خط مکدی استفاده کنید.

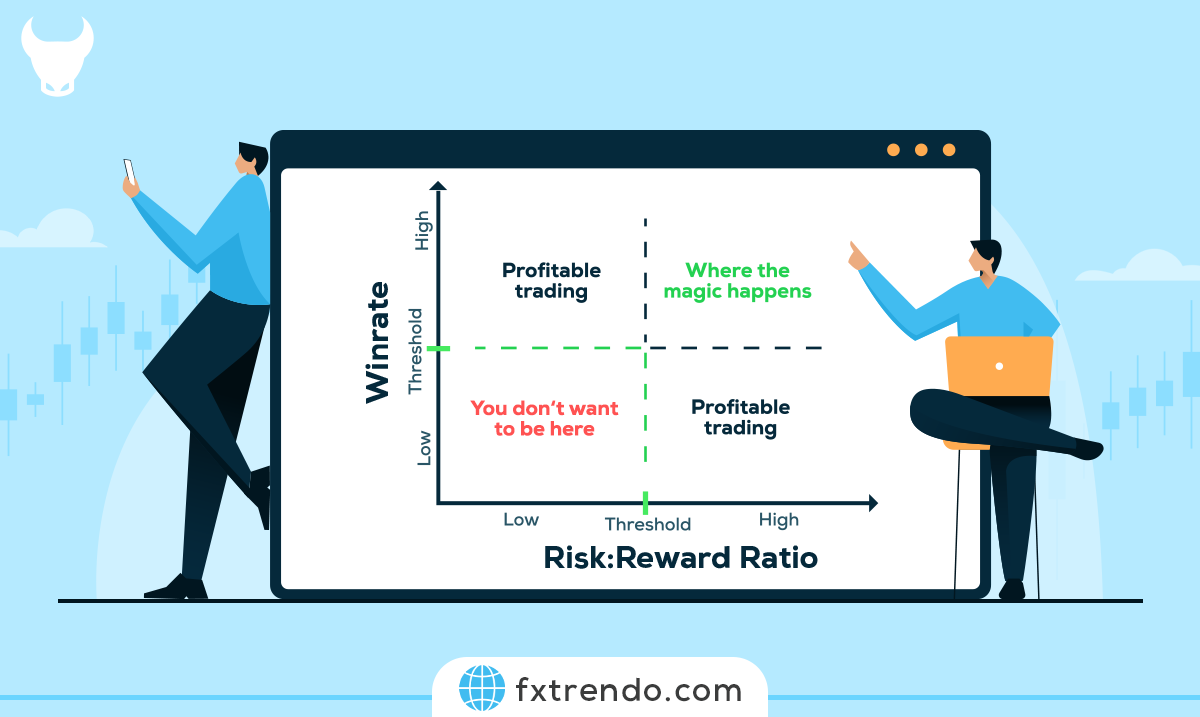

- برای به حداقل رساندن زیان و به حداکثر رساندن سود، همیشه از تکنیک های مناسب مدیریت سرمایه و ریسک، مانند تعیین سفارش حد ضرر(Stop loss) و حد سود استفاده کنید.

سخن آخر

MACD یک اندیکاتور تکنیکال قدرتمند است که می تواند به معامله گران در شناسایی روندها و نقاط ورود و خروج احتمالی کمک کند. با درک نحوه خواندن MACD و تفسیر سیگنال های آن، معامله گران می توانند تصمیمات معاملاتی آگاهانه بگیرند و شانس موفقیت خود را افزایش دهند. با این حال، مهم است که به یاد داشته باشید که هیچ اندیکاتوری بی نقص نیست و معامله گران همیشه باید از چندین اندیکاتور و روش تحلیل برای تأیید سیگنال ها و شناسایی فرصت های معاملاتی بالقوه استفاده کنند.

Related Post

most visited