اندیکاتور ATR به زبان ساده و کاربردی

اندیکاتور ATR یکی از ابزارهای ضروری در تحلیل تکنیکال است که به معامله گران کمک می کند تا پتانسیل سود خود را به حداکثر برسانند. این اندیکاتور بینش ارزشمندی را در مورد نوسانات بازار ارائه می دهد و سودآورترین نقاط ورود و خروج را شناسایی می کند. در این مقاله مطالب زیر ارائه می شود:

ATR چیست؟

اندیکاتور ATR (Average True Range) یک ابزار تحلیل تکنیکال است که توسط جی.ولز وایلدر جونیور توسعه یافته است. این اندیکاتور در کتاب "مفاهیم جدید در سیستم های معامله گری تکنیکال" در سال 1978 معرفی شد. ATR برای اندازه گیری نوسانات یک جفت ارز با محاسبه میانگین محدوده بین قیمت های بالا و پایین در یک دوره زمانی مشخص طراحی شده است.

ATR چگونه محاسبه می شود؟

برای محاسبه ATR، باید محدوده واقعی(True Range) یک جفت ارز را در نظر بگیرید. محدوده واقعی بالاترین مقدار عددی بین گزینه های زیر است:

- اختلاف بین قیمت سقف و کف کندل جاری

- اختلاف قیمت سقف کندل جاری و قیمت بسته شدن کندل قبلی

- اختلاف قیمت کف کندل جاری و قیمت بسته شدن کندل قبلی

سپس برای محاسبه ATR، بین محدوده های واقعی به دست آمده در تعداد دوره معین، میانگین گرفته می شود.معمولا در فارکس اکثر معامله گران از دوره ۱۴ برای این اندیکاتور استفاده میکنند ولی با توجه به استراتژی معامله گر در تایم فریم های مختلف نیز قابل تغییر میباشد.

چرا ATR مهم است؟

ATR بینش های ارزشمندی را در مورد نوسانات یک جفت ارز به معامله گران ارائه می دهد. با درک سطح نوسان، معامله گران می توانند استراتژی های معاملاتی خود را مطابق با آن تنظیم کنند. ATR می تواند به تعیین محل مناسب سفارش های حد ضرر (Stop-Loss) و نواحی سیو سود (Take-Profit) کمک کند. همچنین این ابزار می تواند به شناسایی فرصت های معامله گری و ارزیابی ریسک مرتبط با یک جفت ارز خاص کمک کند.

حتما بخوانید: مهم ترین جفت ارزها و نمادهای بازار فاركس

استفاده از ATR در معاملات فارکس

معامله گران می توانند به روش های مختلفی از اندیکاتور ATR در استراتژی معاملاتی خود استفاده کنند. این روش ها عبارتند از:

- نواحی حد ضرر و سیو سود بر اساس نوسانات

- شناسایی فرصت های ترید

- ارزیابی ریسک

- تأیید روند

هر کدام از روش های بالا را در ادامه تشریح می کنیم.

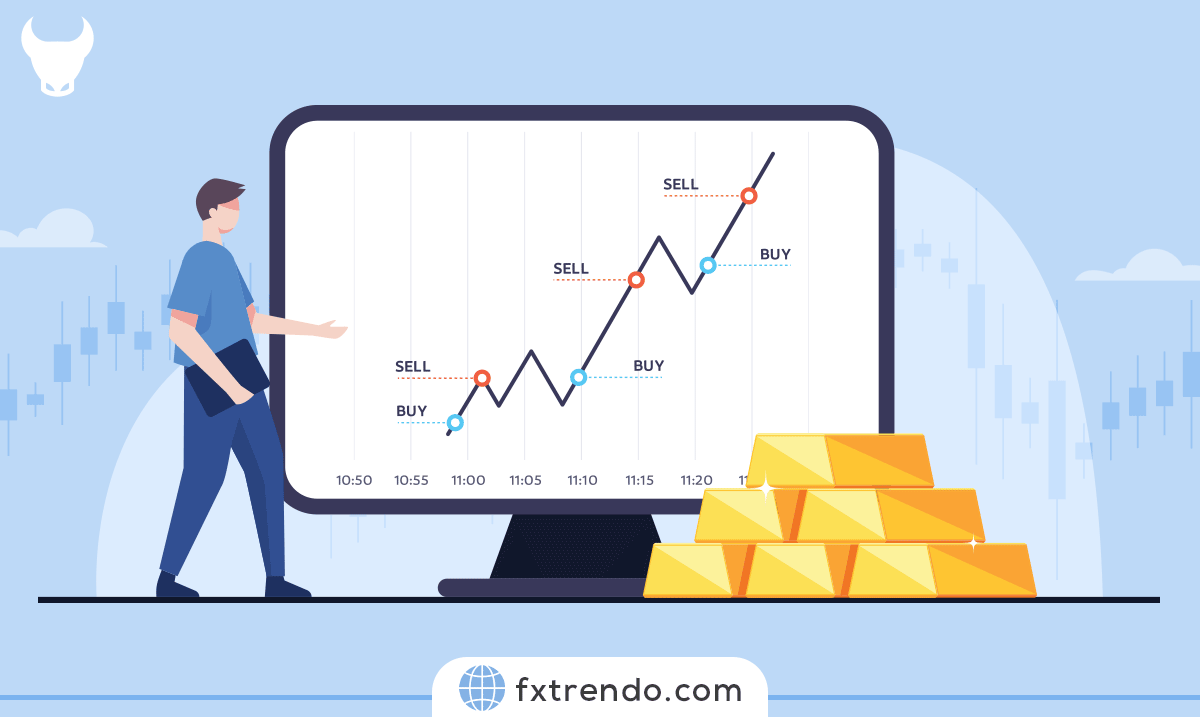

نواحی حد ضرر و سیو سود بر اساس نوسانات : ATR را می توان برای تعیین سطوح حد ضرر و سیو سود بر اساس نوسانات جاری یک جفت ارز استفاده کرد. هنگامی که نوسانات بالا است، حد ضرر و سیو سود دورتری را می توان به ترتیب برای جلوگیری از توقف زودهنگام و کسب سود تنظیم کرد . برعکس، در دورههایی با نوسانات کم، حد ضرر و سفارش سیو سود باید در نقاط نزدیک تری قرار بگیرند و با اندیکاتور ATR هم خوانی داشته باشند. همانطور که در شکل زیر مشاهده می کنید دوره بین عدد ۱ و ۲ دوره پرنوسانی بوده است و اندیکاتور ATR نیز این نوسان را با روند صعودی خود به خوبی نشان می دهد. اما دوره بین عدد ۲ و ۳ کندل ها را به صورت رنج می بینیم که اندیکاتور ATR نیز را با روند نزولی خود گواه این ماجرا است.

شناسایی فرصت های ترید: ATR میتواند با توجه ویژه دورههای پرنوسان به شناسایی فرصتهای ترید کمک کند. با استفاده از ATR می توان شکست و خارج شدن از دوره های رنج یا تغییرات قیمت قابل توجه را شناسایی کرد. معامله گران می توانند قبل از ورود به معامله منتظر بمانند تا قیمت از بالا یا پایین یک سطح ATR خاص را بشکند.

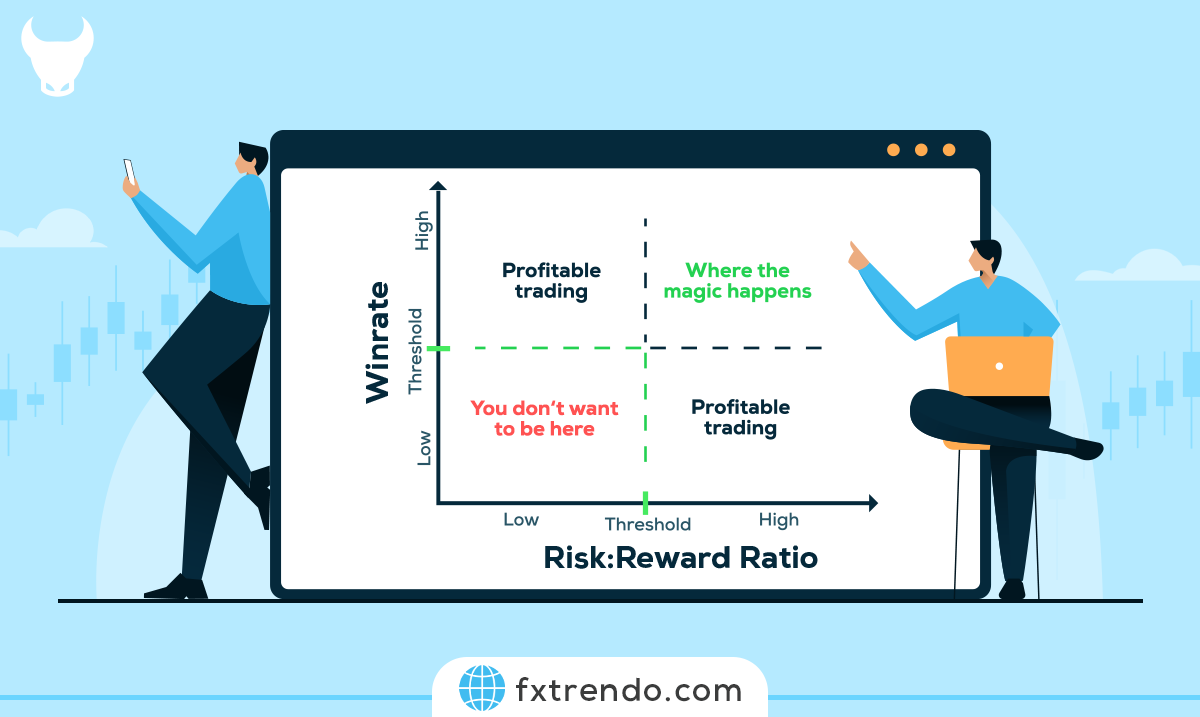

ارزیابی ریسک: با درک نوسانات یک جفت ارز، معامله گران می توانند ریسک مرتبط با یک معامله خاص را ارزیابی کنند. مقدار ATR بالاتر نشان دهنده نوسانات بیشتر و ریسک بالقوه بالاتر است. معامله گران می توانند حجم پوزیشن خود را تنظیم کنند یا برای مدیریت موثر ریسک و سرمایه در دوره های پرنوسان، معامله نکنند.

تأیید روند: ATR را می توان در کنار سایر اندیکاتورهای تکنیکال برای تأیید روند استفاده کرد. هنگامی که مقدار ATR افزایش مییابد، تقویت روند حاضر را نشان میدهد که نشاندهنده احتمال بالاتر شکست(Breakout) یا ادامه روند است. در مقابل، کاهش مقدار ATR ممکن است نشان دهنده ضعف روند یا بازار رنج یا خنثی باشد که می تواند منجر به برگشت روند شود. با دقت نمودار زیر را در نظر بگیرید.

حتما بخوانید: بازار روند دار و رنج یا خنثی چیست؟

محدودیت های ATR

در حالی که ATR یک ابزار ارزشمند برای تحلیل نوسانات بازارهای مالی از جمله بازار فارکس است، اما محدودیت های خود را دارد. ATR مانند اندیکاتورهای دیگر از جمله MACD و RSI بر اساس داده های گذشته است و ممکن است نوسانات آینده را به طور دقیق پیش بینی نکند. علاوه بر این، ATR اطلاعاتی در مورد جهت حرکت قیمت ارائه نمی دهد و فقط میزان نوسانات را می سنجد.

حتما بخوانید: اندیکاتور شاخص قدرت نسبی(RSI) به همراه آموزش کاربرد آن در تحلیل تکنیکال

نمونه ای از ترید در بازار فارکس با ATR

بیایید مثالی بزنیم تا بفهمیم چگونه می توان از ATR در معاملات فارکس استفاده کرد. فرض کنید یک معامله گر می خواهد جفت ارز EUR/USD را معامله کند. معامله گر تصمیم می گیرد از اندیکاتور ATR با دوره ۱۴ روزه استفاده کند. همانطور که در شکل زیر مشاهده می کنید مقدار ATR برای جفت ارز ۱۶EUR/USD پیپ است. معاملهگر تصمیم میگیرد که یک سفارش حد ضرر را ۲ برابر مقدار ATR تنظیم کند که ۳۲ پیپ خواهد بود. معاملهگر همچنین تصمیم میگیرد سفارش سیو سود را نیز ۲ برابر مقدار ATR تعیین کند که ۳۲ پیپ خواهد بود. معامله گر زمانی که وارد یک معامله خرید می شود یک سفارش حد ضرر را ۳۲ پیپ زیر قیمت ورود و سیو سود را در ۳۲ پیپ بالاتر از قیمت ورود تعیین می کند. معامله گر معامله را زیر نظر دارد و زمانی که قیمت به هدف سود رسید، معامله را می بندد و ۳۲ پیپ سود می کند.

حتما بخوانید: پیپ در فارکس چیست؟ (محاسبه تغييرات جفت ارز ، سود و ضرر جفت ارز با پیپ)

سخن آخر

ATR ابزار قدرتمندی است که می تواند به معامله گران فارکس کمک کند تا پتانسیل سود خود را با ارائه بینش های ارزشمند در مورد نوسانات بازار به حداکثر برسانند. با درک و استفاده موثر از ATR، معامله گران می توانند اهداف سود واقعی و نواحی حد ضرر را تعیین کنند، جفت ارزهای پرنوسان را شناسایی کنند و تصمیمات معاملاتی آگاهانه تری بگیرند. با این حال، ترکیب ATR با سایر اندیکاتورها، تنظیم دوره ATR، و استفاده از اندیکاتور در حساب آزمایشی یا دمو برای بهینهسازی استراتژیهای معاملاتی ضروری است. با دانش و کاربرد مناسب، معاملهگران میتوانند از قدرت ATR برای افزایش موفقیت معاملات خود استفاده کنند.