خطاهای معاملاتی فاحش در فارکس و بازارهای مالی که سرمایه شما را بر باد می دهند

فهرست مطالب

مقدمه

تمامی معامله گران فارکس، حتی با تجربه ترین ها، در طول مسیر خود حتماً خطاهایی را تجربه می کنند. بعضی از آنها به این واقعیت پی می برند ولی باز هم ممکن است به عادات قدیمی خودشان برگردند. در ترید اشتباه کردن رایج بوده و این امر اجتناب ناپذیر است. اما تکرار مداوم این اشتباهات ضربه بدی به شما وارد می کند، ضرری جبران ناپذیر که می تواند شما را تا مرز ورشکستگی ببرد.

افرادی بودند که یک شبه میلیون ها دلار در بازار کریپتوکارنسی ها از دست دادند (شروع بازار خرسی سال 2018 یا کرش لونا در سال 2022)، سهامدارانی که در بحران اقتصادی سال 2008 آمریکا تقریبا تمام سرمایه خود را از دست دادند و یا NFT هایی که از ارقام میلیون دلاری به صفر رسیدند و مالکان آنها برای همیشه سرمایه خود را نابود شده دیدند.

پس شناسایی خطاهای معاملاتی فاحش در فارکس می تواند اولین قدم در جلوگیری از تکرار آنها در آینده باشد. چون قطعا از بخشی از آنها هنوز مطلع نیستید. این خطاها را می توان در دوازده مورد بیان کرد:

۱. توقف در ترید کردن بعد از چند ضرر پیاپی در معاملات

۲. معامله بدون استاپ لاس

۳. مقاومت روانی در برابر روندهای قوی

۴. سیوِ سود نکردن

۵. باز کردن معامله روی روندی که تازه از آن خارج شده اید

۶. معامله بیش از حد، یا اصطلاحا اُوِرترید کردن

۷. حد ضرر روزانه نداشتن

۸. استفاده از اهرم بالا یا ریسک بیشتر از مدیریت سرمایه

۹. ترید با پول قرضی یا پس انداز مورد نیاز

۱۰. نداشتن استراتژی معاملاتی مشخص

۱۱. ترید کردن برای سرگرمی

۱۲. ترید هنگام خستگی یا در شرایط احساسی نامتعادل

در ادامه هر کدام از آنها را به تفصیل توضیح داده و به شما کمک می کنیم که از وقوع آنها در طول معاملاتتان جلوگیری کنید.

توقف در ترید کردن بعد از چند ضرر پیاپی در معاملات

اگر در چند معامله پشت سر هم ضرر کردید باید به خودتان استراحت بدهید و کمی تفکر کنید. وقتی شروع به از دست دادن مداوم پول می کنید و به نظر می رسد کار درست پیش نمی رود از چارت و سیستم دور شوید. برای پاک کردن ذهن خودتان وقت بگذارید و روز بعد یا حتی هفته بعد از نو شروع کنید. در برابر وسوسه تلاش برای بازگرداندن پول از دست رفته مقاومت کنید چون انتقام از بازار امکان پذیر نیست.

هر تریدری قطعا یک بار این تجربه را پشت سر گذاشته است. فشار روانی از دست دادن پول واقعی بسیار سنگین است. به عنوان یک تریدر باید به خودتان، پولتان و آرامش روانتان اهمیت بدهید، زیرا نتیجه انتقام گرفتن از بازار همواره باخت خواهد بود. این بازار برای افرادی که بدون آموزش وارد می شوند بسیار خطرناک است.

معامله بدون استاپ لاس

این مورد به تنهایی یکی از مهلک ترین اشتباهاتی است که شما به عنوان یک تریدر می توانید مرتکب شوید. مخصوصا تریدر های تازه کار که از حجم نوسانات بازار مطلع نیستند، این اشتباه را بیشتر انجام می دهند و در همان ابتدای کار با سیلی محکمی از طرف بازار تنبیه می شوند. اگر تصور می کنید که می توانید دستی معامله را کنترل کنید و وقتی اوضاع به ضرر شما شد پوزیشن را دستی ببندید سخت در اشتباهید.

سرعت نوسانات در بازارهای مالی به قدری زیاد است که قدرت واکنش به موقع را از شما می گیرد، فارغ از اینکه تریدر ها وقتی در ضرر هستند به صورت ناخودآگاه برای جبران ضرر خود امیدوار به تغییر روند می مانند که معمولا این اتفاق نمی افتد و ضرر معامله آنها بیشتر از قبل می شود.

مقاومت روانی در برابر روندهای قوی

شما نیاز دارید روند های بازار را درک کرده و تفاوت روندهای اصلی و روندهای کوتاه مدت را تشخیص دهید. باید با چرخه های بازارهای مالی آشنا شوید و چهار فاز اصلی هر چرخه که شامل انباشت، صعود، توزیع و نزول می شود را بیاموزید. این موضوع را همیشه به خاطر بسپارید که شما سرمایه گذار نیستید، شما تریدرید.

اگر معامله ای بر خلاف تحلیل شما پیش رفت خود را قانع نکنید که روند بعد از مدتی بر می گردد و شما به سود می رسید، چون روند هیچوقت بر نمی گردد! به این امید که بازار در اشتباه است حد ضرر خود را جابجا نکنید. این عمل برابر با بی نظمیست و اصلا برای یک تریدر قابل قبول نیست. نظم در معاملات، شما را از خطاهای معاملاتی فاحش در فارکس نجات داده و باعث سود مستمر شما می شود. اجازه ندهید یک ضرر بزرگ سود چندین معامله خوب شما را خراب کند.

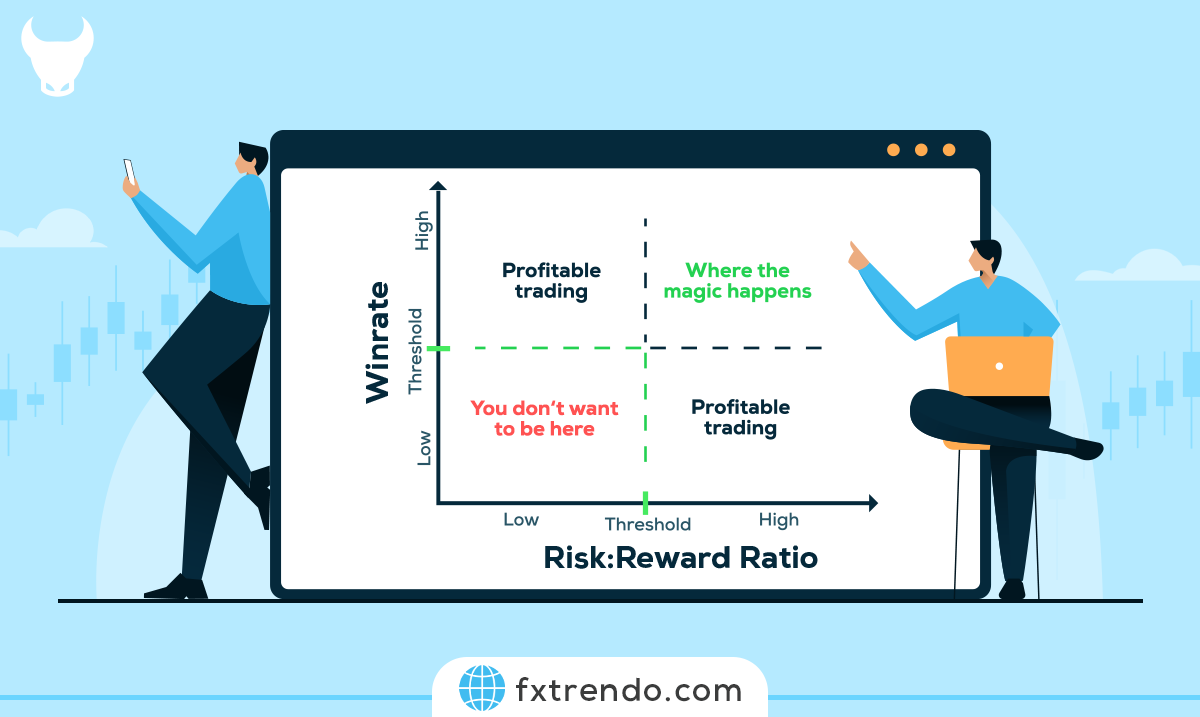

سیوِ سود نکردن

زمانی که معامله شما در جهت درستش پیش می رود احساسات خودتان را کنترل کرده و بخشی از سودتان را سیو کنید. این موضوع در طولانی مدت به افزایش وین ریت و سوددهی مستمر شما کمک می کند. زیرا بسیاری از تریدرها با مشاهده رقم سود هیجان زده شده و به توهم 10 برابر شدن سود یا پولدار شدن دچار می شوند.

اما بازار مثل آنها فکر نمی کند و می تواند در کسری از زمان تمامی سودی که داده را از تریدر پس بگیرد. به این دلیل سیو سود بسیار واجب است. همانگونه که شما برای معامله هایتان حدضرر یا استاپ لاس دارید، باید حد سود هم داشته باشید، بازار سراسر احتمالات است و نباید اجازه بدهید سودهایتان از دست برود.

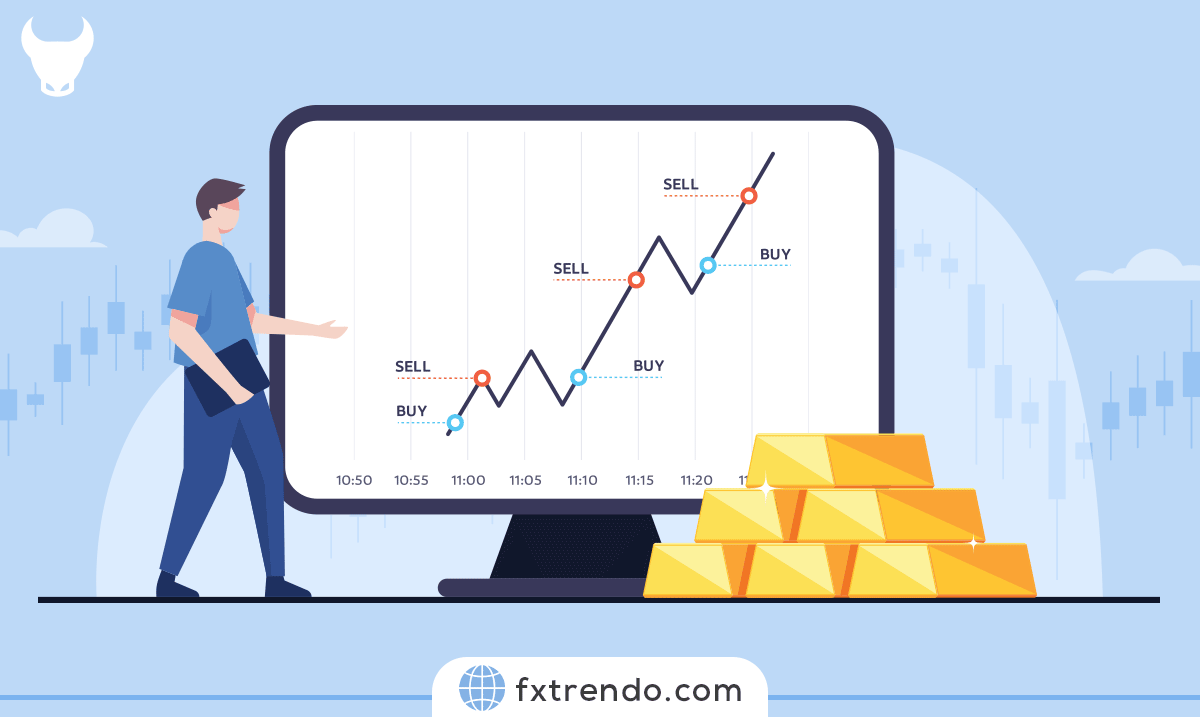

باز کردن معامله روی روندی که تازه از آن خارج شده اید

قطعا برای بسیاری از تریدرها اتفاق افتاده که بعد از وارد شدن به یک معامله و تعیین حد سود مشخص، قیمت به آن حد سود رسیده و معامله با سود بسته شده است. اما کمی پس از بسته شدن معامله مشاهده می کنند که روند در همان جهت قبلی در حال پیشروی است و حس طمع بر آنها غلبه کرده و به هدف کسب تمام سود بازار در همان جهت وارد معامله جدیدی می شوند.

بر خلاف تحلیل وارد شدن به احتمال زیاد با ضرر همراه است. اگر خوش شانس باشید فقط بخشی از سود قبلی را از دست داده و متوجه اشتباهتان شده و از معامله کردن دست می کشید، اما اگر بدشانس باشید نه تنها کل سودتان را از دست می دهید بلکه با گرفتن پوزیشنهای جبرانی ضرر روی ضرر گذاشته و از لحاظ روانی به هم می ریزید، در آخر نیز روزی که می توانست به بهترین روز معاملاتی تبدیل شود، به یک کابوس مبدل می شود.

اگر می خواهید در این بازار دوام بیاورید هرروز باید با خود تکرار کنید که کل سود بازار متعلق به شما نیست! اگر تریدرها چنین توانایی دقیقی داشتند، همه آنها میلیاردر می شدند.

معامله بیش از حد یا اصطلاحا اُوِرترید کردن

به عنوان یک تریدر هدف شما باید کسب سود مستمر از بازار فارکس باشد، نه اینکه به صورت پراکنده فقط سودهایی با ارقام بزرگ داشته باشید. درواقع کسب سود مستمر در کنار ضرر نکردن رمز بقای شما در این بازار خواهد بود.

معامله بیش از حد و باز کردن تعداد زیادی پوزیشن در نهایت فقط بروکرها را پولدار کرده و آورده ای برای شما نخواهد داشت. تعیین استراتژی معاملاتی مناسب قانونی نسبتا واضح ولی اغلب فراموش شده در بازارهای مالی است. برای شناخت خودتان، صبر و روانتان، اهدافتان و سبک های معاملاتی وقت بگذارید تا متوجه شوید از دنیای ترید چه چیزی می خواهید.

حد ضرر روزانه نداشتن

اگر شما این مسئله را نادیده بگیرید بعد از گذشت چند هفته قطعا ورشکسته خواهید شد! تمام تریدرها در ابتدا خیال می کنند توانایی کنترل میزان ضرر روزانه خود را دارند اما از لحاظ روانی هیچ آدمی نمی تواند با حس بازنده بودن کنار بیاید، و در چنین شرایطی اشتباه پشت اشتباه اتفاق افتاده و یکی از بدترین خطاهای معاملاتی فاحش در فارکس را رقم می زند.

اینکه شما برای خودتان یک عدد روانی انتخاب کنید کافی نیست چون قطعا پس از رسیدن به حد مورد نظر باز هم آن را افزایش داده و عملا به ضرر خود می افزایید. حد ضرر روزانه میزانی از ضرر است که یک تریدر پس از رسیدن به آن باید معاملات خود را متوقف کرده و تا روز معاملاتی بعدی هیچ کاری انجام ندهد، حتی ترجیحا از فضای بازار دور بماند

استفاده از اهرم بالا یا ریسک بیشتر از مدیریت سرمایه

دلیل اصلی موفقیت یک تریدر در بازارهای مالی مدیریت سرمایه است. هرچقدر که تحلیل گر قوی یا معامله گری با مهارت بالا باشید تا زمانی که مدیریت سرمایه قوی نداشته باشید کسب سود مستمر در بازارهای مالی در دسترس نخواهد بود.

اهرم بالا در بازار فارکس باعث گمراهی تریدرها شده و اغلب حس طمع آنها را تحریک می کند که معاملاتی با حجم بالا باز کنند. این اتفاق در نهایت برای تریدرهایی که مدیریت سرمایه ندارند گران تمام شده و روزی نه چندان دور باعث اخراج آنها از این عرصه خواهد شد.

ترید با پول قرضی یا پس انداز مورد نیاز

تمام معامله گران بزرگ دنیا همیشه به این نکته اشاره کردند که برای وارد شدن به بازارهای مالی با سرمایه مازاد خود وارد شوید. دلیل این مسئله بیشتر به بحث روانشناسی معامله بر می گردد. ولی به طور خلاصه می توان گفت تریدری که با سرمایه کم وارد بازار می شود توانایی مدیریت روان خود را ندارد و می خواهد با کم ترین سرمایه بیشترین ریسک ممکن را انجام دهد.

این تریدرها وقتی معامله ای باز می کنند، اگر در سود باشند اجازه پیشروی تا هدف نهایی را نمی دهند و معامله را با سود کم می بندند و وقتی در ضرر هستند برای اینکه همان سرمایه کم را از دست ندهند استاپ را جابجا کرده یا حذف می کنند که این مسئله نهایتا با ضرر بیشتر همراه می شود.

حتما بخوانید: روانشناسی معامله گری در فارکس (اهمیت روانشناسی در معاملات)

نداشتن استراتژی معاملاتی مشخص

برای رسیدن به سود مستمر در بازار فارکس هر تریدر باید استراتژی معاملاتی مشخصی داشته باشد. این استراتژی با آموزش، کسب تجربه، شناخت خود، شناخت روان و شناخت سبک های معاملاتی مختلف بدست می آید. پس از رسیدن به یک استراتژی سودده، تریدر باید هر هفته یا هرماه با ارزیابی نتایج گذشته آن را بروزرسانی کند. به خاطر داشته باشید همیشه برای بهتر شدن و استمرار باید تلاش کنید و از تکرار اشتباهات گذشته خود اجتناب کنید.

ترید کردن برای سرگرمی

در مقابل تمایل به ترید از روی هوس مقاومت کنید. فقط به این دلیل که حس می کنید باید کاری انجام دهید ترید نکنید. در این حالت فقط خسته می شوید و حس سرخوردگی و نا امیدی برای شما باقی می ماند. زیرا در پایان روز تعداد زیاد معامله بسته شده دارید که در بهترین حالت اگر ضرر نکرده باشید سر به سر هستید.

ترید هنگام خستگی یا در شرایط احساسی نامتعادل

یکی از مهم ترین خطاهای معاملاتی فاحش در فارکس ترید در شرایطی است که معامله گر از لحاظ ذهنی یا بدنی خسته بوده، یا تمرکز کافی نداشته، یا از لحاظ احساسی در شرایط آرامی قرار ندارد.

شما در این زمان ها قطعا با حالت 100 درصد خود فاصله داشته و هر تحلیلی می تواند با خطاهای سنگینی همراه باشد. اصلا اجباری وجود ندارد که هرروز ترید کنید. سعی کنید همواره در بهترین حالت خود باشید و به ترید کردن به عنوان یک عادت نگاه نکنید.

سخن آخر

در این مقاله، ما برخی از اشتباهات رایج و خطرناکی را که معامله گران در فارکس ممکن است انجام دهند، بررسی کردیم. و بیان کردیم که چگونه این خطاها می توانند منجر به ضرر های سنگین و حتی از دست دادن کل سرمایه شوند. همچنین برخی راهکار های عملی و کارآمد برای جلوگیری و یا تصحیح این اشتباهات ارائه دادیم. امیدواریم که این مقاله بتواند به معامله گران تازه کار و حرفه ای در فارکس کمک کند تا بازدهی بهتری را از فعالیت خود کسب کنند و ریسک های ناخواسته را کاهش دهند. در عین حال با رسیدن به یک استراتژی معاملاتی خوب بتوانند کسب سود مستمر از این بازار داشته باشند.

Related Post

most visited