ثبت سفارش های دقیق حد ضرر و سیو سود با استفاده از سطوح فیبوناچی

بسیاری از معامله گران در انتخاب نقاط سیو سود(take profit) و حد ضرر (stop loss) سردرگم هستند و از تکنیک های قدیمی استفاده می کنند که باعث تضعیف استراتژی معاملاتی آنها می شود. در مقاله قبلی تاریخچه و نحوه محاسبه و رسم سطوح فیبوناچی آموزش داده شد و در این بخش آموزش تعیین دقیق سفارش های حد ضرر و سیو سود با کمک ابزار فیبوناچی را مطرح می کنیم.

استفاده از فیبوناچی اکستنشن برای ثبت سفارش های سیو سود دقیق

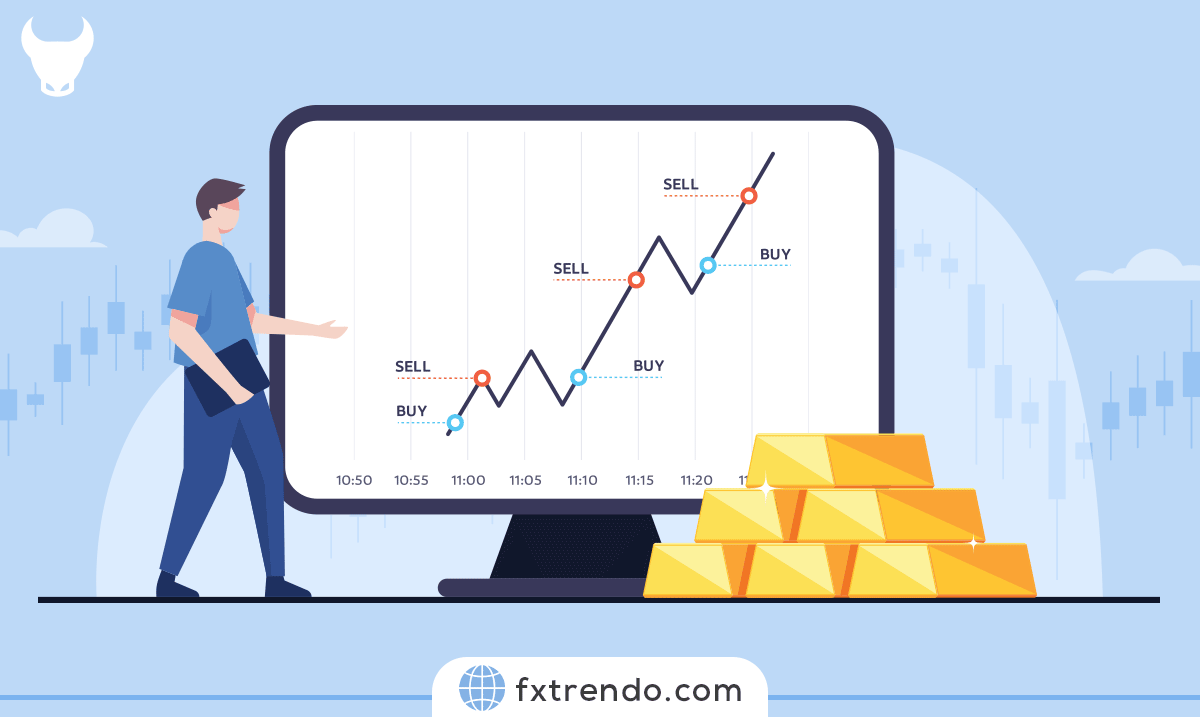

راههای زیادی برای تعیین نقاط «سیو سود» وجود دارد اما سطوح فیبوناچی بسیار دقیق هستند. در این بخش، ما دقت شاخص فیبوناچی را در تعیین نواحی «سیو سود» مطرح میکنیم. برای یافتن موقعیت معاملاتی، ابتدا باید یک روند قیمتی پیدا کنیم. روند اصلی می تواند ادامه روند قبلی یا شروع یک روند جدید پس از معکوس شدن بازار باشد. در نمودار زیر، میتوانیم برگشت روند به سمت صعود را مشاهده کنیم. در این حالت باید منتظر اصلاح قیمتی باشیم. اگر اصلاح از تمام قوانین استراتژی فیبوناچی که بالاتر شرح داده شد پیروی کند، میتوانیم وارد معامله شویم.

در تصویر زیر میتوانیم متوجه اصلاح قیمت شویم که مبدا آن سقف swing است. این swing high را با استفاده از سطوح فیبوناچی اصلاحی ارزیابی خواهیم کرد. البته سطوح فیبوناچی مورد استفاده برای تعیین محل دقیق "سیو سود" با سطوح فیبوناچی اصلاحی که در تمام بخش های قبلی استفاده کردیم متفاوت است.

در این مرحله ابتدا با استفاده از سطوح فیبوناچی اصلاحی، ناحیه مناسب ورود را پیدا می کنیم. در نمودار مشاهده می کنیم که اصلاح قیمتی دقیقاً در سطح فیبوناچی 61/8 درصدی واکنش نشان می دهد که می تواند نشانه ای از ادامه روند باشد. اما برای اطمینان، وجود یک کندل تایید در این موقعیت مهم است. یک کندل تاییدیه صعودی در جهت روند اصلی دریافت می کنیم، پس از آن می توان وارد یک معامله خرید شد.

حتما بخوانید: استراتژی معامله با خط روند و الگوهای کندلی با تاییدیه سطوح فیبوناچی

سپس برای تعیین نقاط سیو سود یا target به جای فیبوناچی اصلاحی از " فیبوناچی اکستنشن یا سه نقطه ای" استفاده می کنیم. برای ترسیم فیبوناچی اکستنشن بر روی نمودار، ابتدا روی کف قبلی کلیک کنید، سپس مکان نما را بکشید و روی سقف اخیر کلیک کنید. در نهایت، مکان نما را به سمت کف آخر بکشید. نمودار زیر نشان می دهد که چگونه فیبوناچی اکستنشن با استفاده از swing low و swing high بر روی نمودار رسم می شوند.

استراتژی این است که مقداری سود در 100٪ و سپس 127٪ و سود باقیمانده در 161٪ سیو شود. نقاط سیو سود در نمودار زیر نشان داده شده است. با استفاده از این روش، می توان با کسب سود در هر سطحی، سود را به حداکثر رساند.

استفاده از فیبوناچی اصلاحی برای ثبت سفارش حد ضرر مناسب

به عنوان یک تریدر، همیشه باید از سفارش "Stop-Loss" استفاده کنید زیرا برای جلوگیری از متحمل شدن ضررهای بزرگ بسیار مهم است. در برخی شرایط نامطلوب، اگر از این سفارش استفاده نشود، منجر به از دست رفتن سرمایه معامله گری (کال مارجین) می شود. قرار دادن یک سفارش حد ضرر مناسب تضمین می کند که سرمایه خود را در معرض ریسک غیرقابل تحمل قرار نمی دهیم. با این حال، قرار دادن سفارش حد ضرر به طور تصادفی ممکن است ما را در معرض خطر خروج زودهنگام از معامله قرار دهد. بنابراین قرارگیری صحیح این سفارش بسیار مهم است. بنابراین ابزار فیبوناچی می تواند کمک بزرگی برای ما در تعیین دقیق نقاط حد ضرر باشد.

حتما بخوانید: چگونه از کال مارجین شدن در فارکس جلوگیری کنیم

در نمودار زیر، یک حرکت اصلی بزرگ به سمت بالا را می بینیم که در آن سطوح فیبوناچی با استفاده از Swing low و Swing high رسم می شوند. با استفاده از «استراتژی فیبوناچی»، میتوانیم متوجه اصلاح قیمتی شویم که به خوبی از نزدیکی سطح 61/8 درصد فیبوناچی واکنش نشان داده است، و اکنون اگر تاییدیه کندلی داشته باشیم، میتواند تأییدی برای ورود به معامله خرید باشد.

با تایید کندل انگالف، میتوانیم معامله "خرید" را با ثبت سفارش های "stop-loss" و "take profit" مناسب انجام دهیم. روش سنتی استفاده از سفارش حد ضرر این است که آن را 50 پیپ دورتر از نقطه ورود قرار دهید. اکثر معامله گران تازه کار از این روش استفاده می کنند اما وقتی ما از چنین روش هایی استفاده می کنیم، احتمال زیادی وجود دارد که قبل از اینکه معامله هم جهت با تحلیل ما حرکت کند از معامله خارج شویم. نمودار زیر نشان می دهد که قرار دادن حد ضرر 50 پیپی می تواند خطرناک باشد و کندل ها پس از ورود با نقطه حد ضرر برخورد داشته است.

حال استراتژی حد ضرر بر اساس سطوح فیبوناچی این است که حد ضرر را در سطح فیبوناچی قرار دهیم، که زیر سطح فیبوناچی است که دلیل ورود به معامله بوده است. با در نظر گرفتن مثال بالا، از آنجایی که اصلاح قیمت با سطح فیبوناچی 61/8٪ برخورد داشت و یک کندل تأیید نشان داد، حد ضرر در سطح فیبوناچی78/6 درصد قرار می گیرد. با اینکه این تکنیک بسیار ساده است، اما اکثر معامله گران از این موضوع آگاه نیستند.

در نمودار بالا، میتوانیم ببینیم که چگونه قیمت از نزدیکی حد ضرر که در سطح 78/6 قرار گرفته بود، صعودی می شود و به سمت تارگت ها حرکت می کند. این مثال نشان دهنده اهمیت موقعیت سفارش حد ضرر است که با استفاده از سطوح فیبوناچی ایجاد شده است.

سخن آخر

در این مقاله، نحوه استفاده از ابزار فیبوناچی برای تعیین دقیق سفارش های حد ضرر و سیو سود را آموزش دادیم. سطوح فیبوناچی ابزاری قدرتمند هستند که می توانند به معامله گران کمک کنند تا سود بیشتری کسب کنند و ضررهای خود را کاهش دهند. و نقاط ورود و خروج مناسب را شناسایی کنند. با این حال، مهم است که توجه داشته باشید که سطوح فیبوناچی ابزارهای کاملی نیستند و همیشه نمی توانند نتایج دقیقی ارائه دهند. سعی کنید از علاوه بر پیگیری اخبار فاندامنتال از سایر ابزارهای تحلیل تکنیکال مانند کندل استیک ها و اندیکاتورها نیز استفاده کنید.