مفهوم واگرایی در تحلیل تکنیکال چیست به همراه آموزش انواع آن

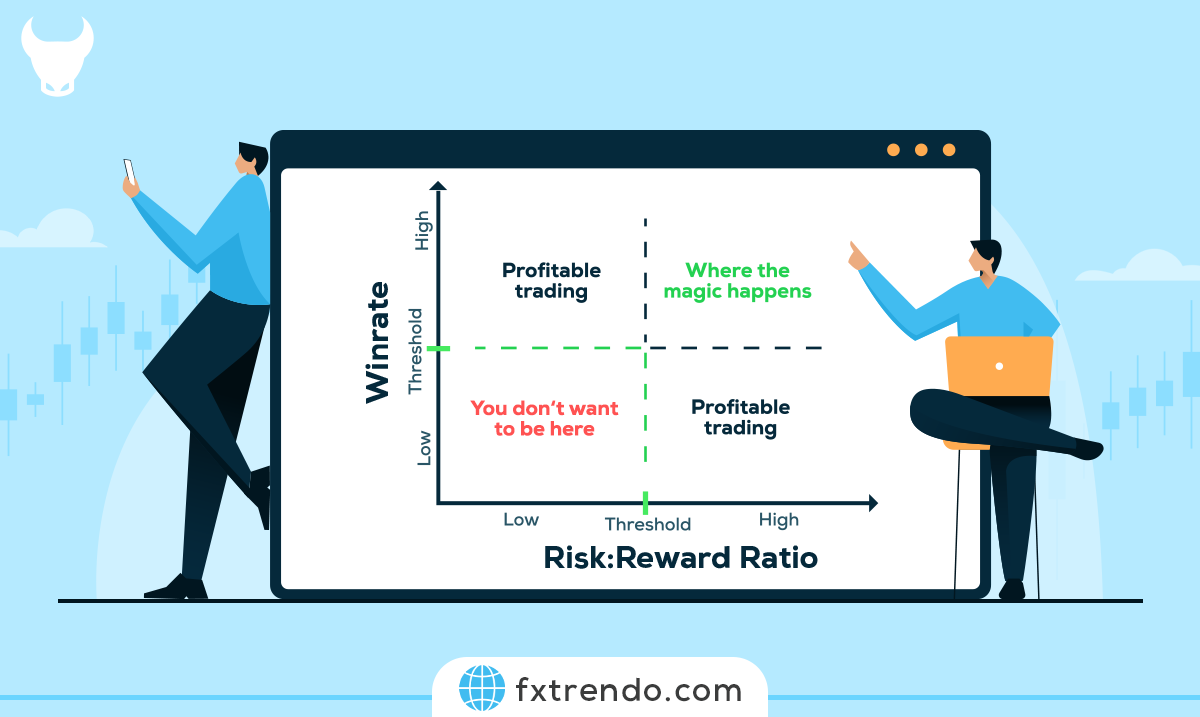

واگراییها در تحلیل تکنیکال بهعنوان یکی از ابزارهای مهم برای پیشبینی حرکات قیمتی و تصمیمگیریهای معاملاتی شناخته میشود. در واقع واگراییها در ارتباط با نمودار قیمت و اندیکاتورهای تحلیل تکنیکال تعریف میشوند و در صورت استفاده صحیح، میتوانتد نسبت ریسک به ریوارد معاملات شما را بهبود بخشند. این روش کاربردی و قدرتمند به معاملهگران کمک میکند تا نقاط بازگشت قیمتی یا سقف و کف احتمالی بازار را شناسایی کرده و از این اطلاعات برای تصمیمگیریهای دقیق و سودآور استفاده کنند. در این مقاله از تیم آموزشی بروکر ترندو، با مفهوم واگرایی، انواع آن و نحوه بهرهگیری از واگراییها در معاملات فارکس آشنا خواهید شد. با ما همراه باشید.

فهرست مطالب

مفهوم واگرایی در تحلیل تکنیکال

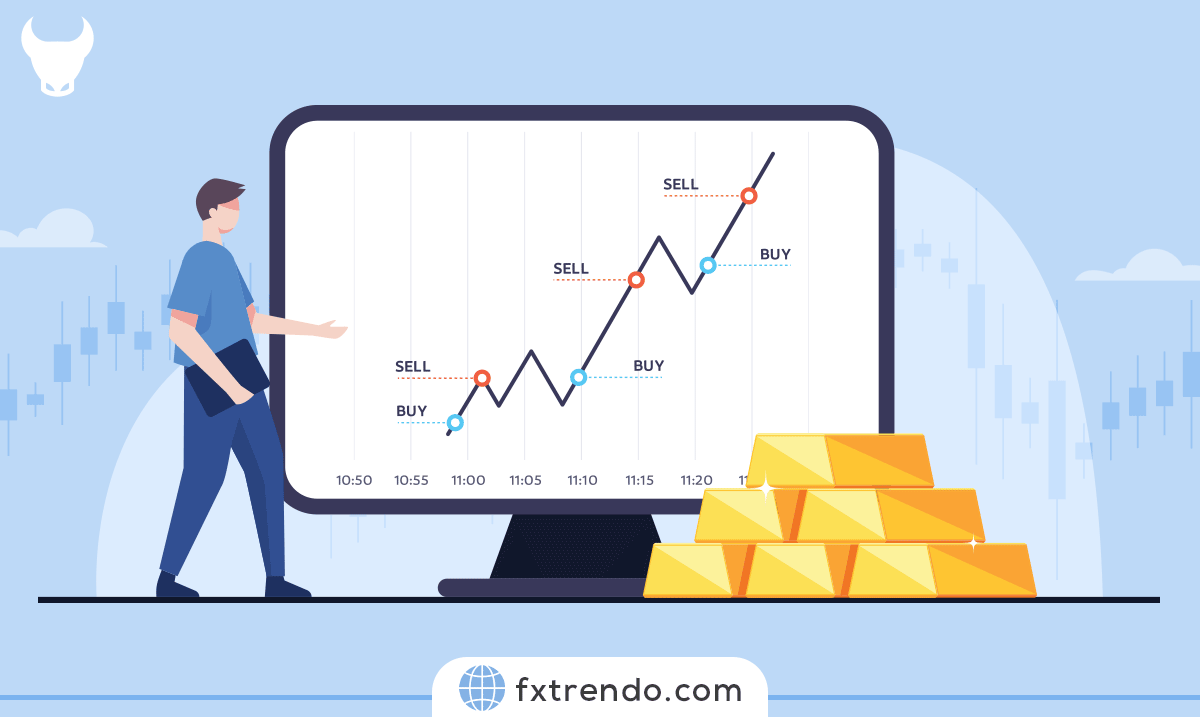

واگرایی یکی از مفاهیم اساسی و پرکاربرد در تحلیل تکنیکال است که به ارتباط میان حرکت قیمت و رفتار اندیکاتورها و اسیلاتورها میپردازد. به بیان ساده، واگرایی زمانی رخ میدهد که مسیر حرکت قیمت یک دارایی مالی با مسیر حرکت یک اندیکاتور تکنیکال، مانند RSI، MACD یا استوکاستیک، همسو و در یک راستا نباشد. این عدم هماهنگی میتواند نشانهای از تغییرات احتمالی در روند بازار یا نزدیکبودن به نقاط بازگشت قیمتی باشد. واگراییها را میتوان با مقایسه نحوه حرکت قیمت در نمودارها با یک اندیکاتور نوسانگر پیدا کرد و معمولاً واگراییها در بازارهای رونددار شکل میگیرد؛ یعنی واگرایی در بازارهایی اتفاق میافتد که در حال تشکیل سقفها و کفهای بالاتر یا پایینتر هستند. برای مثال نمودار طلا را در نظر بگیرید که در آن قیمت، سقفها و کفهای پایینتر ایجاد میکند و در نتیجه اندیکاتور RSI بهعنوان یک دنبالکننده قیمت نیز باید یک مسیر نزولی را طی کند، اما این اندیکاتور کفهای برابر یا بالاتر را نشان میدهد، در چنین حالتی اصطلاحاً میگویند که یک واگرایی ایجاد شده است.

انواع واگراییها در تحلیل تکنیکال

واگراییها در تحلیل تکنیکال، انواع مختلفی دارند که هر کدام به شیوهای خاص در شناسایی تغییر روندها یا ادامه آنها کمک میکنند. درک دقیق هر نوع واگرایی و کاربرد آنها میتواند به معاملهگران کمک کند تا تصمیمات هوشمندانهتری بگیرند و استراتژیهای معاملاتی سودآورتری طراحی کنند. به طور کلی انواع واگراییها را میتوان به دستههای زیر تقسیم کرد:

- واگرایی معمولی (Regular Divergence)

- واگرایی مخفی (Hidden Divergence)

- واگرایی زمانی (Time Divergence)

در ادامه هر یک از این موارد را بهصورت کامل بررسی خواهیم کرد.

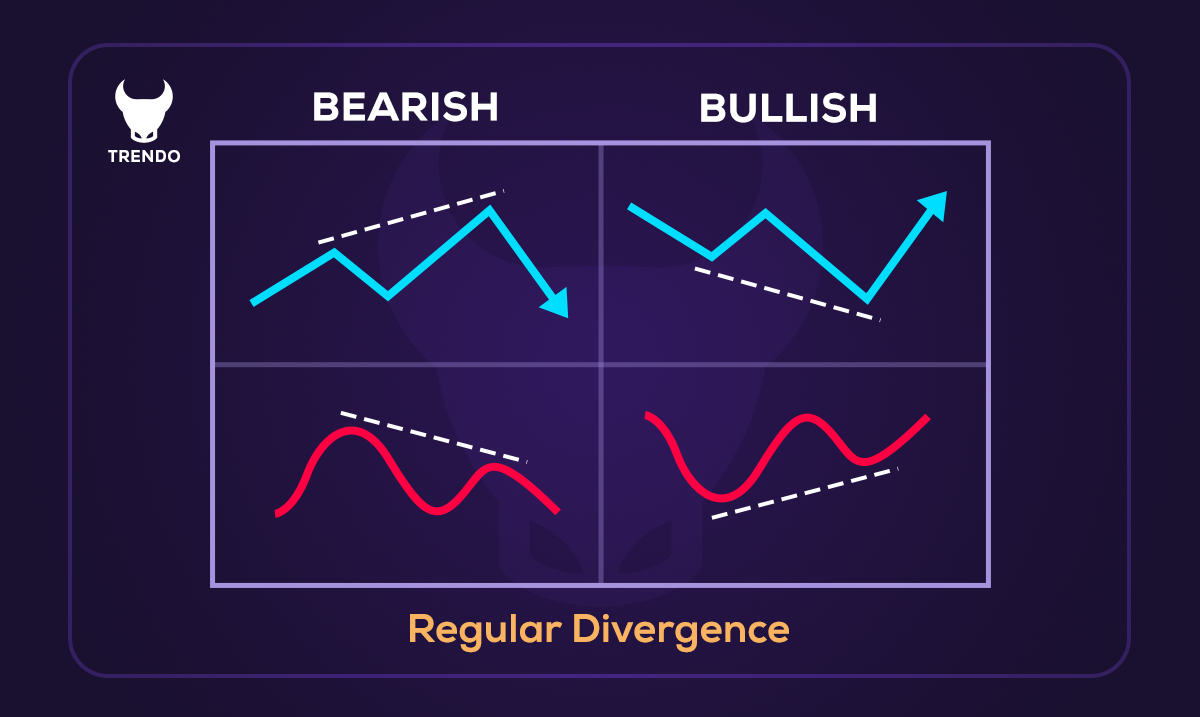

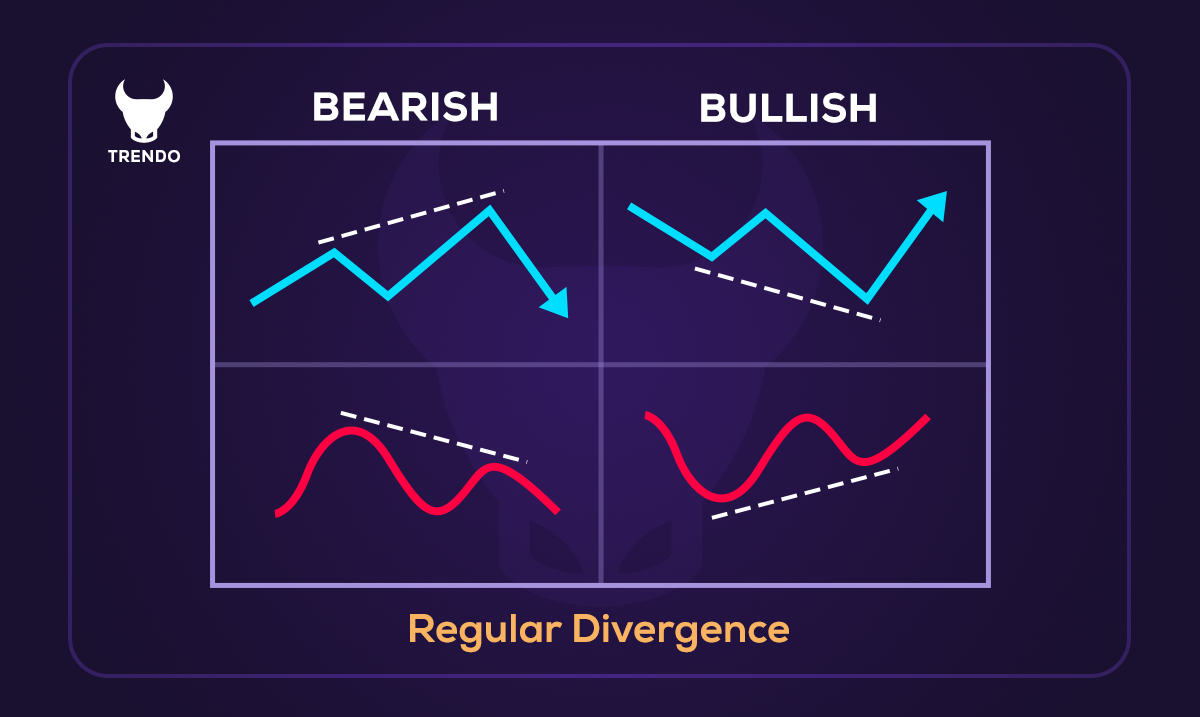

واگرایی معمولی (Regular Divergence)

واگرایی معمولی رایجترین نوع واگرایی است که معمولاً در نقاط بازگشت قیمتی یا تغییر روندها مشاهده میشود. در واقع کاربرد اصلی واگرایی معمولی در شناسایی نقاط بازگشت روند است و این نوع واگرایی میتواند معاملهگران را در شناسایی فرصتهای مناسب ورود و خروج یاری دهد. واگرایی معمولی زمانی رخ میدهد که قیمت دارایی به یک سقف یا کف جدید دست مییابد، اما اندیکاتور یا اسیلاتور مربوطه، قادر به تأیید این حرکت نبوده و نمیتواند سقف یا کف جدیدی به ثبت رساند. واگرایی معمولی را به دو حالت واگرایی معمولی مثبت (Regular Bullish Divergence) و واگرایی معمولی منفی (Regular Bearish Divergence) تقسیم میکنند.

یک واگرایی معمولی مثبت زمانی رخ میدهد که قیمت یک کف جدید پایینتر از کف قبلی ایجاد کند، اما اندیکاتور کف بالاتری نسبت به کف قبلی نشان دهد. این شرایط معمولاً نشانهای از ضعف در روند نزولی و احتمال بازگشت به روند صعودی است و به همین حالت، در یک واگرایی معمولی منفی، قیمت یک سقف جدید بالاتر از سقف قبلی ایجاد میکند، اما اندیکاتور سقفی پایینتر از سقف قبلی نشان میدهد. این واگرایی میتواند هشداری برای کاهش قدرت روند صعودی و احتمال آغاز یک روند نزولی باشد.

برای مثال، همانطور که در تصویر زیر از نماد طلا در تایمفریم H4 مشاهده میکنید، قیمت با اندیکاتور RSI یک واگرایی مثبت ایجاد کرده است و بعد از آن روند صعودی طلا آغاز شده است:

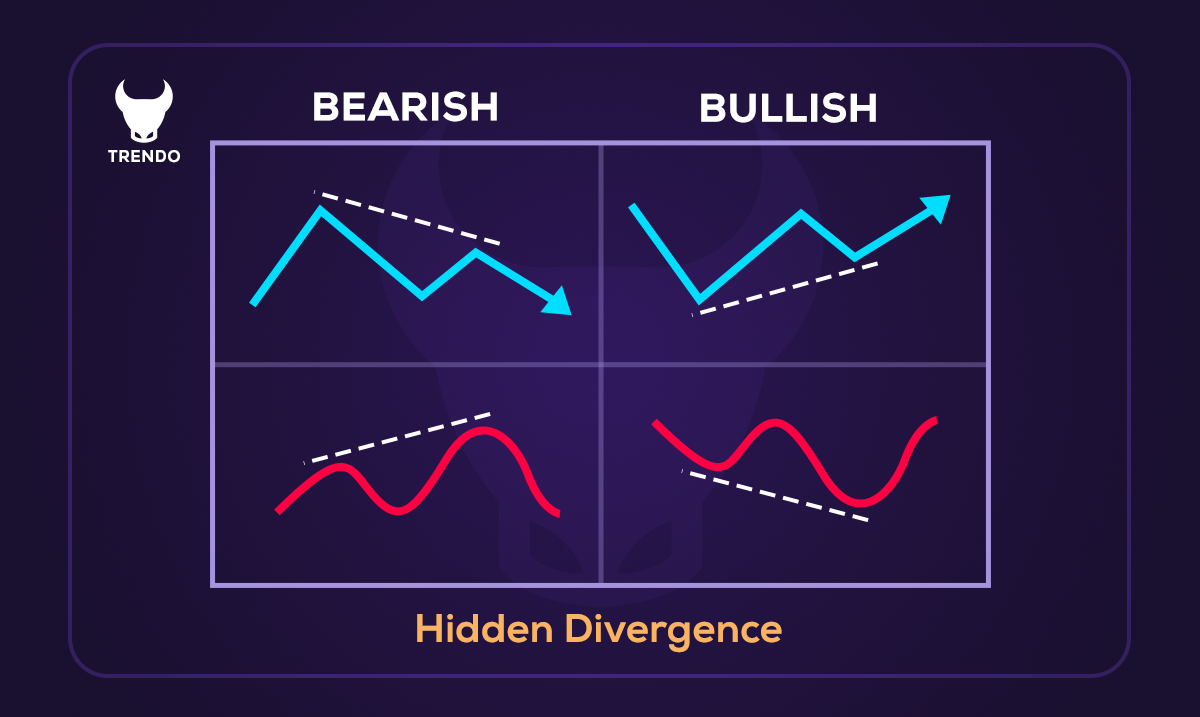

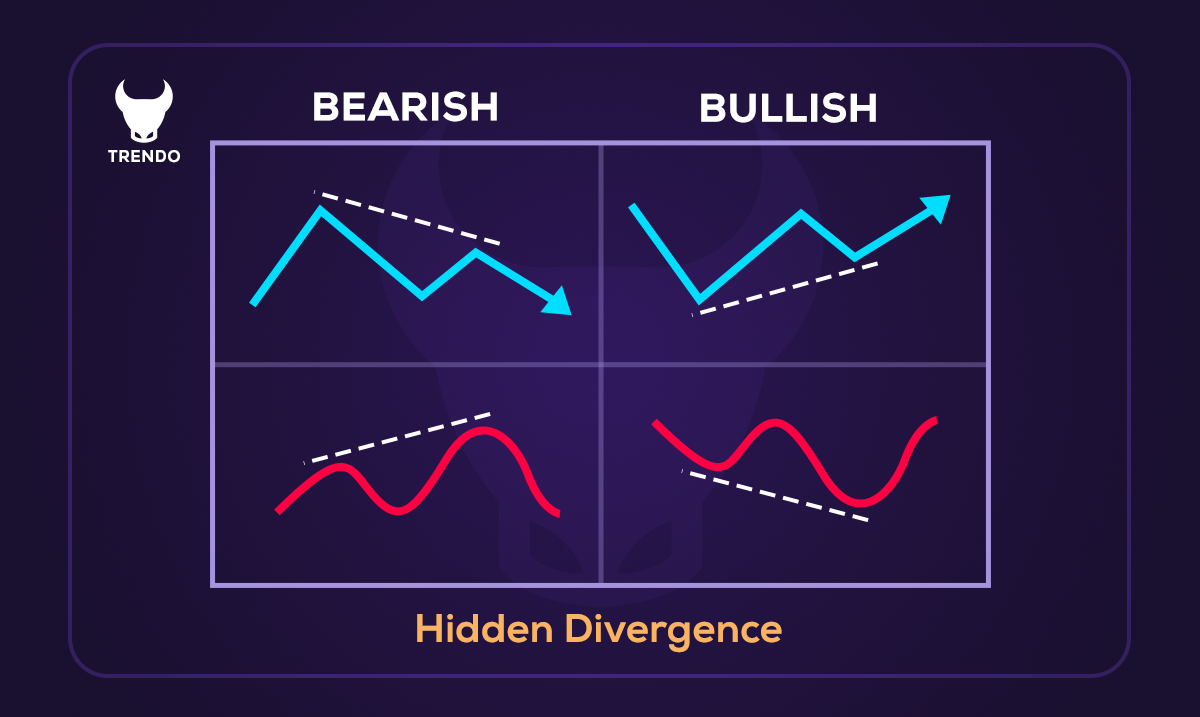

واگرایی مخفی (Hidden Divergence)

واگرایی مخفی زمانی رخ میدهد که قیمت برخلاف اندیکاتور حرکت میکند، اما این حرکت نشاندهنده ادامه روند فعلی است، نه تغییر آن. در واقع واگرایی معمولی، نشانهای برای پایان یک روند است، اما واگرایی مخفی در یک حرکت اصلاحی رخ میدهد و بهنوعی یکی از نشانههای پایان یک حرکت اصلاحی، واگرایی مخفی میباشد. واگرایی مخفی را نیز به دو حالت واگرایی مخفی مثبت (Hidden Bullish Divergence) و واگرایی مخفی منفی (Hidden Bearish Divergence) تقسیم میکنند.

یک واگرایی مخفی مثبت زمانی دیده میشود که قیمت کف بالاتری نسبت به کف قبلی میسازد، اما اندیکاتور کف پایینتری را ثبت میکند. این شرایط را معمولاً به عنوان تأییدیهای جهت ادامه روند صعودی در نظر میگیرند و به همین ترتیب، یک واگرایی مخفی منفی، برای حالتی در نظر گرفته میشود که قیمت سقف پایینتری نسبت به سقف قبلی ایجاد میکند، اما اندیکاتور سقف بالاتری را ثبت کند، که این وضعیت معمولاً نشاندهنده پایان حرکت اصلاحی و ادامه روند نزولی است.

برای مثال همانطور که در تصویر زیر در جفتارز EURUSD در تایمفریم H1 مشاهده میکنید، قیمت با اندیکاتور RSI یک واگرایی مخفی مثبت ایجاد کرده است و بعد از آن، روند اصلاحی قیمت به پایان رسیده است و بازار حرکت صعودی خود را مجدداً آغاز کرده است:

واگرایی زمانی (Time Divergence)

واگرایی زمانی نسبت به دو حالت قبل در تحلیل تکنیکال، کمتر شناختهشده است، اما مفهومی مهم در تحلیل تکنیکال است و اگر به این مفهوم مسلط شوید، میتوانید پایان روندها را با احتمال بالایی شناسایی کنید و بازدهی معاملات خود را افزایش دهید. در واگرایی زمانی، ما رفتار قیمت را نسبت به زمان بررسی میکنیم و به دنبال یافتن حرکتهایی در مارکت هستیم که ضعف روند را شناسایی کنیم.

برای درک کامل این مفهوم، فرض کنید که قیمت در یک روند صعودی است و سقفها و کفهای بالاتری ثبت میکند، اما در حرکتهای اصلاحی در این روند، هر بار نسبت به گذشته، مدتزمان بیشتری طول میکشد، یا در مدت زمان برابری، عمقِ حرکتهای اصلاحی افزایش میباشد، به این حالت که نشانهای از ضعف روند است، واگرایی زمانی میگویند. این حالت را علاوهبر حرکتهای اصلاحی، برای حرکت اصلی روند نیز میتوان در نظر گرفت و اگر هر بار نسبت به حرکت قبلی، طول حرکت اصلی روند (Extension Leg) کوتاهتر شود، این را میتواند نوعی ضعف روند در نظر گرفت و انتظار پایان روند را داشت. واگرایی زمانی نیز به دو حالت، واگرایی زمانی مثبت و واگرایی زمانی منفی تقسیم میشود که به ترتیب در پایان روندهای نزولی و صعودی ایجاد میشوند.

برای مثال، همانطور که در نمودار بیت کوین (BTC) در تایمفریم روزانه مشاهده میکنید، بازار در یک روند صعودی قرار دارد، اما هر بار نسبت به حرکت قبلی، طولِ حرکتهای اصلی روند (Extension Leg)، کاهش مییابد و در عوض، عمق حرکتهای اصلاحی در حال افزایش است. در ادامه، روند صعودی به پایان میرسد و یک روند نزولی قوی در بیت کوین آغاز میشود:

نکته: توجه داشته باشید که تنها براساس یک واگرایی نباید بلافاصله وارد معامله خلاف روند شوید و واگراییها تنها نشانههای خوبی برای پایان روند هستند، نه نشانههای قطعی برای پایان روند!

اندیکاتورهای مورد استفاده برای شناسایی واگراییها

اندیکاتورها بهعنوان ابزارهای تحلیلی قدرتمند، نقشی کلیدی در شناسایی واگراییها و ارائه سیگنالهای معتبر برای معاملات دارند. با استفاده از این ابزارها، معاملهگران میتوانند انواع واگراییها را شناسایی کرده و از این اطلاعات برای پیشبینی روندهای بازار و بهینهسازی استراتژیهای معاملاتی خود استفاده کنند. در ادامه، به معرفی دو اندیکاتور محبوب و پرکاربرد برای تشخیص واگرایی، یعنی اندیکاتور MACD و اندیکاتور RSI میپردازیم.

۱. اندیکاتور مکدی (MACD)

اندیکاتور MACD یکی از محبوبترین ابزارها برای شناسایی واگراییها و تحلیل حرکات قیمتی است. این اندیکاتور با ترکیب دو میانگین متحرک (Moving Averages) و یک خط سیگنال، تفاوت میان میانگینهای کوتاهمدت و بلندمدت را نشان میدهد. شما میتوانید از طریق پلتفرم معاملاتی ترندو، این اندیکاتور را به چارت اضافه کنید و از سینگالهای آن جهت تاییدیه معاملات خود استفاده کنید.

۲. اندیکاتور شاخص قدرت نسبی یا RSI

اندیکاتور RSI یکی دیگر از ابزارهای پراستفاده در تحلیل تکنیکال است که با اندازهگیری قدرت نسبی خرید و فروش، به معاملهگران در شناسایی واگراییها کمک میکند. این اندیکاتور در بازهای بین ۰ تا ۱۰۰ حرکت میکند و سطوح ۳۰ و ۷۰ به عنوان نواحی اشباع فروش و اشباع خرید شناخته میشوند. شما از طریق پلتفرم معاملاتی ترندو، میتوانید این اندیکاتور را نیز به چارت اضافه کنید و از سینگالهای آن استفاده کنید.

علاوه بر اندیکاتورهای MACD و RSI، اندیکاتورهای دیگری نیز وجود دارند که شما میتوانید برای شناسایی واگراییها استفاده کنید. از معروفترین این اندیکاتورها میتوان به موارد زیر اشاره کرد:

اندیکاتور استوکاستیک: ابزاری مناسب جهت شناسایی شرایط اشباع خرید و فروش و تشخیص واگراییها

اندیکاتور CCI: ابزاری مفید شناسایی روندهای بازگشتی و واگراییها

اندیکاتور Awesome Oscillator: ابزار جهت شناسایی قدرت حرکت بازار را نشان داده و شناسایی واگراییها

آموزش استفاده از واگرایی در تحلیل تکنیکال

در این قسمت قصد داریم، آموزش استفاده از واگرایی در تحلیل تکنیکال یا به نوعی قوانین تجربی معامله با واگراییها را بیان کنیم. با ما همراه باشید.

مرحله اول: تشخیص الگوها

برای اینکه واگرایی وجود داشته باشد، الگوی قیمت باید یکی از موارد زیر باشد:

- سقف بالاتر

- کف پایینتر

- سقف دوقلو

- کف دوقلو

حتما بخوانید: الگوهای طلایی برای گرفتن تأییدیه در فارکس کداماند؟

مرحله دوم: خطوط را فقط برای سقفها و کفهای اصلی وصل کنید

برای پیدا کردن واگرایی فقط به یکی از چهار الگوی مربوط میپردازیم (سقفهای بالاتر، کفهای پایینتر، سقفهای برابر و کفهای برابر). زمانی که نوبت به ترسیم خطوط میرسد، مطمئن شوید که سقفها و کفها بهاندازه کافی مهم هستند. سقفها و کفهای کوچکی که در نمودار قیمت ظاهر میشوند باید نادیده گرفته شوند.

مرحله سوم: سقف و کف مربوطه را علامت بزنید

همیشه با ترسیم سقفها و کفها از نمودار قیمت شروع کنید. سپس سقفها و کفهای مربوط به نمودار قیمت را روی اندیکاتور مشخص میکنید. میتوانید دو خط عمودی بکشید تا سقفها و کفهای مربوطه کاملاً مشخص شوند.

مرحله چهارم: طول و قدرت حرکات قیمت را مقایسه کنید

این یکی از مهمترین نکاتی است که باید در نظر گرفت. در یک بازار دارای روند، قیمت به سقفهای بالاتر یا کفهای پایینتر میرسد. اما، زمانی که واگرایی در یک حرکت قیمت وجود دارد، باید مطمئن شوید که حرکت کنونی ضعیفتر و طول کمتری نسبت به حرکت قبلی دارد.

مرحله پنجم: سعی نکنید چاقویی که در حال سقوط است (حرکات شارپی) را بگیرید

اگر بازار قبل از تغییر جهت خود همچنان وارد مرحله رنج نشده باشد، هیچ ورودی مناسبی برای چنین معاملاتی وجود ندارد. اما معاملهگرانی هستند که عجله و در نهایت با قیمتهای بسیار نامناسب وارد معامله میشوند. بنابراین، صبور و منتظر فرصت مناسب باشید، زیرا خرید با قیمتهای نامناسب میتواند نسبت نسبت ریسک به ریوارد را بهشدت کاهش دهد. هرگز فراموش نکنید که نباید در یک حرکت اسپایک، برخلاف جهت وارد معامله شوید.

استراتژیهای معاملاتی مبتنی بر واگراییها

واگراییها یکی از ابزارهای کلیدی تحلیل تکنیکال هستند که میتوانند سیگنالهای ارزشمندی برای معاملات ارائه دهند. استفاده از استراتژیهای مبتنی بر واگرایی به معاملهگران کمک میکند تا نقاط ورود و خروج مناسبی را شناسایی کرده و بازدهی معاملات خود را بهبود بخشند. در ادامه، چند استراتژی کاربردی برای بهرهگیری از واگراییها در معاملات فارکس توضیح داده شده است.

۱. استراتژی واگرایی همراه با شکست خط روند (Trend Line Break)

در این استراتژی از واگرایی با شکست خط روند استفاده میکنیم. در نمودار، خط روند صعودی یا نزولی را رسم کنید. به دنبال واگرایی مثبت یا منفی باشید که در نزدیکی خط روند شکل گرفته باشد. حال اگر خط روند شکسته شود، وارد معامله در جهت شکست شوید و حد ضرر را کمی بالاتر یا پایینتر از خط روند قرار دهید.

برای مثال، همانطور که در تصویر زیر مشاهده میکنید، در شاخص داوجونز در تایمفریم H1 قیمت یک واگرایی با اندیکاتور مکدی ایجاد کرده است. در این حالت شما میتوانستید با شکست خط روند، وارد معامله فروش شوید و یک ریسکبهریوارد ۱:۵ را شکار کنید.

۲. استراتژی واگرایی همراه سطوح حمایت و مقاومت

در این استراتژی ترکیبی با استفاده از واگرایی و سطوح حمایت و مقاومت به شناسایی نقاط ورود و خروج مطمئن برای معامله در بازار فارکس میپردازیم. در نمودار قیمتی، سطوح حمایت و مقاومت مهم را مشخص کنید و سپس برای مثال به دنبال واگرایی مثبت در نزدیکی یک سطح حمایت باشید. اگر واگرایی تأیید شد، وارد معامله خرید شوید. در حالت دیگر، به دنبال یک واگرایی منفی در نزدیکی یک سطح مقاومت باشید و اگر واگرایی تأیید شد، وارد معامله فروش شوید.

برای مثال، همانطور که در تصویر زیر از نمودار طلای جهانی در تایمفریم H1 مشاهده میکنید، قیمت در نزدیکی یکی سطح حمایتی قوی، یک واگرایی مثبت با اندیکاتور مکدی ایجاد کرده است و بعد از آن، روند صعودی طلا (XAUUSD) آغاز شده است:

حتما بخوانید: ویژگی بهترین بروکر برای ترید یا معامله طلا

سخن پایانی

واگرایی بهعنوان یکی از مفاهیم کلیدی در تحلیل تکنیکال، ابزاری قدرتمند جهت شناسایی فرصتهای معاملاتی و مدیریت ریسک در بازارهای مالی، به ویژه بازار فارکس، محسوب میشود. با این حال، همانطور که اشاره شد، واگراییها همواره نمیتوانند سیگنالهای درست ارائه دهند و ممکن است در شرایط خاص دچار خطا شوند. به همین دلیل، تریدرها باید همواره اصول و قوانینی که در این مقاله بیان شد را به دقت رعایت کرده و از ترکیب واگرایی با سایر ابزارهای تحلیل تکنیکال برای بهبود دقت تصمیمات خود استفاده کنند. امیدواریم این مقاله توانسته باشد دیدگاه شما را نسبت به مفهوم واگرایی و کاربردهای آن در تحلیل تکنیکال گسترش دهد و شما را در مسیر تبدیلشدن به یک معاملهگر موفق یاری کند. به یاد داشته باشید که موفقیت در معاملات، حاصل ترکیب دانش، تجربه و مدیریت ریسک است و با یادگیری مستمر و استفاده هوشمندانه از ابزارهای تحلیلی، میتوانید به نتایج بهتری در معاملات خود دست پیدا کنید.

سوالات متداول

۱. واگرایی چیست؟

۲. چه اندیکاتورهایی برای شناسایی واگرایی استفاده میشود؟

۳. آیا واگرایی همیشه سیگنالی معتبر است؟

۴. چه زمانی با واگرایی ها میتوانیم وارد معامله شویم؟

۵. آیا واگراییها برای همه تایمفریمها مناسب هستند؟

Related Post

most visited