Techniques de trading risk free

- Gestion du capital

- Hedge ou Couverture

- Utiliser le Stop-loss dans le trading

- Détermination du ratio stop-loss par rapport au take-profit dans les transactions

- Trailing stop

Gestion du capital :

La gestion du capital est une pratique dans laquelle l'investisseur divise son capital en différentes catégories et attribue un certain pourcentage du capital total à chaque secteur (pour les traders des marchés financiers, cela signifie que chaque trader investit un certain pourcentage de la totalité de son capital dans chaque transaction, et il est préférable que ce montant ne dépasse pas 2-3% pour chaque transaction) afin de réduire le risque de perdre la totalité du capital à cause des fluctuations du marché. Cela réduit l'impact d'une perte liée à une mauvaise transaction.

Lire la suite : La gestion du capital, la meilleure stratégie de trading sur le Forex

Hedge : Hedge est une autre stratégie visant à réduire le risque commercial. Cette stratégie consiste à conclure une transaction pour compenser une perte subie par une autre transaction. Les traders utilisent souvent des symboles avec corrélation et négocient simultanément dans le même sens sur deux symboles avec corrélation négative ou négocient dans la direction opposée sur deux symboles avec corrélation positive. Par exemple, la paire de devises EUR/USD est corrélée négativement avec la paire de devises USD/CAD. Supposons que vous ouvriez une position d’achat sur la paire de devises EUR/USD et qu’après un certain temps, vous pensez que vous vous êtes peut-être trompé. Dans ce cas, vous pouvez créer une position d'achat sur une autre paire de devises avec une corrélation négative pour compenser la perte de la première transaction lors de la deuxième transaction. (Trader dans deux directions opposées sur une paire de devises peut également constituer une stratégie de Hedge en matière de trading).

Lire la suite : Qu'est-ce qu'une paire de devises ?

Utiliser le Stop-loss dans le trading :

Notez que les différentes méthodes d'analyse technique et fondamentale sont toujours associées à un pourcentage d'erreur et qu'il n'y a aucune certitude dans le trading. Par conséquent, la meilleure façon de réduire le risque des transactions est d’utiliser le stop-loss dans les transactions. Lorsque vous entrez dans une transaction de vente, vous vous attendez à ce que le prix diminue, mais vous devez noter qu'il est possible que le prix augmente. C'est pourquoi vous devez spécifier une zone de prix supérieure au point d'entrée de la transaction afin que si le prix atteint cette zone, vous sortiez de la transaction avec une perte.

Cela réduit la possibilité de pertes supplémentaires pour la transaction et ne vous permet pas de perdre tout votre capital en une seule transaction. (Le montant du stop-loss et son ratio par rapport au take-profit sont déterminés en fonction du style de trading, mais le stop-loss ne doit jamais être supérieur au take-profit. Nous expliquerons la raison plus loin dans cette rubrique.)

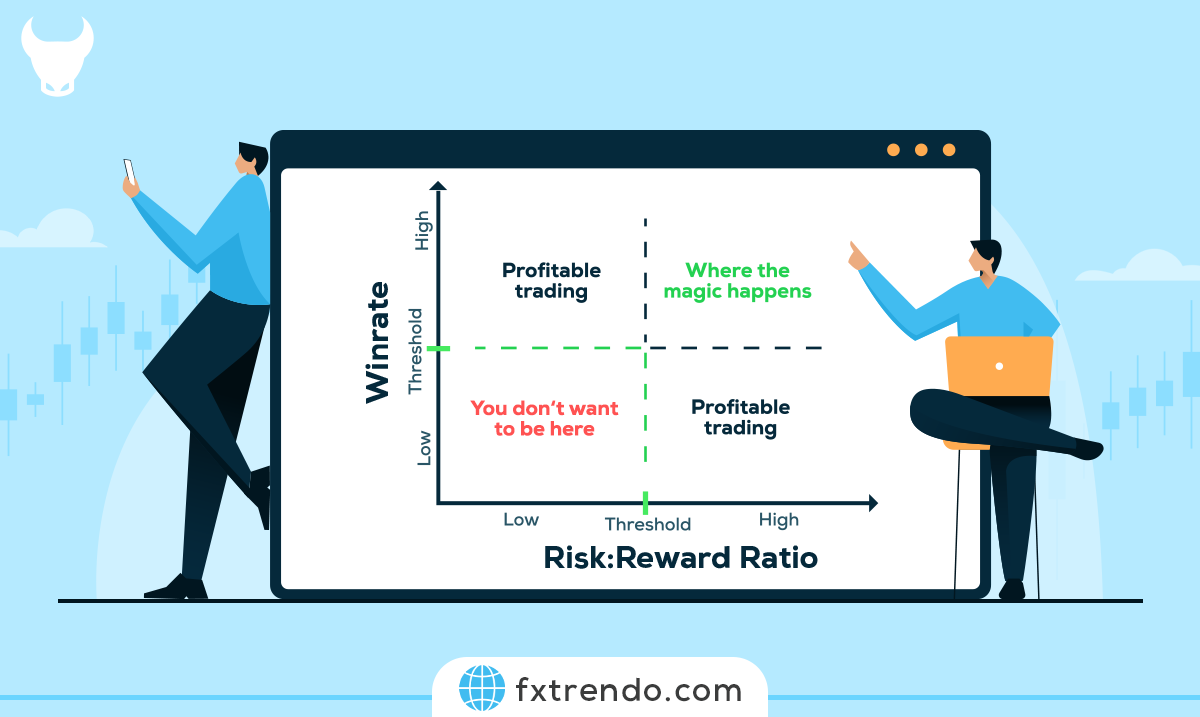

Détermination du ratio stop-loss/take-profit dans les transactions : Après avoir défini le take-profit et le stop-loss pour les transactions, vous devez noter que le ratio take-profit/stop-loss doit être défini avec un certain ratio fixe dans de manière à ce que le montant du take-profit (du point d'entrée au point de sortie du profit) soit supérieur au stop-loss. Si vous êtes un scalper, le ratio take-profit peut être compris entre 1 et 1,5 fois le stop-loss, mais si vous êtes un swing trader, ce montant peut augmenter jusqu'à 2 à 3 fois.

Par exemple, lorsque votre take-profit est deux fois supérieur au stop-loss, et après avoir effectué dix transactions, vous avez cinq transactions rentables et cinq transactions perdantes (le taux de réussite de vos transactions est de 50 %), vous gagnerez dix unités de profit et n'ont que cinq unités de perte. Et avec le même nombre de transactions avec profits et pertes, vous profiterez toujours du marché. C'est pourquoi nous recommandons que le take-profit soit supérieur au stop-loss.

Trailing stop :

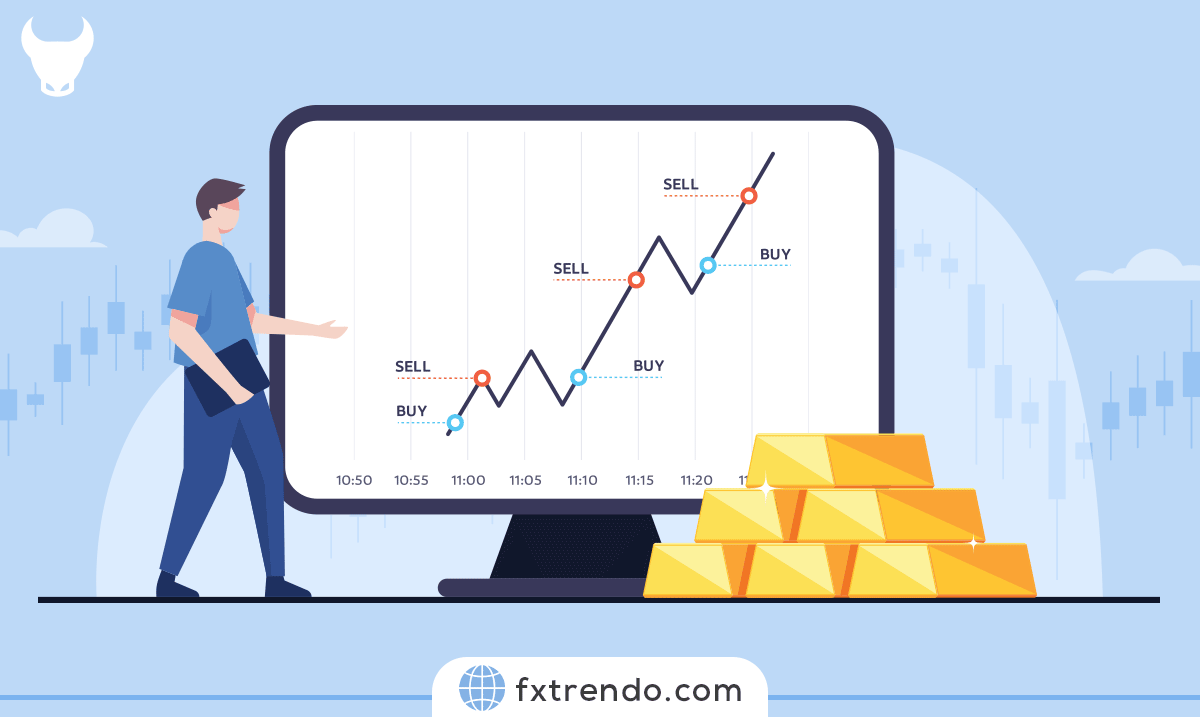

En tant que trader, votre tâche est de tirer le plus de profit possible du marché et de quitter la transaction avec le montant de perte le plus faible. L’une des méthodes qui vous aideront à réaliser plus de profits de la meilleure façon possible est le trailing stop. Vous pouvez utiliser Trailing stop en définissant le stop-loss pour la sortie dans votre zone de profit lorsque votre transaction entre dans la zone de profit.

Par exemple, vous achetez un stock à 10 $ et fixez votre stop-loss à 8 $, et après un certain temps, le prix de ce stock devient 14 $. Vous prédisez que le prix augmentera jusqu'à 16 $, vous fixez donc votre objectif à ce prix, mais si ce stock baisse et descend à 8 $, en plus de ne pas réaliser de profit, votre transaction se clôturera avec une perte. C'est pourquoi la stratégie stop-loss variable indique que, sur la base de différentes méthodes, le point de sortie du stop-loss peut être placé dans la zone de profit lorsque le prix entre dans la zone de profit. De plus, nous expliquerons certaines des méthodes de Trailing stop les plus importantes.

Types de méthodes de détermination du trailing stop

- Action des prix

- Utilisation de la moyenne mobile (MA)

- Niveaux de résistance et de support

- Chandeliers

Action des prix : Dans cette méthode, vous pouvez placer votre stop-loss derrière la vague corrective et rester dans la direction de la tendance de votre transaction en reconnaissant la tendance du marché après la formation du mouvement correctif.

Utilisation de la moyenne mobile (MA) : dans cette méthode, vous pouvez placer votre stop-loss derrière la moyenne mobile. La période à utiliser pour la moyenne mobile dépend de votre calendrier et de votre style de trading.

Lire la suite : Indicateur de moyenne mobile

Niveaux de résistance et de support : les niveaux de support et de résistance sont des endroits appropriés pour Trailing stop, qui incluent le support et la résistance statiques et dynamiques. Pour déterminer le stop-loss, l’utilisation de zones statiques est préférable aux zones dynamiques.

Chandeliers : Les chandeliers seuls ne peuvent pas être efficaces dans l’analyse de marché, mais leur utilisation pour Trailing stop peut être très utile. Les zones supérieure et inférieure d'un chandelier complet peuvent convenir pour placer le stop-loss.

Outil de trading risk free

Arbitrage : L'arbitrage consiste à utiliser la différence de prix de deux symboles ou stocks sur des marchés différents. Les gens peuvent réaliser un bon profit en utilisant l’arbitrage. L'arbitrage sur le marché de la cryptographie est possible en raison des contrastes de prix entre les différentes bourses. Par exemple, disons que vous souhaitez acheter du Bitcoin. Sur une bourse, le prix du Bitcoin est de 1 000 $, tandis que sur une autre, il est de 1 050 $. Ici, vous pouvez acheter du Bitcoin pour 1 000 $ sur le premier échange, puis le vendre sur le deuxième échange pour 1 050 $. Vous pouvez gagner cette différence de prix en guise de profit.

Résumé

Nous n’avons jamais de stratégie sans perte et sans profit à 100 % sur le marché financier. Vous devez entrer sur le marché en acceptant que les transactions sont toujours associées à des pertes, mais pour tirer un profit continu du marché, vous devez toujours essayer de réduire vos pertes au niveau le plus bas possible et de tirer le meilleur parti du marché.