جدول المحتويات

ما هي استراتيجية التداول؟

استراتيجية التداول هي برنامج منهجي و محدد جيدًا الذي يحدد قواعد و إرشادات محددة للمشاركة في الأسواق المالية. هذا البرنامج عبارة عن مزيج من التحليل الفني و الأساسي و إدارة المخاطر و العوامل النفسية المصممة لمساعدة المتداولين على تحديد صفقاتهم و تنفيذها و إدارتها بشكل منهجي. يمكن للمتداولين اتخاذ قرارات أكثر استنارة و تقليل تأثير العواطف على تحركات التداول الخاصة بهم من خلال الالتزام بإستراتيجية التداول.

الاستراتيجيات القائمة على العرض و الطلب

يعد العرض و الطلب أحد الركائز الأساسية لتحليل سوق الفوركس و التنبؤ به. حاليًا (٢٠٢٤)، تعد الاستراتيجيات القائمة على العرض و الطلب هي أساليب التداول الأكثر عملية التي يستخدمها المتداولون في جميع أنحاء العالم لزيادة الربحية. تم إنشاء تقنيات مختلفة بناءً على العرض و الطلب، ولكن الأساليب الثلاثة الأساسية و الملحوظة في هذا المجال هي:

- أسلوب العرض و الطلب لدى Sam Seiden

- أسلوب تكنولوجيا المعلومات و الاتصالاتICT

- أسلوب RTM

أسلوب العرض و الطلب لدى sam seiden

يعد العرض و الطلب على حركة السعر أحد أهم أساليب التداول التي أنشأها Sam Seiden و هو حاليًا أحد أساليب التداول الأكثر استخدامًا في سوق الفوركس. يعتمد أسلوب العرض و الطلب الخاص بـ Sam Seiden على وجهة نظر مفادها أنه بغض النظر عن الأخبار و الأحداث الأساسية، يجب على المرء التحقق من الرسم البياني للسعر و صياغة استراتيجية التداول بناءً على التحليل الفني.

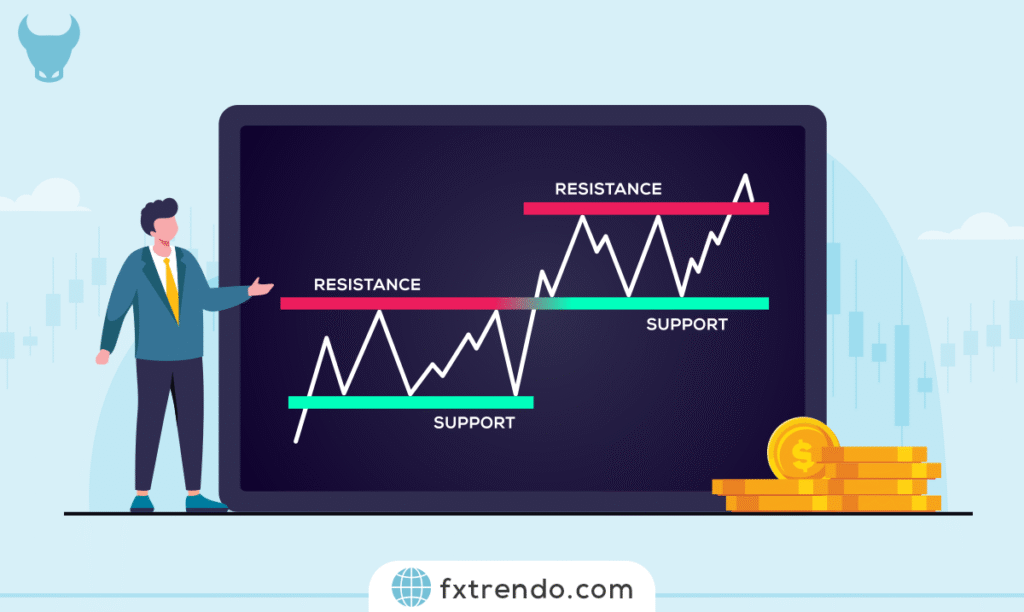

و في الصورة أدناه تم تحديد مناطق العرض و الطلب. هذه المناطق هي مستويات دعم و مقاومة أكثر تقدمًا يتم تحديدها بناءً على أوامر الكتلة . سنرى بداية اتجاه جديد عندما يتم كسر هذه المناطق بعد إغلاق شمعة التأكيد . ولكن طالما أن السعر لا يتجاوز هذه المناطق، فيمكننا التداول بناءً عليها.

لاحظ أن حركة سعر العرض و الطلب تسعى إلى تحديد منطقة كبيرة من السعر التي يوجد منها إمكانية عودة السعر و ليس سعرًا محددًا . و لذلك، فإن المتداولين بهذا النمط لا يدخلون في الصفقات بناءً على سعر معين أو مستوى ضيق، مثل مستويات الدعم أو المقاومة.

أنماط العرض والطلب الهامة

أولاً عليك أن تتعلم المفاهيم الثلاثة التالية:

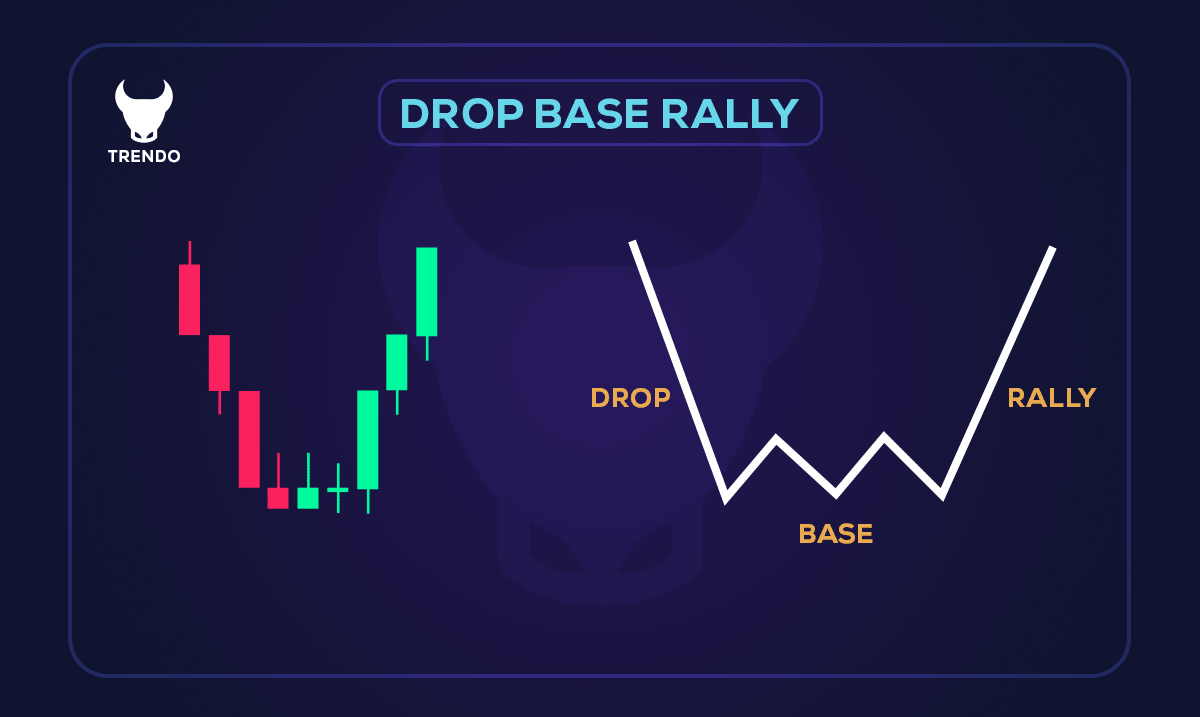

التجمع Rally:

تسمى الحركة الصعودية السريعة أو الاتجاه الصعودي بالتجمع.

الهبوط Drop :

: تسمى الحركة الهبوطية السريعة أو الاتجاه الهبوطي بالهبوط.

الاساسية Base:

مصدر الحركة أو الاتجاه المحايد يسمى الاساسية.

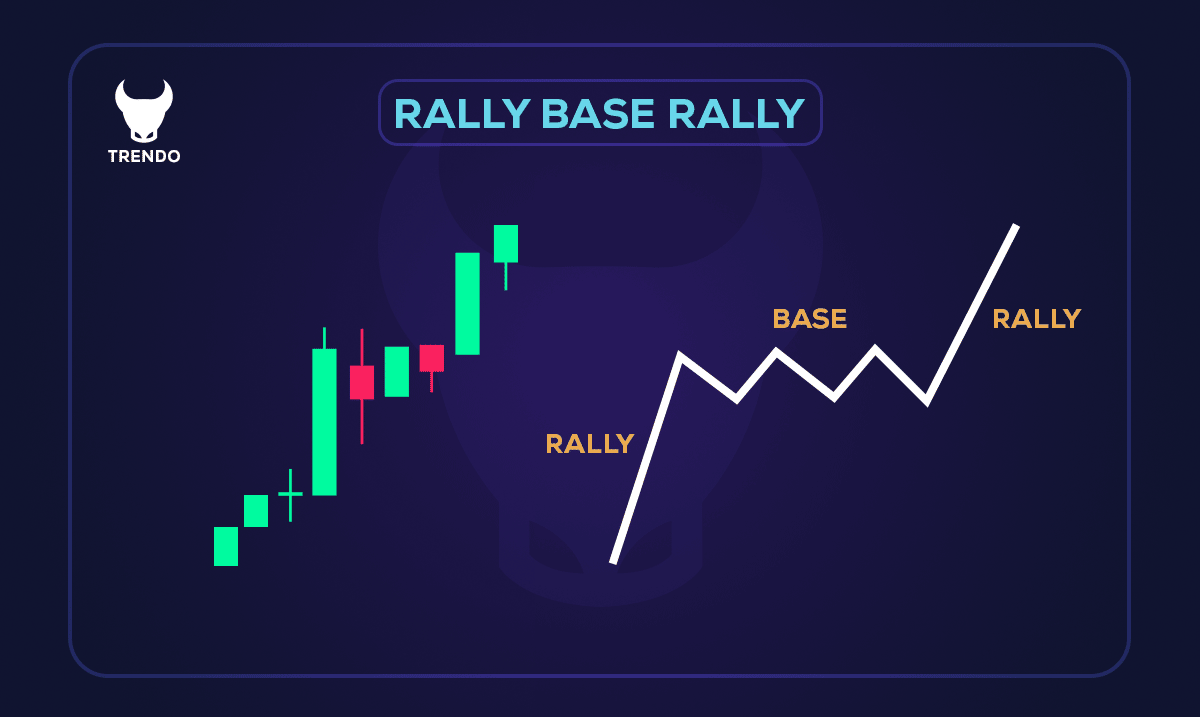

نمط Rally-Base-Rally أو RBR

في هذا النمط، يرتفع السعر أولاً و بعد الحركة الأساسية، يدخل في المرحلة الصعودية مرة أخرى. يقع هذا النمط في فئة أنماط الاتجاه المستمر.

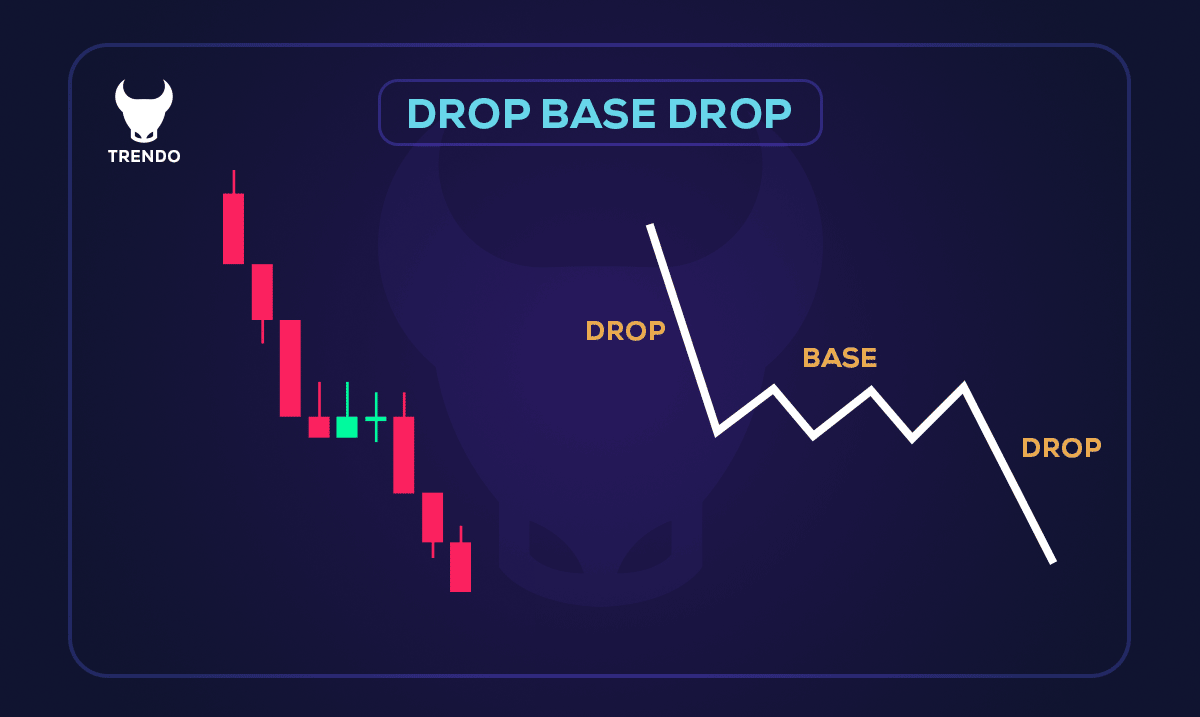

نمط Drop-Base-Drop أو DBD

في هذا النمط، ينخفض السعر أولاً و بعد الحركة الأساسية، يدخل في المرحلة الهبوطية مرة أخرى. يقع هذا النمط في فئة أنماط الاتجاه المستمر.

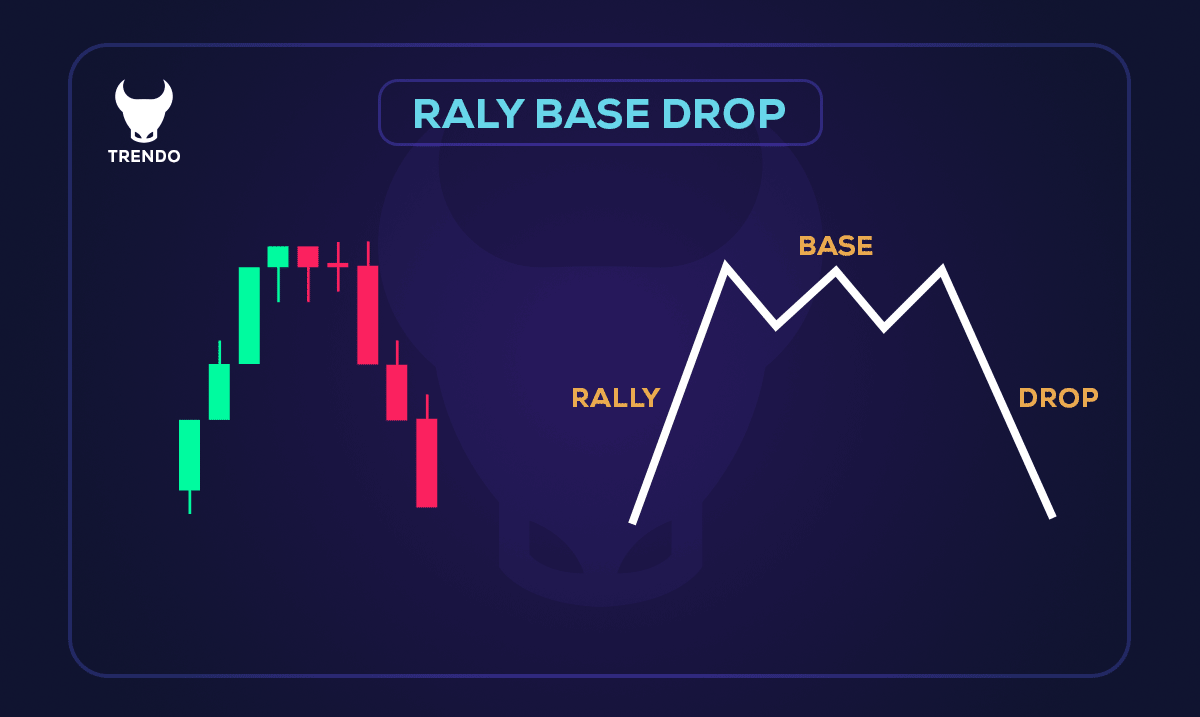

نموذج Rally-Base-Drop أو RBD

في هذا النمط، يرتفع السعر أولاً و بعد الحركة الأساسية، يدخل في المرحلة الهبوطية. يقع هذا النمط في فئة الأنماط الانعكاسية.

نمط Drop-Base-Rally أو DBR

في هذا النمط، ينخفض السعر أولاً و بعد الحركة الأساسية، يدخل في المرحلة الصعودية. يقع هذا النمط في فئة الأنماط الانعكاسية.

في هذا الأسلوب، بعد تحديد مناطق أو قواعد العرض و الطلب، ننتظر عودة السعر إلى تلك المناطق، و نتداول حركة عودة السوق بعد تفاعل السعر مع هذه المستويات.

أسلوب ICT

ICT تعني Inner Circle Trader. اخترع مايكل هادلستون Michael Huddleston ، وهو تاجر فوركس محترف، أسلوب تداول تكنولوجيا المعلومات و الاتصالات. الغرض الأساسي من استراتيجية تكنولوجيا المعلومات و الاتصالات هو الجمع بين حركة السعر و مفهوم Smart Money للعثور على أفضل و أدق نقاط الدخول والخروج في الصفقات. وبمساعدة تقنية تكنولوجيا المعلومات والاتصالات، يستطيع المتداولون فهم سلوك السعر وتحديد هيكل السوق دون عناء. تركز استراتيجية تكنولوجيا المعلومات و الاتصالات على إيجاد السيولة و استخدامها بشكل صحيح و تحاول مساعدة صغار المتداولين على تجنب الوقوع في فخاخ السوق و التجارة مع عمالقة السوق. يتم تعريف هيكل السوق في أربع حالات في نمط تكنولوجيا المعلومات و الاتصالات، التوحيدConsolidation و التصحیح Retracement و التوسعExpansion و الإنعکاس Reversal.

التوحيد :

منطقة النطاق تعني نقطة توازن السعر و يتم إنشاؤها عندما لا يميل السعر إلى التحرك بقوة لأعلى أو لأسفل . لا يدخل المتداولون المحترفون إلى التداول و ينتظرون حركة جديدة عندما يكون السوق في نطاق محدد.

التصحیح :

تحدث هذه الحركة عندما يعود السعر بنسبة مئوية من حركته السابقة. يحاول المتداولون المتميزون دائمًا التداول في نزعة الاتجاه عند نهاية حركات الارتداد .

التوسع :

تحدث هذه الحركة عندما يغادر السعر النطاق بسرعة. تُظهر الحركة السريعة للسعر من منطقة واحدة ميل قادة السوق إلى خلق اتجاه قوي.

الانعكاس :

تسمى حركة السعر في الاتجاه المعاكس لحركته السابقة بالحركة الانعكاسية . عادة ما تكون الانعكاسات علامة على أوامر الكتلة القوية.

في هذه المقالة، أردنا فقط تقديم أسلوب ICT. هناك طرق مختلفة يجب على الجميع التحقق منها و اختبارها وفقًا لشخصيتهم التجارية و في النهاية تحقيق طريقتهم الفريدة للدخول في التجارة بناءً على هذا الأسلوب. الطريقة الأسهل و الأفضل للتداول بناءً على أي نمط هي تحديد الاتجاه وفقًا لقواعد هذا النمط و الدخول في التداول في نزعة الاتجاه من خلال إيجاد نهاية حركات الارتداد.

أسلوب RTM

قام IF Myante و زملاؤه بإنشاء أسلوب التداول RTM. يعتمد أسلوب التداول هذا على فكرة أن كل شيء يتم تحديده في مخطط الأسعار و لا نحتاج إلى أي شيء سوى مخطط الأسعار للتداول. هناك أنماط مختلفة في هذا النمط، أهمها:

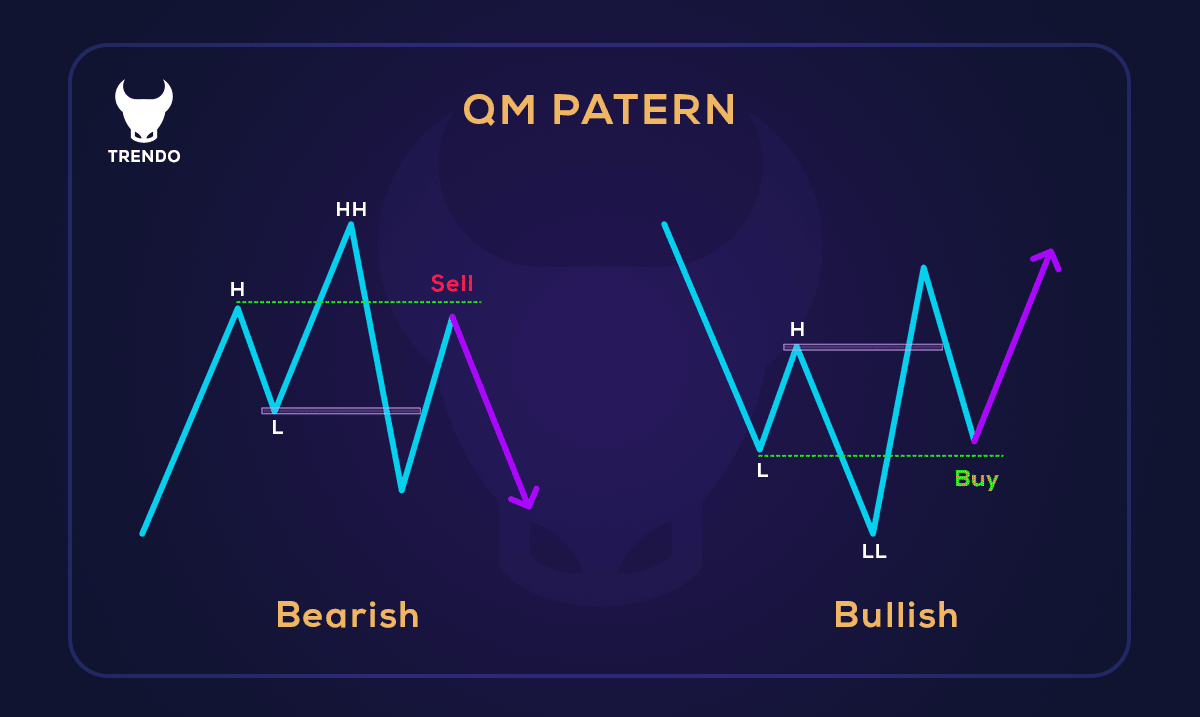

- نمط كواسيمودو (QM)

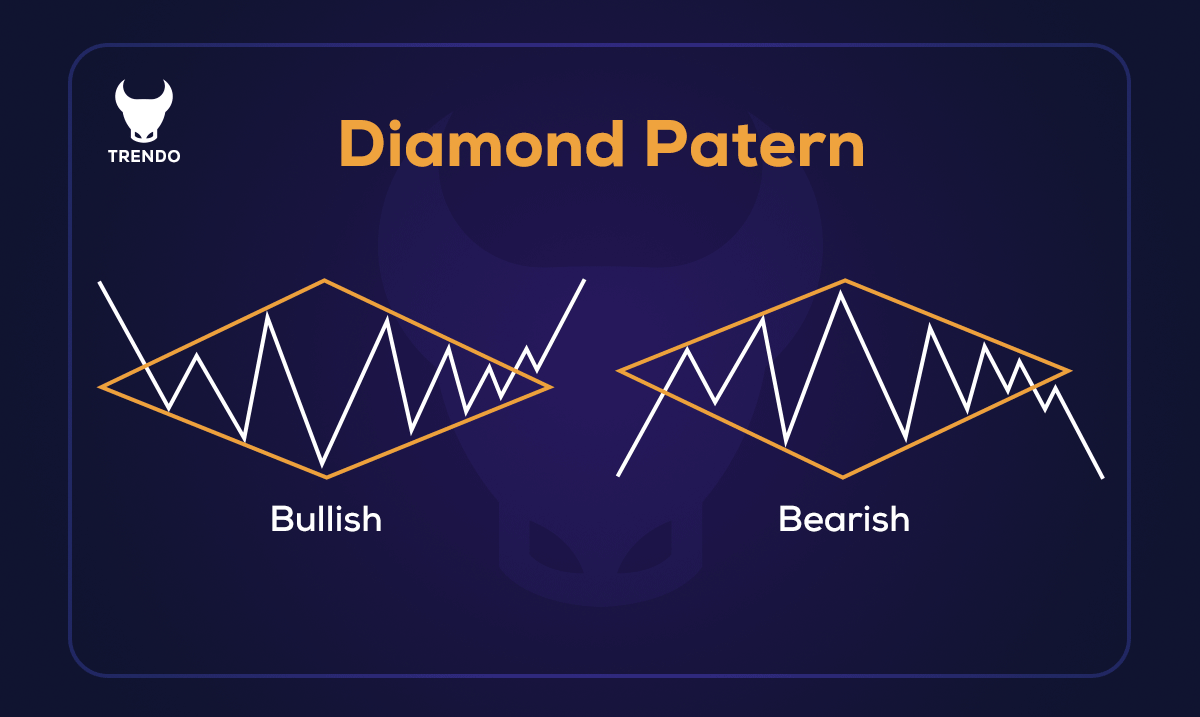

- نمط الماس (Dimond)

نمط كواسيمودو (QM)

يعد إعداد تداول کواسیمودو (QM) أقوى نمط من أنماط RTM يتم فيه إنشاء حركتين متعارضتين تغطي كل منهما الأخرى و هذه الحركة تخدع المشترين و البائعين على حد سواء. يظهر هذا الإعداد الانعكاسي في نهاية الاتجاهات. و في هذه الحالة، يطلق عليه نطاق QM عندما يتشكل سقفان أو طابقان.

نمط الماس (Dimond)

عادةً ما يتم تشكيل إعداد تداول الماس عند فشل إعداد Quasimodo. يتم إنشاء نمط التداول هذا عن طريق ربط قمتين (HH) بالقمة الثالثة (HHH) و ربطهما بالقاع الأدنى (LL).

نحن نهدف فقط إلى تقديم أسلوب RTM، مثل أسلوب ICT في هذه المقالة. هناك طرق مختلفة يجب على الجميع التحقق منها و اختبارها وفقًا لشخصيتهم التجارية و في النهاية تحقيق طريقتهم الفريدة للدخول في التجارة بناءً على هذا الأسلوب.

علاوة على ذلك، قمنا بتقسيم أنماط التداول إلى أربع طرق: التداول اليومي و التداول المتأرجح و المضاربة و الانتظار بناءً على مدة المركز و سنناقش كل منها بالتفصيل. ابقوا متابعين.

الصفقات اليومية

التداول اليومي هو أسلوب تداول سريع في الأسواق المالية يتضمن الدخول و الخروج من المراكز خلال يوم التداول. و الغرض من هذه الاستراتيجية هو تداول تحركات الأسعار على المدى القصير. يتطلب هذا النوع من التداول تركيزًا عاليًا و انضباطًا و إدارة للمخاطر. سنناقش هنا التداول اليومي و فوائده و استراتيجيتين (واحدة للمبتدئين و الأخرى للمتداولين المتقدمين).

إقرأ المزيد :

ما هي استراتيجية التداول اليومية في الفوركس؟ الربح من التقلبات اليومية

لماذا التداول اليومي؟

يتمتع التداول اليومي بمزايا مختلفة بما في ذلك إمكانية تحقيق أرباح سريعة و عدم الاضطرار إلى مواجهة مخاطر ترك المركز بين عشية وضحاها و فرصة الاستفادة من التقلبات خلال اليوم. و مع ذلك، فإن التداول اليومي يحمل أيضًا مستوى أعلى من المخاطر و يتطلب التزامًا كبيرًا بالوقت و معرفة فنية و تحكمًا عاطفيًا.

كيف تتمكن من إنجاز التداول اليومي بنجاح؟

يجب على المتداول تطوير خطة تداول قوية و الالتزام بقواعد صارمة لإدارة المخاطر و مراقبة ظروف السوق باستمرار. يعد استخدام استراتيجية محددة أمرًا حيويًا للتداول في سوق الفوركس. يعد الذهب (XAUUSD) أحد الأصول الأكثر شعبية بين المتداولين اليوميين، ولكن ضع في اعتبارك أن الاختيار أمر بالغ الأهمية في سوق الفوركس بسبب التكاليف مثل فروق الأسعار و العمولات. يعد الذهب (XAUUSD) أحد الأصول التي تحظى بشعبية كبيرة بين المتداولين اليوميين، تذكر أنه نظرًا للتكاليف مثل فروق الأسعار و العمولات، يعد اختيار أفضل وسيط لتداول الذهب أمرًا ضروريًا. علاوة على ذلك، نقدم اثنين من استراتيجيات التداول Day Trading ، و هي:

- استراتيجية التداول الاختراق Breakout (المبتدئين)

- مؤشر إيشيموكو كينكو هيو Ichimoku Kinko Hyo (متقدم)

استراتيجية التداول الاختراق (المبتدئ):

تعتمد استراتيجية الاختراق للتداول اليومي على التغير في قيمة أصل معين بالنسبة لمنطقة مهمة إلى جانب زيادة حجم التداول. عادة عندما يتجاوز الأصل مستوى السعر هذا، تزداد تقلبات السوق مما يؤدي إلى تحرك السعر في اتجاه الاختراق.

نقطة الدخول

تحديد نقطة الدخول في استراتيجية الاختراق أمر بسيط للغاية حيث يحتاج إلى إشارة صعودية و إغلاق الشمعة فوق مستوى الدعم للشراء و من ناحية أخرى فإن البيع يتطلب إشارة هبوطية و إغلاق الشمعة تحت مستوى المقاومة.

نقطة الخروج

يجب على المتداول تحليل الأداء الأخير للأصل لتحديد السعر المستهدف. يمكن للمتداول إجراء هذه العملية بدقة كبيرة باستخدام أنماط الأسعار و تحديد الأرضيات و الأسقف.

إيقاف الخسارة

هناك طريقة رائعة لتعيين وقف الخسارة و هي وضع أمر أسفل شمعة الاختراق لتداول الشراء و فوق شمعة الاختراق لتداول البيع.

کسب الربح

الهدف المعقول لجني الأرباح هو أن تكون نسبة المخاطرة إلى المكافأة واحدة إلى اثنتين على الأقل.

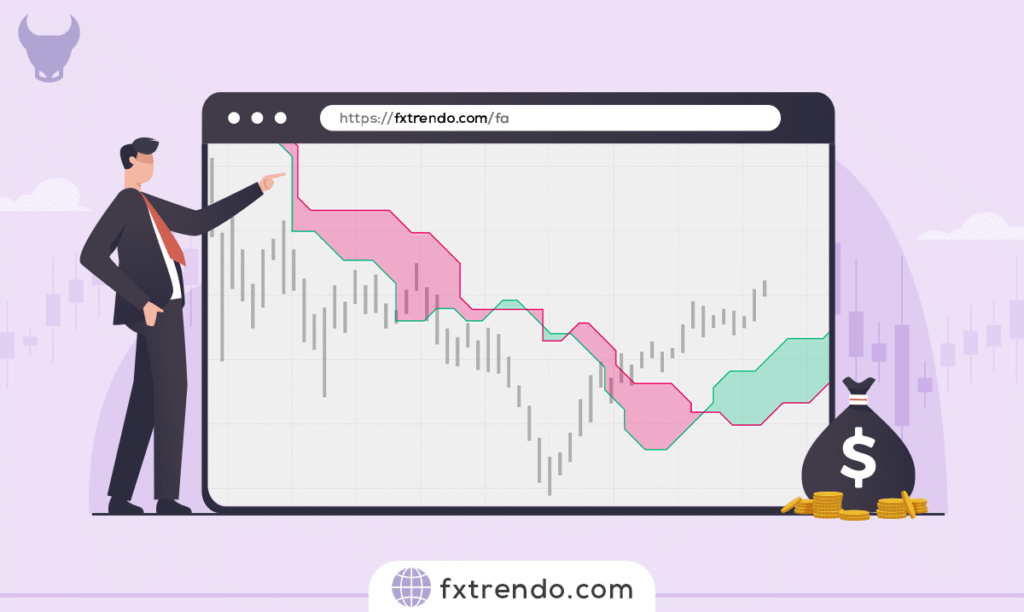

مؤشر Ichimoku Kinko Hyo (متقدم):

مؤشر Ichimoku Cloud هو أداة تعتمد على الدافعة و تساعد في تحديد نزعة الاتجاه و مستويات الدعم و المقاومة.0

نقطة الدخول

نحن نستخدم خطوط التقاطع Tenkan Sen و Kijun Sen للدخول في التجارة. عندما يعبر Tenkan Sen فوق Kijun Sen، تظهر إشارة صعودية، مما يشير إلى مركز شراء فوق مستوى الدعم.

نقطة الخروج

لتحديد نقطة الخروج، تظهر إشارة هبوطية عندما يتقاطع خط Tenkan Sen الهابط مع خط Kijun Sen، مما يشير إلى موضع بيع تحت مستويات المقاومة.

إيقاف الخسارة

لتعيين أمر وقف الخسارة، قم بقياس متوسط تقلبات الأسعار الأخيرة لتحديد التأرجح و المسافة المطلوبة لاختراق إشارة الشراء.

كسب الربح

الهدف المعقول لجني الأرباح هو أن تكون نسبة المخاطرة إلى المكافأة واحدة إلى اثنتين على الأقل.

الصفقات المتأرجحة

التداول المتأرجح هو إستراتيجية شائعة تركز على تحقيق الربح عن طريق إبقاء المركز مفتوحًا لبضعة أيام إلى بضعة أسابيع. يسعى المتداولون المتأرجحون إلى الاستفادة من دورات السوق الطبيعية للفورکس و الأسواق الاخری باستخدام الاتجاهات قصيرة المدى و تقلبات الأسعار. سنناقش هنا التداول المتأرجح و فوائده و استراتيجيتين (واحدة للمبتدئين و الأخرى للمتداولين المتقدمين).

اقرأ المزيد:

ما هي استراتيجية التداول المتأرجح في الفوركس؟ الربح من المدى المتوسط

لماذا التداول المتأرجح؟

يوفر التداول المتأرجح العديد من المزايا، بما في ذلك إمكانية تحقيق ربح كبير و التزام زمني أقل مقارنة بالتداول اليومي و التوازن بين الاستثمار طويل الأجل و التداول قصير الأجل. و مع ذلك، فإنه يتطلب أيضًا الصبر و الانضباط و القدرة على تحليل اتجاهات السوق بشكل فعال.

كيفية تأرجح التداول بنجاح؟

للتفوق في التداول المتأرجح، يجب على المتداول تطوير خطة تداول قوية و الالتزام بمبادئ إدارة المخاطر و فهم التحليل الفني و الأساسي. يعد تطبيق استراتيجيات محددة ضروريًا أيضًا للكشف عن تقلبات السوق بشكل صحيح. علاوة على ذلك، نوضح استراتيجيتين للتداول المتأرجح.

- استراتيجية تقاطع المتوسط المتحرك (للمبتدئين)

- استراتيجية موجات إليوت (متقدم)

إستراتيجية تقاطع المتوسط المتحرك (المبتدئ):

تعد إستراتيجية تقاطع المتوسط المتحرك طريقة شائعة للمبتدئين في التداول المتأرجح. تعتمد هذه الطريقة على متوسطين متحركين قصير الأجل و طويل الأجل لإنشاء إشارات الشراء و البيع.

نقطة الدخول

يدخل المتداول في مركز طويل عندما يتجاوز المتوسط المتحرك قصير المدى فوق المتوسط المتحرك طويل المدى، مما يدل على بداية الاتجاه الصعودي.

نقطة الخروج

يخرج المتداول من الصفقة عندما يعبر المتوسط المتحرك قصير المدى تحت المتوسط المتحرك طويل المدى، مما يشير إلى اتجاه هبوطي محتمل.

إيقاف الخسارة

يمكنك وضع أمر وقف الخسارة أسفل التأرجح الأخير لتجنب الخسائر الكبيرة.

كسب الربح

عندما يصل المتداول إلى السعر المستهدف المحدد مسبقًا أو يلاحظ إشارة انعكاس الاتجاه، يمكنه الخروج من التداول.

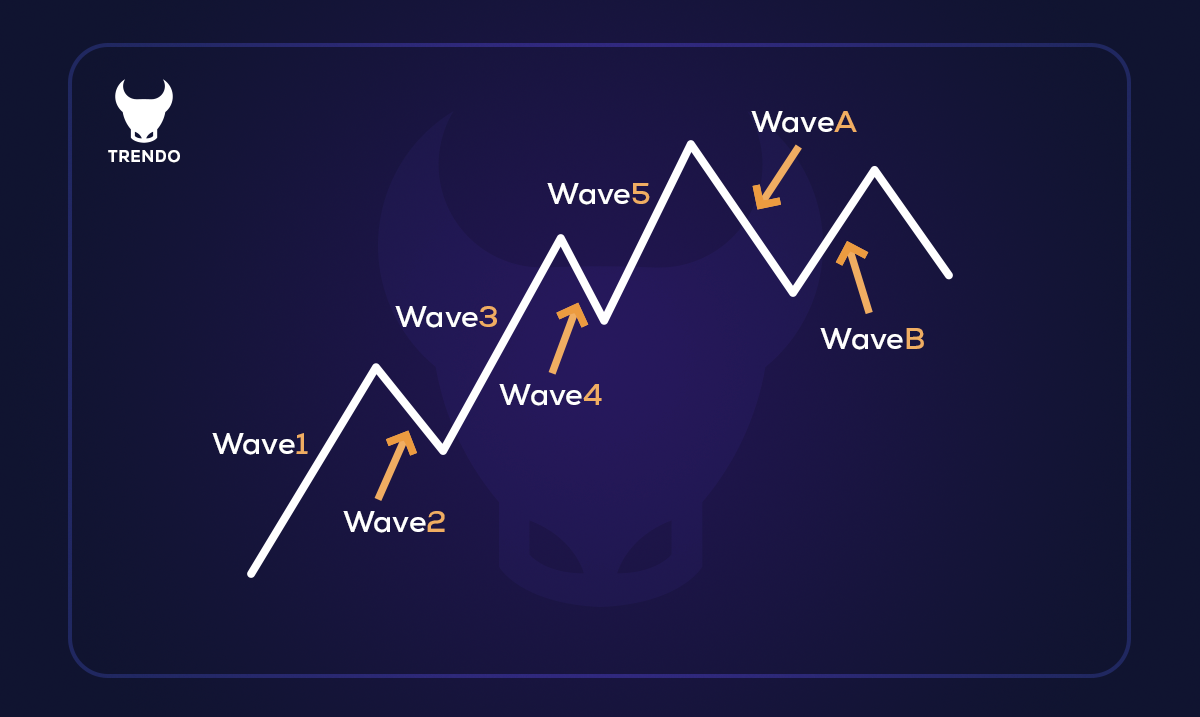

موجات إليوت (متقدمة):

نظرية موجات إليوت هي طريقة متقدمة للتحليل الفني تهدف إلى التنبؤ بحركة الأسعار بناءً على أنماط الموجات المتكررة التي تسببها عقلية أو مشاعر المستثمرين والمتداولين. تحدد هذه النظرية المعقدة نوعين من الموجات: الموجات الاندفاعية و الموجات التصحيحية

نقطة الدخول

يقوم المتداولون الذين يستخدمون نظرية موجات إليوت بالدخول إلى الصفقات عندما يكتشفون بداية موجة دافعة جديدة أو نهاية موجة تصحيحية.

نقطة الخروج

يخرج المتداولون من الصفقة عندما يتوقعون انتهاء الموجة الدافعة أو عندما تكون الموجة التصحيحية على وشك البدء.

إيقاف الخسارة

للحد من الخسائر المحتملة، يمكن للمتداولين وضع أمر وقف الخسارة في اتجاه صعودي أدنى القاع الأخير و اتجاه هبوطي فوق الارتفاع الأخير.

كسب الربح

للخروج من الصفقة، يمكن للمرء التصرف بناءً على نسب فيبوناتشي للموجة الدافعة السابقة أو عندما يتوقع المتداول اكتمال نمط الموجة الحالية.

اسكالبينج

اسكالبينج هي استراتيجية تتضمن العديد من الصفقات التي تهدف إلى الاستفادة من تحركات الأسعار الصغيرة في السوق. تتضمن هذه الطريقة الدخول و الخروج من العديد من الصفقات في إطار زمني قصير من خلال الاستفادة من التقلبات السريعة في السوق. هنا، نناقش ماهية السكالبينج، و فوائدها، واستراتيجيتين (واحدة للمبتدئين و الأخرى للمتداولين المتقدمين).

اقرأ المزيد:

استراتيجية سكالبينج في الفوركس

لماذا الإسكالبينج؟

يوفر تداول الإسکالبینج فرصة لتحقيق أرباح سريعة والتعرض المحدود لمخاطر السوق بسبب فترات الاحتفاظ القصيرة. و مع ذلك، فإنه يتطلب انضباطًا قويًا و مهارات سريعة في اتخاذ القرار و القدرة على إدارة عدة مناصب مفتوحة في وقت واحد.

كيفية تنفيذ السكالبينج بشكل فعال؟

يتطلب السكالبينج الناجح خطة تداول قوية و إدارة حذرة للمخاطر و فهمًا شاملاً للمؤشرات الفنية. علاوة على ذلك، فإننا نقدم استراتيجيات تداول اسكالبينج للمبتدئين و المتقدمين و التي تشمل:

- مؤشر Parabolic SAR (للمبتدئين)

- خطوط بولينجر مع مؤشر Stochastic (متقدم)

مؤشر Parabolic SAR (للمبتدئين):

يعد مؤشر Parabolic SAR أداة شائعة للمبتدئين في تداول السكالبينج. تساعد هذه الطريقة على تحديد نقاط الدخول و الخروج المحتملة من خلال رسم نقاط أعلى أو أسفل شموع السعر و إظهار نزعة الاتجاه.

نقطة الدخول

يدخل المتداول إلى مركز شراء عندما تكون نقاط Parabolic SAR أقل من شموع السعر، مما يدل على وجود اتجاه صعودي. على العكس من ذلك، فإننا ندخل في مركز بيع عندما تكون النقاط فوق شموع السعر و تشير إلى اتجاه هبوطي.

نقطة الخروج

يخرج المتداول من الصفقة عندما تعكس نقاط Parabolic SAR موقفها، مما يشير إلى اتجاه انعكاس.

إيقاف الخسارة

يمكنك وضع أمر وقف الخسارة عند النقطة الأخيرة من Parabolic SAR و الحد من الخسائر المحتملة.

كسب الربح

يمكنك الخروج من التداول عندما تصل الصفقة إلى سعر مستهدف محدد مسبقًا أو يظهر مؤشر Parabolic SAR اتجاهًا انعكاسيًا.

خطوط بولينجر مع مؤشر Stochastic (متقدم):

تركز خطوط بولينجر و استراتيجية السكالبينج Stochastic على تحديد الانعكاسات المحتملة في الأصل. تعتبر هذه الإستراتيجية مثالية لمتداولي اسكالبينج الذين يتطلعون إلى التداول على تحركات الأسعار الصغيرة لتحقيق الربح.

نقطة الدخول

عندما يخترق السعر تحت خط البولنجر ثم يغلق فوقه و يظهر مؤشر Stochastic تحت ٢٠ فمن الممكن الدخول في صفقة شراء و عندما يصل السعر إلى النطاق العلوي و بعد انعكاسه يكون مؤشر Stochastic في الأعلى ٨٠. تبين أنه من الممكن الدخول في صفقة بيع.

نقطة الخروج

يمكن للمتداولين تحقيق أرباح تصل إلى الخط الأوسط من بولينجر باند. من ناحية أخرى، عندما يصل السعر إلى النطاق المعاكس، يمكنهم إغلاق مراكزهم، حيث يشير ذلك غالبًا إلى تغير في اتجاه السوق.

حد الخسارة

بالنسبة لإدارة المخاطر، نضع أمر وقف الخسارة بثلاث نقاط فوق سقف الشمعدان في صفقة البيع و ثلاث نقاط تحت أرضية الشمعدان في معاملة الشراء. إذا كانت تحركات الأسعار مخالفة لتوقعاتنا، فهذا يساعد على الحد من الخسائر المحتملة.

كسب الربح

و سيكون هدف الربح المعقول أعلى بثلاث نقاط من متوسط سعر التقلبات الأخيرة. و بمجرد الوصول إلى هذا الهدف، يمكن للمتداولين الخروج من الصفقة. ضع في اعتبارك أن هذه الإستراتيجية هي اسكالبينج و الغرض منها هو الاستفادة من تقلبات الأسعار القصيرة؛ و لذلك، فمن الضروري إدارة المخاطر و الحفاظ على النظام في تنفيذ المعاملات.

استراتيجية الشراء و الاحتفاظ Hold

الحيازة هي استراتيجية استثمارية طويلة الأجل يقوم فيها المستثمر بشراء الأسهم أو السندات أو الأصول الأخرى و الاحتفاظ بها لفترة طويلة على الرغم من تقلبات السوق. يعتمد هذا النهج على فكرة مفادها أن الأسواق المالية ستوفر عائدًا إيجابيًا على الاستثمار بمرور الوقت.

ما هي استراتيجية الشراء و الاحتفاظ؟

تتضمن استراتيجية الحيازة شراء مزيج متنوع من الأصول، مثل الأسهم أو السندات أو صناديق المؤشرات، بهدف الاحتفاظ بها على المدى الطويل. عادةً ما يتجاهل المستثمرون الذين يستخدمون هذه الإستراتيجية تقلبات السوق قصيرة المدى و يركزون بدلاً من ذلك على إمكانية زيادة استثماراتهم على المدى الطويل.

لماذا يجب عليك استخدام استراتيجية الشراء و الاحتفاظ؟

تعتمد استراتيجية الانتظار على فكرة أن الأسواق المالية، تاريخياً، قدمت عوائد إيجابية على مدى فترات طويلة. يمكن للمستثمرين الاستفادة من العوائد المركبة و تجنب المخاطر و التكاليف المرتبطة بالتداول المتكرر من خلال الاستمرار في التداول على المدى الطويل. علاوة على ذلك، يتطلب هذا النهج الحد الأدنى من الوقت و الجهد لإدارته، مما يجعله مناسبًا للمستثمرين الذين يفضلون النهج السلبي أو لديهم وقت محدود لتكريسه للتداول النشط. لنفترض أن هذا يتعلق بأسهم شركة Apple. يمكن للمستثمر الذي يؤمن بالتحليل الأساسي القوي لشركة Apple أن يستخدم استراتيجية الانتظار. على سبيل المثال، إذا اشترى أحد المستثمرين أسهم Apple في عام ٢٠١٦ بحوالي ٢٨ دولارًا للسهم الواحد، فإنه كان سيشهد عائدًا كبيرًا على استثماراته على مر السنين حيث ارتفع سعر السهم إلى أكثر من ١٥٠ دولارًا للسهم الواحد بحلول مارس ٢٠٢٣.

ما هي استراتيجيات التداول الأفضل بالنسبة لك؟

تعتمد استراتيجية التداول الفائزة لكل فرد على عوامل مختلفة مثل الأهداف المالية و تحمل المخاطر و الأفق الزمني و المعرفة الاستثمارية. لمساعدتك في اختيار الإستراتيجية الأكثر ملاءمة، قمنا بإعداد جدول يتضمن نظرة عامة مختصرة على بعض طرق التداول الأكثر شيوعًا.

ملخص

هناك العديد من استراتيجيات التداول، مثل التداول اليومي و التأرجح و الإسکالبینج و الانتظار و لذلك، فإن اختيار أفضل استراتيجية يتم تصميمه ليناسب احتياجات المتداول الشخصية. يتطلب النجاح في التداول الانضباط و الالتزام بمبادئ إدارة المخاطر و فهم الاقتصاد الكلي و التعلم المستمر. يمكن للمتداولين التنقل بفعالية في عالم التداول و تحقيق الأهداف المالية عن طريق اختيار الإستراتيجية الصحيحة و التحكم في العواطف.