معامله با امواج الیوت در بازار فارکس با آموزش کاربردی

نظریه امواج الیوت یکی از محبوب ترین استراتژی هایی است که توسط معامله گران استفاده می شود. این نظریه اگر به درستی درک شود، عملکرد فوق العاده ای خواهد داشت. در اوایل دهه 1930، یک حسابدار حرفه ای به نام رالف نلسون الیوت که کارشناس بازار سهام نیز بود داده های سهام را در بازه زمانی 75 ساله تحلیل کرد. او فکر میکرد که بازارها به صورت بی نظم و تصادفی حرکت میکنند، اما بعدا متوجه شد الگویی خاص شد.

فهرست مطالب

نظریه امواج الیوت چیست؟

به گفته الیوت، بازار در چرخه های تکراری حرکت می کند. علت این چرخه ها احساسات انبوه معامله گران خرده فروش (توده) است که دلیل اصلی آن عوامل روانی (ترس و طمع) است. او مشاهده کرد که نوسانات صعودی و نزولی قیمتها که ناشی از روانشناسی جمعی معاملهگران است همواره تکرار می شود. این نوسانات امواج نامیده می شوند. بنابراین، اگر معامله گران درک روشنی از این چرخه های تکراری داشته باشند، می توانند حرکات آتی قیمت را پیش بینی کنند. در واقع، معامله گران می توانند نقاطی را که بازار قرار است معکوس شود را شناسایی کنند.

اصطلاحات کاربردی

اصطلاحات زیادی در نظریه امواج الیوت دخیل هستند. در حال حاضر، دو اصطلاح اساسی مطرح شده است و سایر اصطلاحات در مقاله های بعدی تشریح خواهد شد. این اصطلاحات عبارتند از:

- موج

- فراکتال ها

در ادامه با تشریح این اصطلاحات همراه باشید.

موج: الیوت پیشنهاد کرد که روندها در نتیجه روانشناسی معامله گران شکل می گیرند. او ثابت کرد که نوسانات شکل گرفته توسط این روانشناسی توده ای یک الگوی تکرارشونده است و این نوسانات را موج نامید.

فراکتال ها: بهطور کلی، فراکتالها ساختارهایی هستند که بخشهای تقسیمشده آن مانند کپی مشابهی از کل است. این ساختارها حتی در مقیاسی بی نهایت خود را تکرار می کنند. الیوت کشف کرد که این چرخه در کلیه بازارهای مالی نیز قابل مشاهده است. در مقاله دیگری به طور کامل ساختار فراکتالی امواج توصیف خواهد شد.

حتما بخوانید: رویکرد فراکتالی و قوانین کلیدی در نظریه امواج الیوت

پیش بینی بازار با امواج الیوت

الیوت سهام ها را با جزئیات مطالعه کرد و به این نتیجه رسید که می توان با استفاده از ویژگی های الگوهای موجی پیش بینی هایی را انجام داد. همانطور که می دانید همیشه در یک بازار رونددار، پولبک یا اصلاح قیمت وجود دارد. یعنی روند قیمت به حرکت اصلی و اصلاحی تقسیم می شود. حرکات اصلی نشان دهنده جهت اصلی بازار هستند، در حالی که اصلاحات خلاف روند هستند.

حتما بخوانید: بازار روند دار و رنج یا خنثی چیست؟

نظریه امواج الیوت نیز از اصل مشابهی استفاده می کند. موج تکانشی در همان جهت روند اصلی حرکت می کند و در الگوی خود پنج موج را نشان می دهد. سپس یک موج اصلاحی وجود دارد که در جهت مخالف روند اصلی حرکت می کند. در مقیاس کوچکتر، به ازای هر موج تکانشی، پنج موج دیگر را می توان دوباره یافت. و چنین الگویی با رفتن به مقیاس های کوچکتر و کوچکتر تکرار می شود.

انواع امواج در نظریه الیوت

در نظریه الیوت دو نوع موج وجود دارد:

- تکانشی

- اصلاحی

به طور کلی، الیوت اظهار داشت که بازارهای رونددار در الگوهای موجی 5-3 حرکت می کنند. الگوی 5 موجی مربوط به موج تکانشی و الگوی 3 موجی مربوط به موج اصلاحی است و ترکیب الگوهای 5 موج و 3 موج یک روند را تشکیل می دهد. در ادامه به طور جداگانه ویژگی های هر نوع موج را توصیف خواهیم کرد.

موج تکانشی: امواج تکانشی توسط پنج موج با شماره 1 تا 5 تشکیل میشوند. شکل زیر الگوی تکانشی 5 موجی را نشان می دهد. موج های 1، 3 و 5 محرک هستند، یعنی امواجی هستند که در جهت روند کلی حرکت می کنند، در حالی که موج های 2 و 4 امواج اصلاحی هستند که برخلاف روند کلی حرکت می کنند. شکل زیر الگوی تکانشی 5 موجی را نشان می دهد.

حال، هر موج را به طور جداگانه تفسیر می کنیم. جهت درک بهتر روند بازار را صعودی در نظر می گیریم.

موج ۱: این موج اولین حرکت صعودی در بازار است. این موج معمولاً توسط تعداد انگشت شماری از مردم ایجاد می شود که فکر می کنند ارز مورد نظر در قیمت تخفیفی قرار دارد و زمان مناسبی برای خرید است.

موج ۲: این حرکت برخلاف حرکت قبلی است. نزولی در بازار ایجاد می شود زیرا خریداران اولیه سود خود را سیو می کنند و فکر می کنند که ارز مورد نظر بیش از حد ارزش گذاری شده است. با این حال، قیمت تا کف قبلی کاهش نمی یابد زیرا هنوز تعداد زیادی از معامله گران قیمت را تخفیف خورده در نظر می گیرند.

موج ۳: موج 3 شبیه موج 1 است. این موج از نظر قدرت حرکت معمولا طولانی ترین و قوی ترین موج است. زیرا با بالا رفتن قیمت ها، عموم مردم همراه با بازیگران نهادی شروع به خرید می کنند. بنابراین، معمولا از موج 1 قوی تر است.

موج ۴: پس از یک حرکت صعودی قوی (موج 3)، برخی از معامله گران شروع به سیو سود می کنند، با این فرض که ارز مورد نظر گران شده است. با این حال، این حرکت نزولی چندان قوی نیست زیرا معامله گرانی وجود دارند که هنوز به صعودی بودن اعتقاد دارند و از این رو ارز را به صورت تخفیفی می بینند.

موج ۵: موج 5 زمانی است که اکثر مردم شروع به خرید ارز مورد نظر می کنند. این موج به دلیل احساس ترس جا ماندن(Fomo) ایجاد می شود و به عنوان تله ای برای ایجاد نقدینگی در نظر گرفته می شود. موج 5 زمانی است که ارز مورد نظر کاملا رسانه ای شده و همه تحلیل گران پرمخاطب در کانال های خبری به مردم توصیه می کنند که خرید کنند. اما، در واقعیت، این موج زمانی است که ارز مورد نظر بیش از حد گران شده است و سرمایه گذاران و مؤسسات بزرگ شروع به فروش و بستن پوزیشن های خرید خود می کنند و نقدینگی آن توسط عموم مردم تامین می شود.

حتما بخوانید: روانشناسی معامله گری در فارکس (اهمیت روانشناسی در معاملات)

همه این امواج با هم الگوی تکانشی 5 موجی را تشکیل می دهند و برای روند نزولی نیز همین قوانین و خصوصیات برای معامله فروش برقرار است.

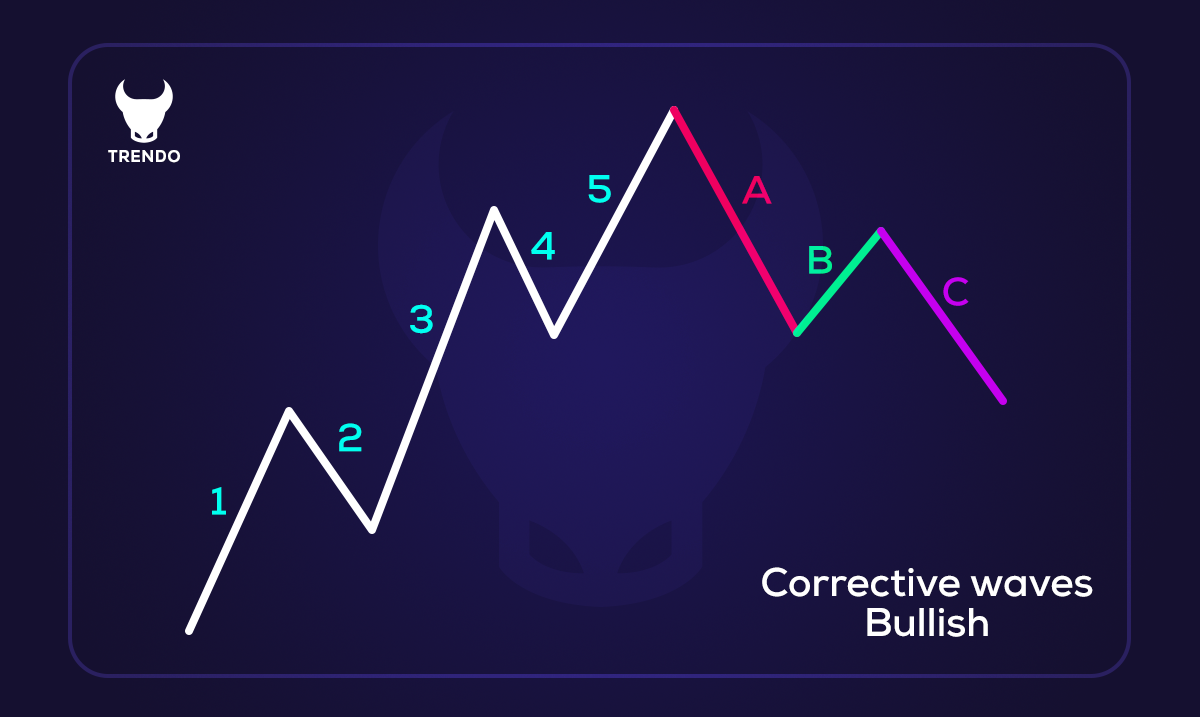

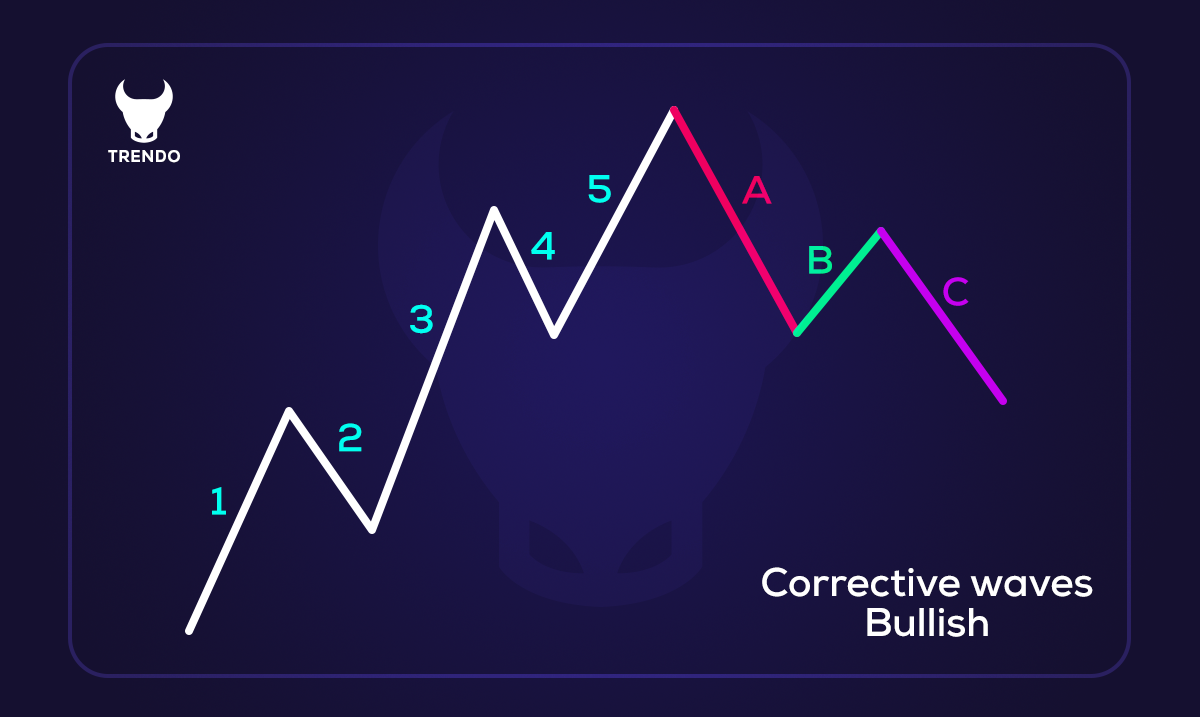

موج اصلاحی: یک روند از ترکیب الگوی 5 موجی و الگوی 3 موجی تشکیل شده است. الگوی تکانشی 5 موجی در جهت روند اصلی حرکت می کند، در حالی که الگوی اصلاحی 3 موجی برخلاف روند حرکت می کند. در صورتی که روند صعودی باشد، امواج تکانشی به سمت بالا و امواج اصلاحی به سمت نزولی هستند. در ادامه مثال بالا، امواج اصلاحی در شکل زیر نشان داده شده است.

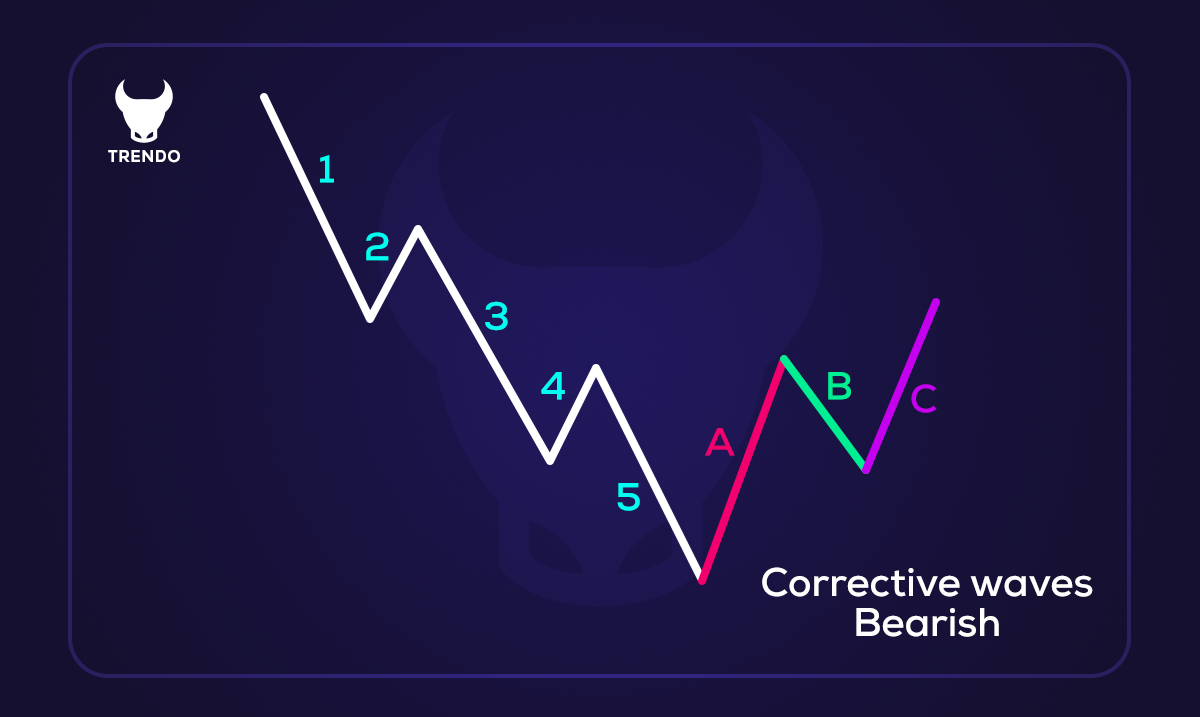

در شکل بالا، امواج c، b و a نشان دهنده امواج اصلاحی هستند. روند کلی بازار صعودی است، اما امواج اصلاحی مخالف آن است. به عبارت دیگر، موج اصلاحی 3 موجی (موج اصلاحی ABC) را می توان به عنوان پولبکی برای روند صعودی در نظر گرفت. تئوری امواج الیوت برای هر دو روند صعودی و نزولی قابل استفاده است. بنابراین، برای یک روند نزولی، موج تکانشی به دنبال روند کلی رو به پایین است، در حالی که موج اصلاحی رو به بالا است. شکل زیر نشان دهنده الگوی موج 5-3 برای یک روند نزولی است.

موج اصلاحی نشان داده شده در بالا تنها نوع موج اصلاحی نیست که در بازارهای مالی اتفاق می افتد. به گفته الیوت، بیست و یک الگوی موج اصلاحی 3 موجی وجود دارد که برخی ساده و برخی پیچیده هستند. با این حال، یک معامله گر لازم نیست همه آنها را حفظ کند. در زیر سه موج اصلاحی کاربردی که بیشتر در بازار رخ میدهند آورده شده است که عبارتند از:

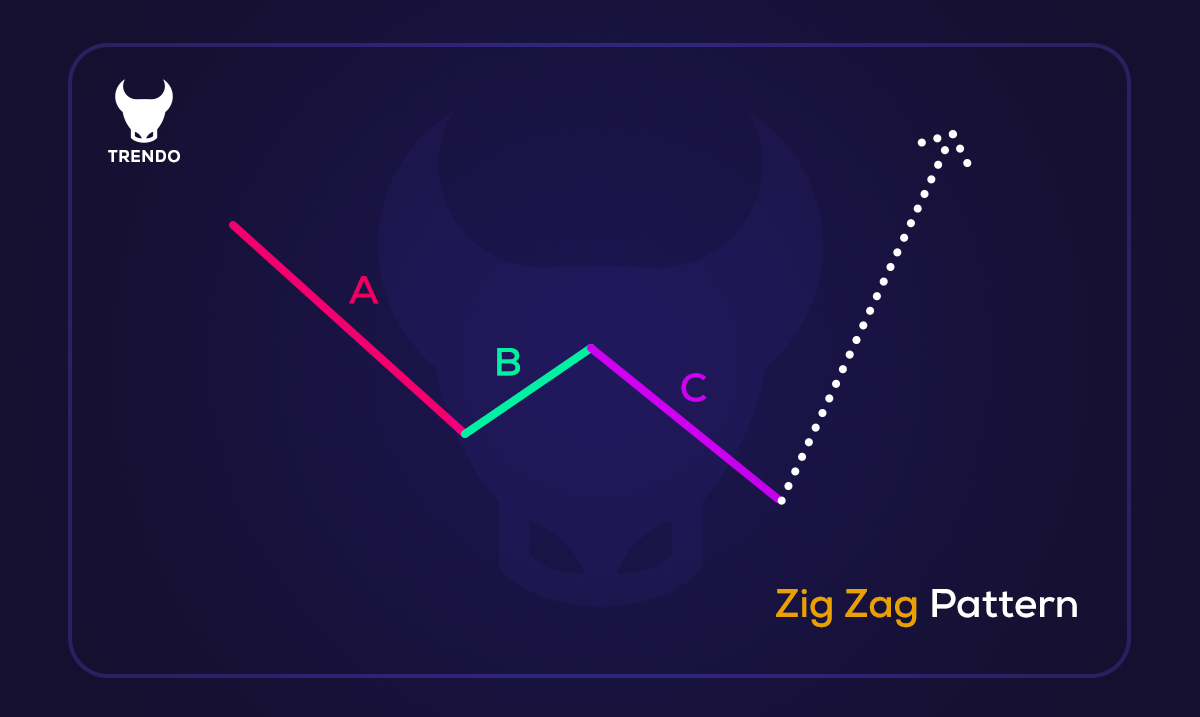

- الگوی زیگزاگ

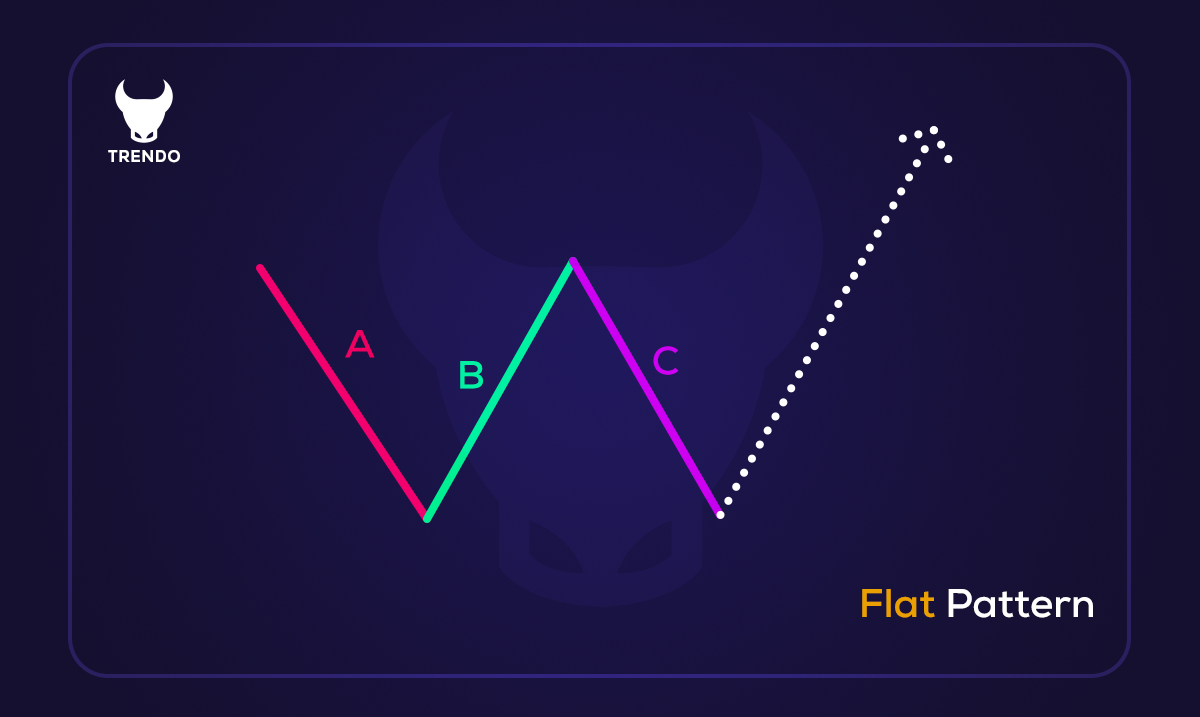

- الگوی تخت

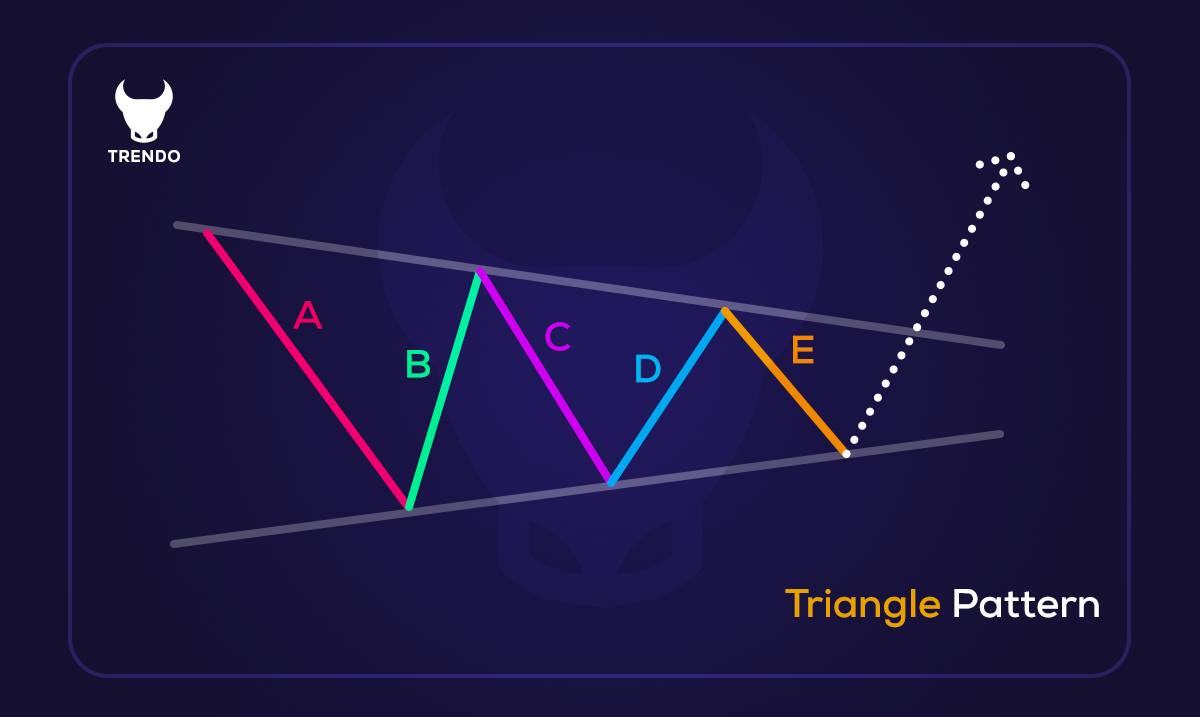

- الگوی مثلث

در ادامه مطلب این الگوها را به صورت کامل تشریح می کنیم.

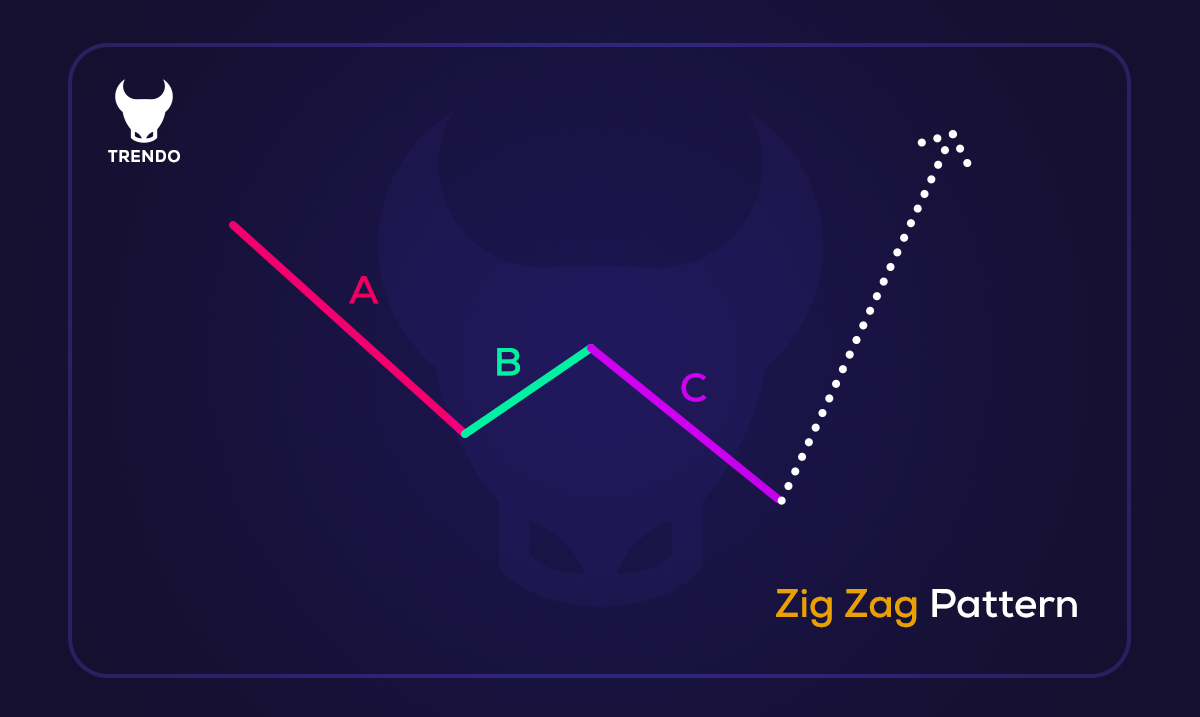

الگوی زیگزاگ: الگوهای زیگزاگ در مقایسه با الگوی متداول بسیار شیب دار بوده و برخلاف روند غالب هستند. از سه موج تشکیل شده و معمولاً موج B در مقایسه با موج A و موج C کوتاهترین است. توجه داشته باشید که الگوی زیگزاگ میتواند دو یا سه بار اتفاق بیفتد. همچنین، الگوهای زیگزاگ را می توان در مقیاس کوچکتر به الگوهای 5 موجی تقسیم کرد.

الگوی تخت: همانطور که از نام آن پیداست، در الگوهای موج اصلاحی تخت، الگوی 3 موجی در جهت رنج یا خنثی است. یعنی موج C زیر موج B نمی رود و موج B به اندازه موج A بالا می رود. گاهی اوقات موج B بالاتر از موج A می رود که قابل قبول است.

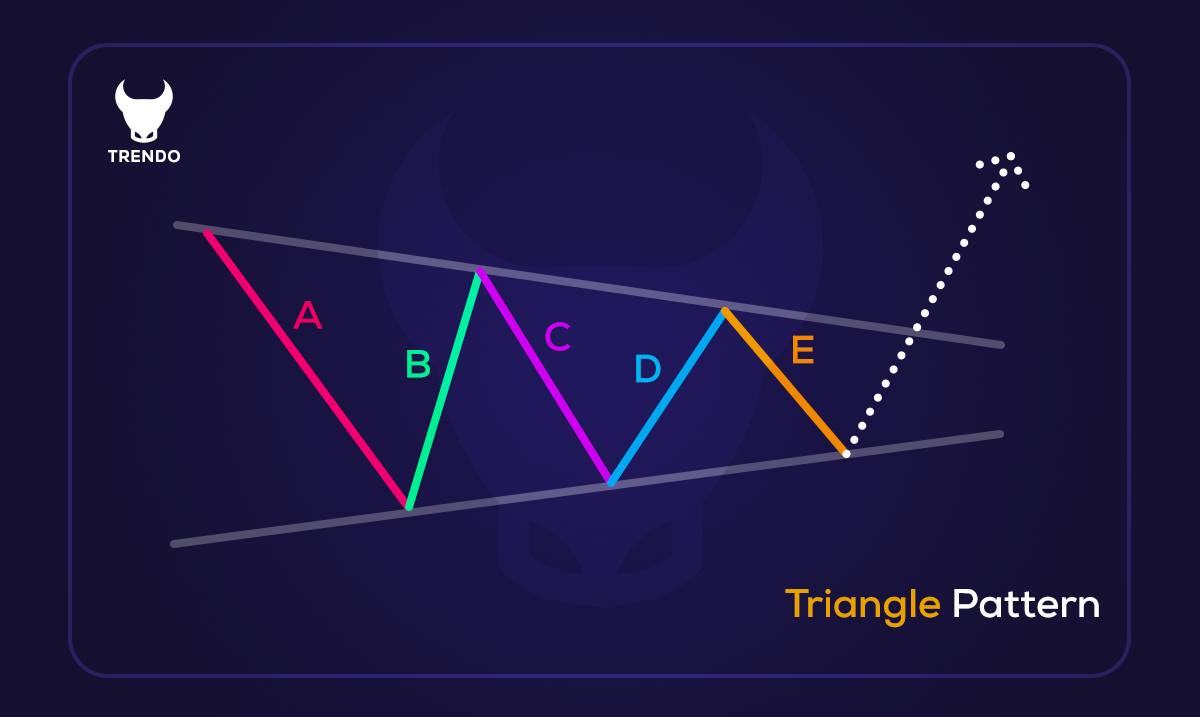

الگوی مثلث: الگوی مثلث کمی با سایر الگوهای اصلاحی متفاوت است. تفاوت این است که این الگوها از 5 موج تشکیل شده اند که برخلاف روند کلی حرکت می کنند. این امواج اصلاحی می توانند متقارن، صعودی، نزولی یا بازشونده باشند.

حال که با مبانی نظریه امواج الیوت و انواع حرکات تکانشی و اصلاحی آشنا شدید، در مقاله ای دیگر نحوه معامله با امواج الیوت را آموزش خواهیم داد.

حتما بخوانید: آموزش استراتژی کاربردی ترید با امواج الیوت

سخن آخر

معامله با امواج الیوت و همچنین تحلیل و پیشبینی با استفاده از این نظریه ممکن است کمی مشگل به نظر برسد. با این حال اصل موج الیوت بخشی از طبیعت است و می تواند به عنوان یک پدیده اجتماعی-اقتصادی در بازارهای مالی از جمله فارکس استفاده شود. توصیه می شود معامله گران قبل از ورود به دنیای واقعی معاملات، پس از مطالعه و آموزش، استراتژی خود را در حساب های آموزشی حداقل 3 ماه تست کرده و در صورت تدوام سودآوری، اقدام به ورود به معاملات واقعی کنند.

Related Post

most visited