جدیدترین آموزش استفاده از فیبوناچی در ترید فارکس

یکی از ابزارهای کارآمد در بازارهای مالی، ابزار فیبوناچی است که با یادگیری و استفاده درست از سطوح فیبوناچی، میتوانید استراتژیهای معاملاتی بسیار قدرتمندی برای تریدر در بازارهای مالی بسازید. این ابزار ساده اما شگفتانگیز به شما امکان میدهد تا حرکات قیمت را بهتر پیشبینی کرده و نقاط ورود و خروج بهینهای داشته باشید. در این مقاله از تیم آموزشی ترندو، قدم به قدم با ابزار فیبوناچی آشنا میشویم و نحوه استفاده از آن را در استراتژیهای معاملاتی بررسی خواهیم کرد. با ما همراه باشید.

فهرست مطالب

اعداد فیبوناچی و تاریخچه آن

ابتدا قصد داریم اعداد فیبوناچی و تاریخچه آن را بررسی کنیم. احتمالاً درک تاریخچه و منطقِ پشت اعداد فیبوناچی به شما کمک میکند تا با اطمینان بیشتری از این ابزار در استراتژیهای معاملاتی خود استفاده کنید.

سری فیبوناچی توسط لئوناردو فیبوناچی، ریاضیدان ایتالیایی قرن ۱۳ میلادی، معرفی شد. او در کتاب خود با نام لیبرا آباکی (Liber Abaci)، این سری را برای حل یک مسئله در رابطه با تولید مثل خرگوشها مطرح کرد. فیبوناچی نشان داد که این الگو در بسیاری از پدیدههای طبیعت و زندگی نیز وجود دارد. از شکل گلبرگها و دانههای آفتابگردان گرفته تا مارپیچهای کهکشانی.

اعداد فیبوناچی به مجموعهای از اعداد گفته میشود که هر عدد در آن، از حاصل جمع دو عدد قبلی به دست میآید. در واقع این سری عددی، به صورت ۱، ۱، ۲، ۳، ۵، ۸، ۱۳، ۲۱ و... ادامه مییابد. ویژگی جذاب این اعداد این است که نسبت هر دو عددِ متوالی در این سری، به عدد طلایی ( ۱.۶۱۸) نزدیک میشود. این نسبت در طبیعت، هنر، معماری و حتی در بازارهای مالی به طور گسترده مشاهده میشود. در بازارهای مالی، از اعداد فیبوناچی و نسبتهای آن برای تحلیل حرکات قیمت استفاده میشود و معاملهگران از این ابزار برای شناسایی سطوح مهم قیمتی (حمایت و مقاومت) استفاده میکنند.

منظور از فیبوناچی در ترید چیست؟

فیبوناچی در ترید به مجموعهای از ابزارهای تحلیل تکنیکال گفته میشود که از نسبتهای اعداد فیبوناچی برای شناسایی نقاط مهم بازار استفاده میکنند. این نقاط شامل سطوح اصلاحی (Retracement)، سطوح گسترشی (Extension) و حتی الگوهای پیچیدهتر مانند فیبوناچی زمانی میشود. معاملهگران از این ابزارها برای تحلیل رفتار قیمت و پیشبینی حرکات آتی در بازارهای مالی به ویژه در بازار فارکس، استفاده میکنند.

فیبوناچی اصلاحی (Retracement) در ترید

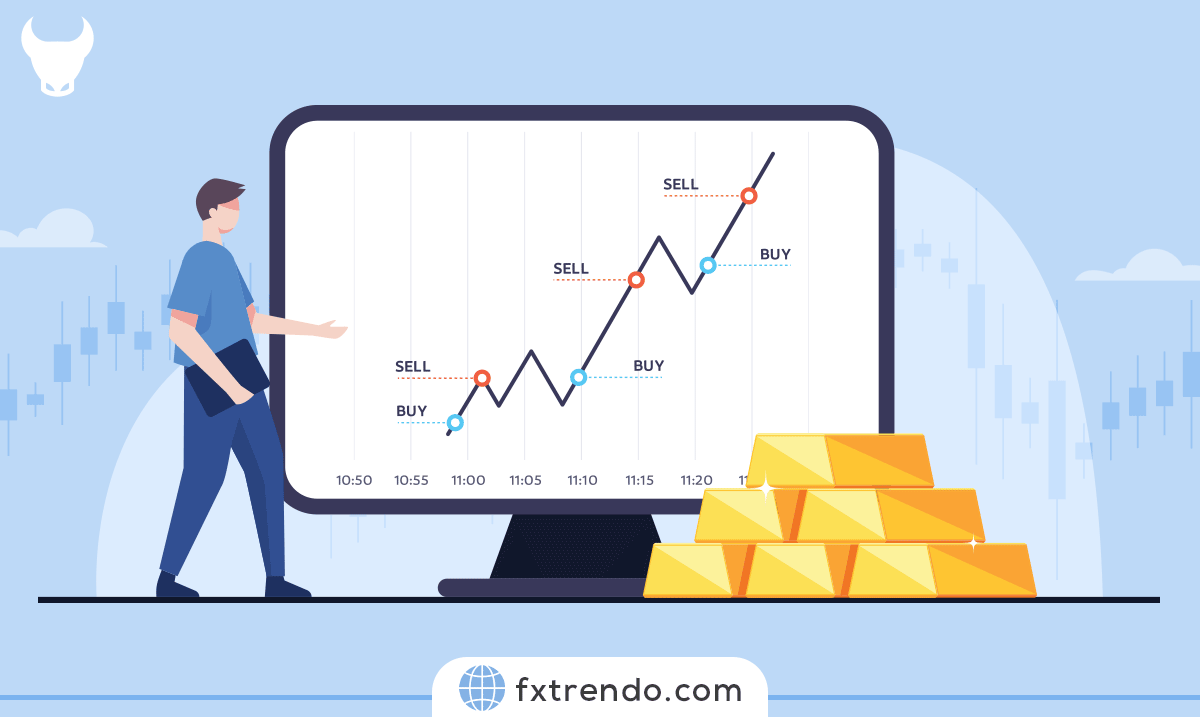

فیبوناچی اصلاحی یکی از پرکاربردترین ابزارهای فیبوناچی است. این ابزار به معاملهگران کمک میکند تا سطوح حمایت و مقاومت احتمالی را شناسایی کنند. این سطوح معمولاً در نسبتهای کلیدی ۲۳.۶ درصد، ۳۸.۲ درصد، ۵۰درصد و ۶۱.۸ درصد تعیین میشوند. برای درک بهتر این ابزار، تصور کنید که قیمتِ یک دارایی در مارکت از عدد ۱۰۰ به ۲۰۰ رشد کرده است و در حال حاضر بازار در حال اصلاح است. براساس این ابزار، انتظار میرود در درصدهای ۲۳.۶، ۳۸.۲، ۵۰ و ۶۱.۸، بازار واکنش مناسبی دهد و روند صعودی جدید آغاز شود. بدیهی است که درصدهای ۵۰ و ۶۱.۸، از اهمیت بیشتری برخوردار هستند و معاملهگران اغلب تا رسیدن قیمت به این سطوح، صبر میکنند. برای مثال همانطور که در تصویر زیر از نمودار طلا در تایمفریم یکساعته از پلتفرم معاملاتی ترندو مشاهده میکنید، روند اصلاحی طلا در سطح ۶۱.۸ با یک واکنش مقاومتی خوب مواجه شده است و ادامه حرکت نزولی طلا، آغاز شده است:

فیبوناچی گسترشی (Extension) در ترید

فیبوناچی گسترشی برای شناسایی اهداف قیمتی استفاده میشود. این ابزار به معاملهگران کمک میکند تا نقاط احتمالی پایان یک حرکت را پیشبینی کنند. از نسبتهای مهم در این ابزار میتوان به درصدهای ۱.۲۷، ۱.۶۱۸و ۲.۶۱۸ اشاره کرد.

بهطور کلی میتوان گفت که تمامی ابزارهای که براساس سطوح فیبوناچی توسعه یافتهاند، بر اساس رفتار روانشناختی بازار عمل میکند. برای مثال، در حرکتهای اصلاحی، اغلب معاملهگران از دیدگاه روانشناسی، در حوالی سطوح ۶۱.۸ بهصورت ناخودآگاه تمایل به معامله در جهت خلاف اصلاح را دارند؛ زیرا این میزان از اصلاح را اغلب افراد، قابلتوجه و مهم تلقی میکنند. بههمین دلیل، بسیاری از معاملهگران حرفهای و مؤسسات مالی به این سطوح توجه دارند و همین امر این سبب میشود که قیمتها به طور مکرر در این سطوح، واکنش نشان دهند. در مجموع استفاده از ابزارهای فیبوناچی به شما کمک خواهد کرد تا نقاط ورود و خروج بهتری داشته باشید و ریسک معاملات خود را کاهش دهید.

اعداد مهم در فیبوناچی در ترید

اگر نحوه رفتار قیمت را در مارکت، یک معما در نظر بگیرید، اعداد فیبوناچی کلیدهایی هستند که به شما کمک میکنند که این معما را درک و حل کنید. این اعداد، نقاطی را برای شما برجسته میکنند که معاملهگران به طور غریزی به آنها واکنش نشان میدهند. هر یک از این نسبتها به نوعی نشاندهنده نظم طبیعت است. برای مثال:

- سطح ۲۳.۶ درصد نشاندهنده حرکت سریع و واکنش اولیه بازار است.

- سطح ۳۸.۲ درصد معمولاً اولین نقطهای است که معاملهگران برای اصلاح قیمت به آن توجه میکنند.

- سطح ۵۰ درصد اگرچه مستقیماً از اعداد فیبوناچی نیست، اما اهمیت زیادی در مارکت دارد.

- سطح ۶۱.۸ درصد یا همان نسبت طلایی، پرقدرتترین سطح است که واکنشهای قابلتوجهی در آن دیده میشود.

- سطح ۷۸.۶ درصد، آخرین تلاش مارکت برای بازگشت قیمت به سمت روند اصلی است.

حتما بخوانید: حد ضرر (stop loss) چیست؟ (اهمیت حد ضرر در معاملات)

استفاده از فیبوناچی اصلاحی برای ورود به معامله

استراتژیای که در اینجا بررسی میکنیم، نه تنها در بازار فارکس بلکه در سایر بازارهای مالی مانند سهام، کالاها یا کامودیتیها و ارزهای دیجیتال نیز قابل اجرا است. این روش، یک استراتژی معاملاتی در جهت روند محسوب میشود که در تلاش است تا پایان حرکات اصلاحی در یک روند را شناسایی کند. همانطور که گفتیم سطوح فیبوناچی، نقاط مهم حمایت و مقاومتی هستند که توجه بسیاری از معاملهگران را به خود جلب میکنند. در ادامه، مراحل استفاده این استراتژی را به بررسی میکنیم.

مرحله ۱: شناسایی حرکت بزرگ اولیه

ابتدا صبر کنید تا یک روند قوی ایجاد شود و یک حرکت بزرگ را شناسایی کنید. هدف ما این است که از پایان اصلاح قیمتی و در جهت روند، برای ورود به معامله استفاده کنیم. شناسایی روند، مهمترین مهارتی است که شما بهعنوان یک معاملهگر باید داشته باشید و این کار نیازمند تمرین و تجربه زیادی است. شما برای شناسایی روند در مارکت، از ابزارهای مختلفی میتوانید استفاده کنید اما توصیه میشود از تئوری داو برای این کار بهره ببرید، زیرا تئوری داو، در عین سادگی، بسیار قدرتمند و کارآمد است. بنابراین شما بهتر است که برای شناسایی یک روند، بهدنبال ایجاد سقفها و کفهای متوالی در مارکت باشید. برای آشنایی بیشتر با این موضوع میتوانید به مقاله بازار روند دار و رنج یا خنثی چیست؟ مراجعه کنید.

برای مثال همانطور که در تصویر زیر مشاهده میکنید، در ارز دیجیتال بیت کوین در تایمفریم ۳۰ دقیقه، بازار با ایجاد سقف و کف پایینتر، یک روند نزولی را آغاز کرده است:

مرحله ۲: رسم سطوح فیبوناچی روی نمودار

در این مرحله، پس از شناسایی روند، از ابزار فیبوناچی برای رسم سطوح اصلاحی روی نمودار استفاده میکنیم. این سطوح نشاندهنده مناطقی هستند که قیمت ممکن است در آنها متوقف شده و دوباره به مسیر اصلی خود ادامه دهد. همانطور که گفتیم مهمترین نسبتهای فیبوناچی برای این استراتژی شامل ۵۰ درصد و ۶۱.۸ درصد است، که به عنوان نسبتهای طلایی شناخته میشوند. معمولاً زمانی که قیمت به یکی از این سطوح برخورد میکند و یک جهش معکوس نشان میدهد، بهترین موقعیت برای ورود به معامله در جهت روند، ایجاد شده است.

در این مثال، در روند نزولی که بیت کوین شروع کرده است، روی آخرین حرکت نزولی، از سقف تا کف، ابزار فیبوناچی اصلاحی را رسم میکنیم و منتظر اصلاحِ قیمت تا این سطوح میمانیم.

مرحله ۳: ورود به معامله پس از تأییدیه

در این مرحله، باید صبر کنید تا قیمت به یکی از سطوح مهم فیبوناچی (ترجیحاً ۵۰ یا ۶۱.۸ درصد)، برسد و سپس با کمک سایر تأییدیهها، در جهتِ روند، وارد معامله شوید. لازمبهذکر است که بسیاری از معاملهگران در این نقطه، تحتتأثیر احساسات خود، عجله کرده و بدون گرفتن تأییدیه مناسب، وارد معامله میشوند و همین امر، سبب فعالشدن حد ضرر آنها میشود. جهت اطمینان بیشتر شما میتوانید از الگوهای کندل استیک، اندیکاتورهای تکنیکال مانند RSI یا MACD و سایر موارد استفاده کنید و ریسک ورود به معامله را به حداقل برسانید.

در این مثال، قیمت با رسیدن به سطح ۶۱.۸ درصد متوقف شده و شما میتوانستید با بستهشدن کندل تأیید، در جهت روند، وارد معامله فروش (Sell) شوید و سود خوبی را کسب کنید:

البته همیشه هم به همین سادگی نیست و در مواقعی نیز حد ضرر معامله شما فعال میشود. بنابراین همواره مدیریت ریسک را در اولویت قرار دهید و در یک معامله، حداکثر روی ۲ درصد از سرمایه مازاد خود، ریسک کنید.

مرحله ۴: تعیین حد سود و حد ضرر

پس از ورود به معامله، حتماً از حد سود و حد ضرر استفاده کنید. براساس نوع ورود به معامله، حد ضرر خود را قرار دهید، شما میتوانید از الگوهای کندلی یا سقف و کفهای مینور برای این کار استفاده کنید.

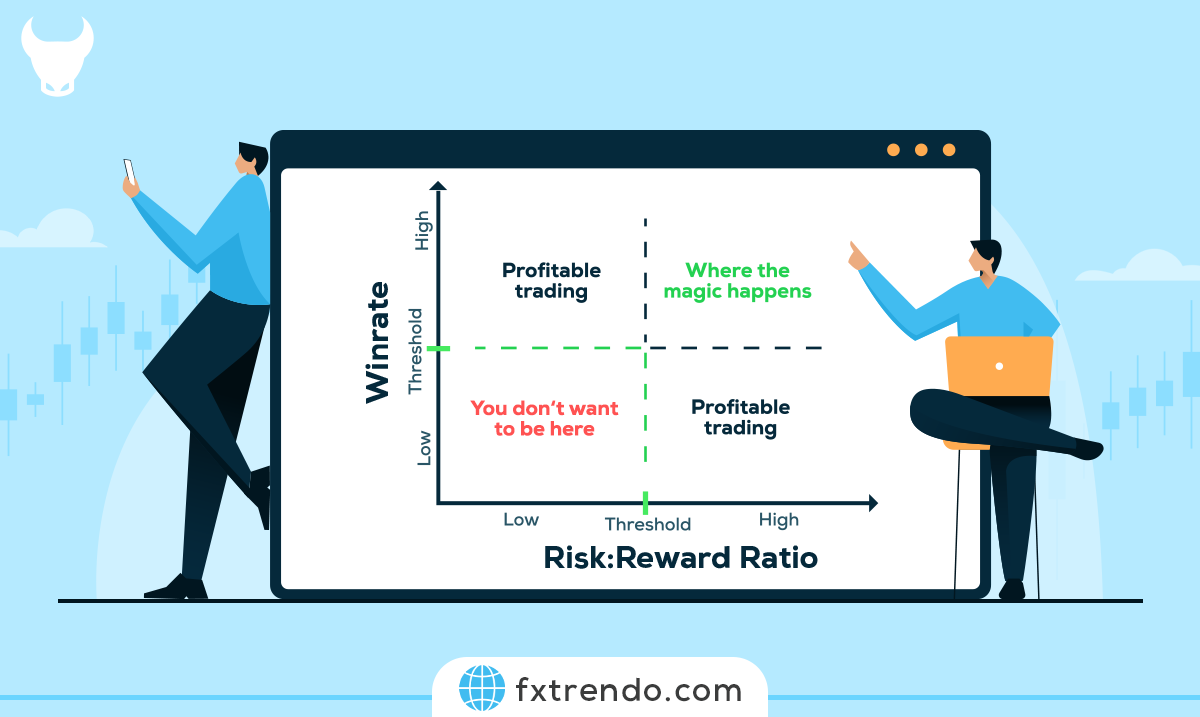

قرار دادن حد سود نیز مهم است و باید درک کنید که بازار قرار نیست، تا ابد به حرکت خود در جهت معامله شما ادامه دهد. شما میتوانید حد سود خود را کمی دورتر از آخرین سقف یا کف مهمِ بازار قرار دهید. در هر صورت، معامله شما باید نسبت ریسک به ریوارد مناسبی داشته باشد و حداقل نسبت ۱ به ۲ را باید رعایت کرده باشید. این کار بقای شما را در بلندمدت در مارکت تضمین میکند.

حتماً بخوانید: اصلاح قیمت و برگشت روند چیست و چگونه آنها را تشخیص دهیم؟

چرا نباید کاملا به سطوح فیبوناچی وابسته باشیم؟

اگرچه سطوح فیبوناچی یکی از ابزارهای محبوب تحلیل تکنیکال هستند، اما هیچ ابزار و روش تکنیکالی از جمله فیبوناچی، بدون خطا نیست و این سطوح نیز مانند سایر سطوح حمایتی و مقاومتی در شرایطی خاص ممکن است نقض شود. بنابراین، نباید تنها براساس این ابزار معامله کنید و شما باید ریسکهای احتمالی را در نظر داشته باشند. همواره به یاد داشته باشید که معاملهگری در فارکس، بازی با احتمالات است و شما باید سیستم معاملاتی خود را طوری طرحریزی کنید که در نهایت، برآیند معاملات شما سودآور باشد.

ترکیب سطوح فیبوناچی با سایر استراتژی های تحلیل تکنیکال

همانطور که گفته شد، برای دستیابی به تحلیل جامعتر و افزایش شانس موفقیت در معاملات، ضروری است که دید گستردهتری به نمودار قیمت داشته باشید و از روشهای تکمیلی برای تأیید سیگنالهای ایجاد شده توسط سطوح فیبوناچی بهره بگیرید. در این قسمت شما را صرفاً با چند روش ترکیبی آشنا خواهیم و شما میتوانید برای آشنایی بیشتر با موضوع، به مقالههای مرتبط با آنها مراجعه کنید.

معامله در نواحی حمایت و مقاومت با سطوح فیبوناچی

ایده خرید در نواحی حمایتی و فروش در نواحی مقاومتی بسیار جذاب است، اما این نوع معاملات اگر بدون تحلیل کافی انجام شوند، میتوانند ریسک بالایی داشته باشند. چرا که هیچ تضمینی وجود ندارد که این نواحی همواره عملکرد مورد انتظار را داشته باشند. در اینجا، استفاده از سطوح فیبوناچی میتواند بهعنوان یک ابزار تأییدیه عمل کرده و دقت تحلیل شما را به میزان قابل توجهی افزایش دهد. برای آشنایی بیشتر میتوانید به مقاله استراتژی معامله با نواحی حمایت و مقاومت با سطوح فیبوناچی مراجعه کنید.

معامله با خطوط روند و الگوهای کندلی همراه با سطوح فیبوناچی

خطوط روند و الگوهای کندلی از اجزای اصلی تحلیل تکنیکال به شمار میروند. خطوط روند برای شناسایی جهت حرکت قیمت و الگوهای کندلی برای تفسیر احساسات بازار استفاده میشوند. با این حال، این ابزارها بهتنهایی قابلاعتماد نیستند. اما زمانی که با سطوح فیبوناچی ترکیب شوند، سیگنالهای قویتری ارائه میدهند که میتواند احتمال موفقیت معاملات را بهطور قابل ملاحظهای افزایش دهد. برای آشنایی بیشتر میتوانید به مقاله استراتژی معامله با خط روند و الگوهای کندلی با سطوح فیبوناچی مراجعه کنید.

تعیین نقاط حد ضرر و حد سود با ابزار فیبوناچی

یکی از چالشهای مهم بسیاری از معاملهگران، انتخاب مناسبترین نقاط برای حد ضرر (Stop Loss) و حد سود (Take Profit) است. در این روش، با بهرهگیری از ابزار فیبوناچی، نحوه تعیین دقیق این نقاط را آموزش میدهیم تا معاملهگران بتوانند با اعتماد بیشتری معاملات خود را مدیریت کنند. جهت آشنایی بیشتر میتوانید به مقاله تعیین حد ضرر و سیو سود با سطوح فیبوناچی مراجعه کنید.

استفاده از ابزار فیبوناچی در پلتفرم معاملاتی بروکر ترندو

برای استفاده از ابزار فیبوناچی در پلتفرم معاملاتی بروکر ترندو، همانطور که در تصویر مشاهده میکنید، از بخش Drawing میتوانید ابزارهای مرتبط با فیبوناچی را استفاده کنید و تحلیل دقیقتری از مارکت داشته باشید:

سخن آخر

استفاده از سطوح فیبوناچی، یکی از موثرترین روشها برای ترید در بازار فارکس است. به همین دلیل، هر معاملهگر تکنیکال باید مهارت استفاده از این سطوح را بیاموزد و درک عمیقی از آنها داشته باشد. تسلط بر این ابزار دید شما را در تحلیل بازار وسیعتر کرده و جعبه ابزار معاملاتی شما را کامل خواهد کرد. همچنین لازم به ذکر است که سطوح فیبوناچی تنها به کاربردهایی که پیشتر به آنها اشاره شد محدود نمیشوند و برای مثال، جهت افزایش دقت در شناسایی و تأیید الگوهای هارمونیک نیز از سطوح فیبوناچی استفاده میشود.

سوالات متداول

۱. سطوح فیبوناچی در ترید چیست و چرا در فارکس استفاده میشود؟

۲. چگونه از سطوح فیبوناچی در فارکس استفاده کنیم؟

۳. کدام سطوح فیبوناچی اهمیت بیشتری دارند؟

۴. آیا سطوح فیبوناچی همیشه دقیق عمل میکنند؟

Related Post

most visited