هج در فارکس چیست و این استراتژی چگونه ریسک معاملات را جبران می کند

فهرست مطالب

مقدمه

هج یا پوشش ریسک، استراتژی است که در معاملات فارکس که یک بازار پرنوسان و غیرقابل پیش بینی است می تواند به معامله گران برای محافظت در برابر ضررهای احتمالی کمک کند. در این راهنمای جامع به تشریح مفاهیم زیر پرداخته ایم:

- مفهوم هج در فارکس

- مزایا و معایب هج در معاملات

- چگونگی استفاده موثر از هج توسط تریدرها و سرمایه گذاران

هج در معاملات فارکس چیست؟

هج(Hedge) یا پوشش ریسک در بازار فارکس یک استراتژی معاملاتی است که شامل باز کردن یک پوزیشن برای جبران ضررهای احتمالی از پوزیشن دیگر است. این تکنیک به محافظت از معاملات شما در برابر ضررهای احتمالی به ویژه در بازارهای پرنوسان کمک می کند. هج به شما این امکان را می دهد که ریسک خود را محدود کنید و این کار به روش های مختلفی قابل انجام است.

چرا باید از هج در معاملات استفاده کنید؟

بازار فارکس بسیار پرنوسان است و می تواند تحت تأثیر عوامل مختلفی مانند اخبار اقتصادی، رویدادهای سیاسی و احساسات بازار قرار گیرد. این عوامل می تواند باعث حرکت ناگهانی و قابل توجه قیمت شود که منجر به زیان معامله گران می شود. با استفاده از استراتژی هج یا پوشش ریسک در معاملات، می توانید سرمایه خود را در برابر این نوسانات غیرمنتظره بازار محافظت کنید و به طور بالقوه ضررهای خود را به حداقل برسانید.

استراتژی های هج در بازار فارکس

راه های مختلفی برای Hedge در بازار فارکس وجود دارد و هر استراتژی مزایا و معایب خود را دارد. در اینجا برخی از رایج ترین استراتژی های مورد استفاده در معاملات فارکس را معرفی می کنیم که عبارتند از:

- هج مستقیم

- هج چندگانه

- هج با معاملات آپشن

- هج با قراردادهای آتی

- هج با معاملات انتقالی

در ادامه با تشریح این استراتژی ها با ما همراه باشید.

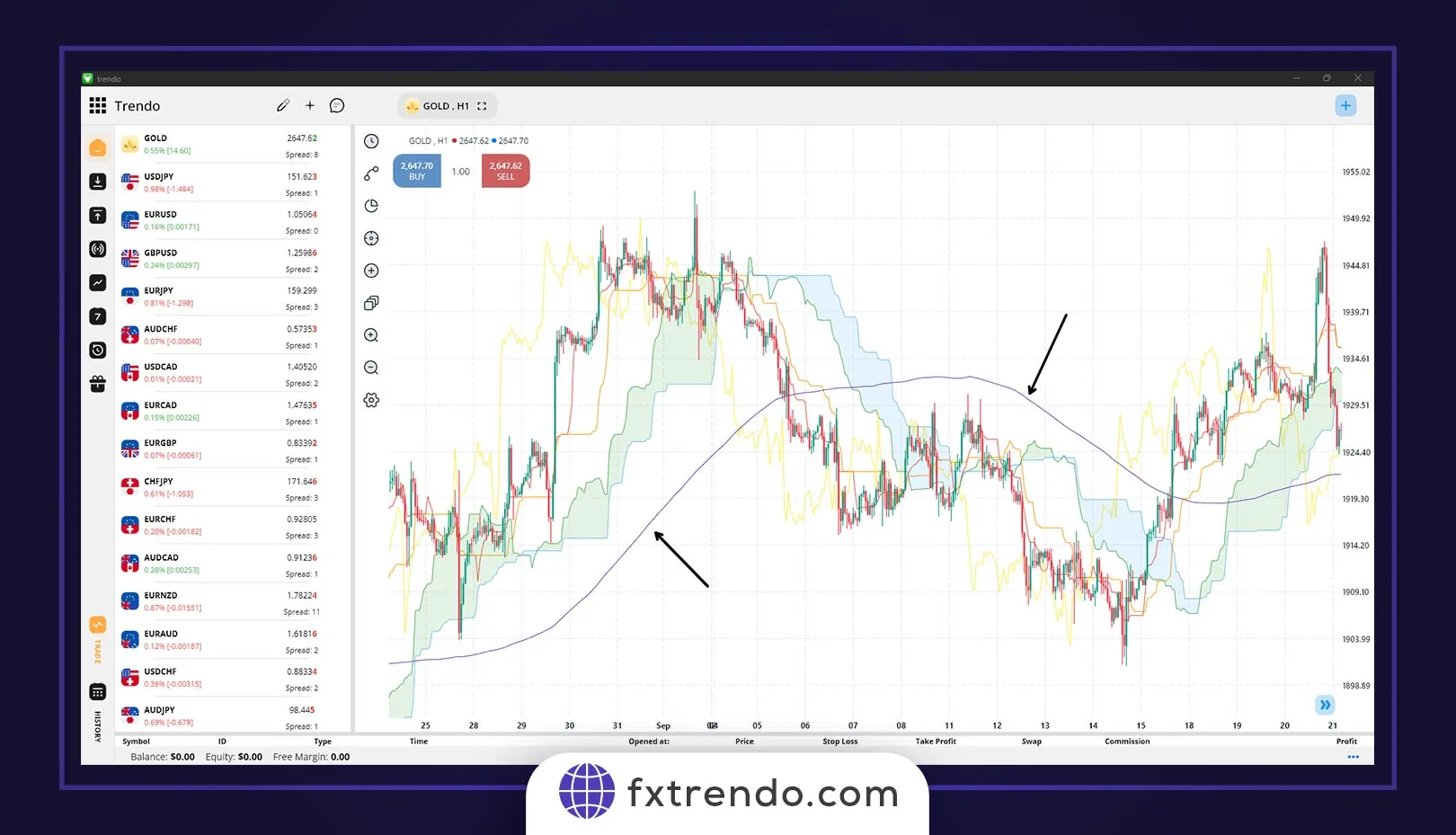

هج مستقیم: هج یا پوشش ریسک مستقیم شامل باز کردن یک پوزیشن در جهت مخالف معامله موجود است. به عنوان مثال، اگر یک پوزیشن خرید در جفت ارز یورو/دلار آمریکا دارید، میتوانید یک پوزیشن فروش در همان جفت ارز باز کنید. به این ترتیب، اگر قیمت یورو/دلار کاهش یابد، پوزیشن فروش شما ضررهای ناشی از پوزیشن خرید شما را جبران خواهد کرد. این استراتژی یک راه ساده و موثر برای پوشش ریسک معاملات شما است، اما می تواند برای تریدر هزینه زیادی داشته باشد. شما باید دو بار اسپرد (تفاوت بین قیمت پیشنهادی و درخواستی) پرداخت کنید و این می تواند سود شما را کاهش دهد.

هج چندگانه: یکی دیگر از راههای هج یا پوشش ریسک در معاملات فارکس، معامله همزمان چند جفت ارز است. با معامله دو یا چند جفت ارز که همبستگی منفی دارند، می توانید ریسک خود را کاهش دهید. به عنوان مثال، اگر یک پوزیشن خرید در جفت ارز یورو/دلار دارید، میتوانید یک پوزیشن خرید به دلار/ین باز کنید. اگر قیمت EUR/USD کاهش یابد، قیمت USD/JPY احتمالاً افزایش مییابد و ضرر شما را جبران میکند. پوشش ریسک چند جفت ارز می تواند مقرون به صرفه تر از پوشش مستقیم باشد، اما نیاز به درک خوبی از همبستگی های ارزی دارد. شما باید جفت ارزهایی را انتخاب کنید که همبستگی منفی دارند، به این معنی که اغلب در جهت مخالف حرکت می کنند.

حتما بخوانید: همبستگی یا کورولیشن در فارکس چیست؟ نقش همبستگی در معاملات

هج با معاملات آپشن: هج یا پوشش ریسک با استفاده از معاملات آپشن، شامل خرید یا فروش قراردادهای اختیار معامله برای محافظت از معاملات شما است. معاملات آپشن به شما این حق را میدهند، که بدون هیچ التزامی برای خرید یا فروش یک جفت ارز با قیمتی خاص (قیمت توافقی) و در یک زمان خاص (تاریخ انقضا) اقدام کنید. برای مثال، اگر پوزیشن خرید در جفت ارز یورو/دلار آمریکا دارید، میتوانید یک قرارداد اختیار فروش(put) را با قیمت توافقی پایینتر خریداری کنید. اگر قیمت EUR/USD کاهش یابد، معامله آپشن به شما این حق را می دهد که جفت ارز را با قیمت توافقی بالاتر بفروشید و ضرر شما را محدود می کند. هج با استفاده از معاملات آپشن میتواند روشی انعطافپذیرتر و مقرونبهصرفهتر برای هج معاملات شما باشد، اما نیاز به درک خوبی از معاملات آپشن دارد.

هج با قراردادهای آتی: هج یا پوشش ریسک با قراردادهای آتی شامل خرید یا فروش یک جفت ارز در قیمت و زمان مشخص در آینده است. به این ترتیب، می توانید قیمت معاملات خود را قفل کنید و ریسک خود را در معرض نوسانات بازار کاهش دهید. به عنوان مثال، اگر شما یک پوزیشن خرید در جفت ارز EUR/USD دارید، می توانید یک قرارداد اتی برای فروش جفت ارز در قیمت و زمان مشخصی در آینده منعقد کنید. به این ترتیب، اگر قیمت EUR/USD کاهش یابد، همچنان می توانید جفت ارز را با قیمت بالاتر بفروشید. پوشش ریسک با قراردادهای آتی می تواند راه قابل پیش بینی تری برای پوشش ریسک معاملات شما باشد، اما نیاز به درک خوب قراردادهای آتی و توانایی پیش بینی دقیق شرایط بازار آینده دارد.

هج با معاملات انتقالی: استراتژی معاملات انتقالی شامل سود کردن از تفاوت نرخ بهره بین دو ارز است. معامله گران یک ارز با نرخ بهره پایین وام می گیرند و در ارزی با نرخ بهره بالا سرمایه گذاری می کنند تا از تفاوت نرخ بهره سود بگیرند. این استراتژی معمولاً برای پوشش ریسک استفاده می شود، زیرا سود به دست آمده می تواند زیان های احتمالی ناشی از حرکات نامطلوب ارز را جبران کند. به عنوان مثال، اگر یک معامله گر انتظار داشته باشد که ین ژاپن در برابر دلار آمریکا ضعیف می شود، می تواند ین را با نرخ بهره پایین وام گرفته و با نرخ بهره بالاتر در دلار آمریکا سرمایه گذاری کند. حتی اگر ین قوی شود، سود به دست آمده از دلار آمریکا می تواند زیان را جبران کند.

مزایا و معایب هج در معاملات فارکس

در حالی که هج یا پوشش ریسک می تواند یک ابزار مدیریت ریسک موثر باشد، دارای مزایا و معایب خاص خود است. در این بخش، مزایا و معایب استراتژی های پوشش ریسک در معاملات فارکس را بررسی خواهیم کرد.

مزایای این استراتژی عبارتند از:

- کاهش ریسک

- افزایش انعطاف پذیری

- کاهش استرس

- متنوع سازی

جهت توصیف این مزایا با ادامه مطلب همراه باشید.

کاهش ریسک: مزیت اصلی هج در معاملات، توانایی آن در کاهش ریسک است. معامله گران با ورود به پوزیشن های متضاد در جفت ارزهای مختلف، می توانند از سرمایه خود در برابر ضررهای احتمالی محافظت کنند. برای مثال، اگر معاملهگری در جفت ارز EUR/USD پوزیشن خرید داشته باشد، میتواند با گرفتن یک پوزیشن فروش در جفت ارز USD/CHF، ریسک خود را کاهش دهد. به این ترتیب، اگر جفت ارز EUR/USD نزولی شود، زیان آن را می توان با سود جفت ارز USD/CHF جبران کرد.

افزایش انعطاف پذیری: Hedge به معامله گران اجازه می دهد تا در استراتژی های معاملاتی خود انعطاف بیشتری داشته باشند و این توانایی را برای آنها فراهم می کند تا هر دو پوزیشن خرید و فروش را به طور همزمان بگیرند و آنها را قادر می سازد در بازارهای صعودی و نزولی سود ببرند. این انعطاف پذیری می تواند به ویژه در شرایط نامشخص بازار مفید باشد.

کاهش استرس: ترید در بازار فارکس می تواند یک شغل بسیار استرس زا باشد، به خصوص زمانی که معامله گران با ضررهای احتمالی مواجه می شوند. هج می تواند با ایجاد احساس امنیت به کاهش استرس کمک کند. دانستن اینکه یک معامله هج وجود دارد می تواند به معامله گران آرامش خاطر بدهد و به آنها اجازه می دهد تا تصمیمات منطقی را بر اساس تحلیل بازار اتخاذ کنند نه اینکه تسلیم ترس یا طمع شوند.

حتما بخوانید: روانشناسی معامله گری در فارکس (اهمیت روانشناسی در معاملات)

متنوع سازی: پوشش ریسک به معامله گران اجازه می دهد تا پرتفوی خود را متنوع کنند و ریسک خود را در جفت ارزهای مختلف پخش کنند. با ورود به چندین جفت ارز، معامله گران می توانند وابستگی خود را به یک جفت ارز واحد کاهش دهند و به طور بالقوه ضرر را به حداقل برسانند. تنوع بخشی یک اصل اساسی مدیریت ریسک است و می تواند به محافظت از معامله گران در برابر حرکات غیرمنتظره بازار کمک کند.

معایب این استراتژی عباتند از:

- افزایش پیچیدگی

- هزینه های بالاتر

- کاهش پتانسیل سود

- افزایش مارجین مورد نیاز

در ادامه متن این معایب به تفصیل بیان می شود.

افزایش پیچیدگی: استراتژی های پوشش ریسک می تواند پیچیده باشد و نیاز به درک کامل از بازار فارکس دارد. معامله گران باید به دقت همبستگی بین جفت ارزها را تجزیه و تحلیل کنند و موقعیت های مناسب را برای پوشش ریسک خود انتخاب کنند. این پیچیدگی می تواند برای معامله گران بی تجربه دلهره آور باشد و به طور بالقوه منجر به اشتباهات و ضرر شود.

هزینههای بالاتر: استراتژیهای پوشش ریسک اغلب شامل هزینههای اضافی مانند اسپرد، کمیسیون و هزینههای جابجایی هستند. این هزینه ها می تواند بازده کلی سود را کاهش دهد. معامله گران باید به دقت هزینه های مرتبط با معاملات هج را در نظر بگیرند و اطمینان حاصل کنند که منافع بالقوه بیشتر از هزینه ها است.

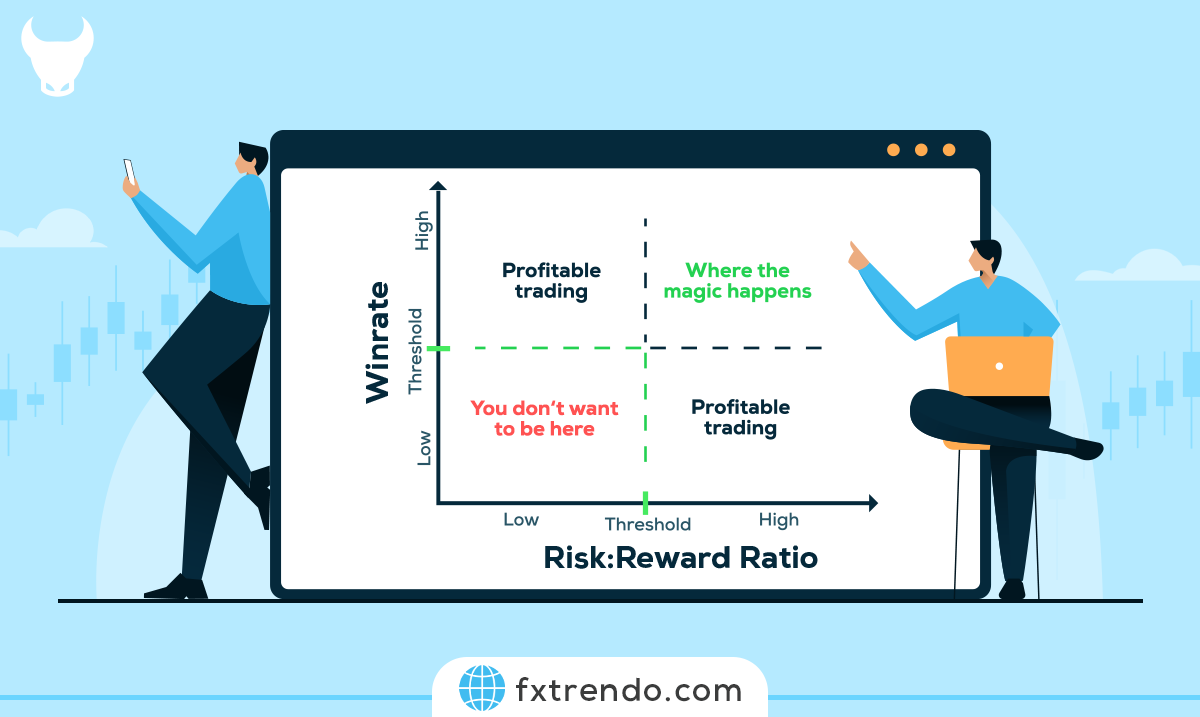

کاهش پتانسیل سود: در حالی که پوشش ریسک می تواند سرمایه معامله گر را در برابر ضرر محافظت کند، از طرفی می تواند پتانسیل سود را نیز محدود کند. وقتی معاملهگران پوزیشن های خود را هج می کنند، اساساً روی سود بالقوه خود سقفی میگذارند زیرا بخشی از سود در یک پوزیشن با ضرر در پوزیشن دیگر از بین می رود. معامله گران باید مزایای کاهش ریسک را در مقابل محدودیت بالقوه پتانسیل سود بسنجید.

افزایش مارجین مورد نیاز: استراتژی هج یا پوشش ریسک به مارجین مورد نیاز نیاز بالاتری نیاز دارد زیرا معامله گران باید سرمایه بیشتری در حساب های معاملاتی خود داشته باشند تا توانایی ورود به پوزیشن های اضافه را داشته باشد. مارجین مورد نیاز می تواند سرمایه و تعداد معاملاتی را که معامله گر می تواند انجام دهد را محدود کند و به طور بالقوه فرصت های سود را کاهش می دهد.

چگونه از هج در معاملات خود استفاده کنیم؟

در این بخش مراحلی که باید برای پوشش ریسک در معاملات خود انجام دهید مطرح شده است:

مرحله ۱: تعیین ریسک

قبل از هج درمعامله، باید ریسکی را که می خواهید در برابر آن پوشش دهید، تعیین کنید. به عنوان مثال، اگر در جفت ارز EUR/USD پوزیشن خرید دارید و نگران خطر کاهش ارزش یورو در برابر دلار هستید، می توانید در برابر این ریسک هج کنید.

مرحله ۲: استراتژی پوشش ریسک را انتخاب کنید

پس از تعیین ریسکی که می خواهید در برابر آن محافظت کنید، باید یک استراتژی پوشش ریسک انتخاب کنید. قبلا در این مقاله استراتژی های مختلف هج در معاملات را آموزش دادیم.

مرحله ۳: یک موقعیت را باز کنید

برای پوشش ریسک، باید پوزیشن جدیدی را در جهت مخالف پوزیشن فعلی خود باز کنید. به عنوان مثال، اگر در جفت ارز EUR/USD موقعیت خرید دارید، می توانید با باز کردن یک موقعیت فروش در همین جفت ارز هج کنید.

مرحله ۴: روی پوزیشن ها نظارت کنید

هنگامی که پوزیشن های اصلی و پوشش ریسک را باز کردید، باید آنها را زیر نظر داشته باشید تا مطمئن شوید که طبق انتظار عمل میکنند. اگر بازار در جهت مخالف موقعیت اصلی شما حرکت کند، موقعیت پوشش ریسک باید زیان را جبران کند.

مرحله ۵: موقعیت ها را ببندید

وقتی موقعیت پوشش ریسک به هدف خود رسید، باید آن را ببندید. اگر بازار به نفع شما حرکت کرد، میتوانید پوزیشن پوشش ریسک را ببندید و اجازه دهید پوزیشن اصلی به مسیر خود ادامه دهد. اگر بازار بر خلاف تحلیل شما حرکت کرد، می توانید هر دو پوزیشن را ببندید تا ضرر خود را محدود کنید. در ادامه مطلب نحوه خروج از معامله هج را تشریح خواهیم کرد.

چگونه از یک معامله هج در بازار فارکس خارج شویم؟

خارج شدن از یک معامله پوشش ریسک در بازار فارکس می تواند کمی پیچیده باشد، به خصوص اگر معامله گر استراتژی خروج روشنی نداشته باشد. در اینجا چند مرحله وجود دارد که معاملهگران میتوانند برای خروج از یک معامله هج در بازار فارکس استفاده کنند:

۱. شرایط بازار را ارزیابی کنید

اولین قدم برای خروج از یک معامله هج، ارزیابی شرایط فعلی بازار است. این بررسی شامل تحلیل حرکات قیمت و تحلیل سنتیمنتال بازار است که می تواند بر موقعیت معامله گر تأثیر بگذارد. معامله گران همچنین باید هرگونه رویداد اقتصادی یا انتشار خبری آتی را که می تواند بر بازار تأثیر بگذارد، در نظر بگیرند.

۲. در مورد استراتژی خروج تصمیم بگیرید

هنگامی که معامله گران شرایط بازار را ارزیابی کردند، باید در مورد استراتژی خروج تصمیم بگیرند. این مرحله شامل تعیین قیمتی است که می خواهند پوزیشن های خود را ببندند. معامله گران هنگام تصمیم گیری در مورد استراتژی خروج باید تحمل ریسک، نواحی سیو سود و سایر عوامل مرتبط را در نظر بگیرند.

۳. معامله هج را ببندید

پس از تعیین استراتژی خروج، معامله گران باید موقعیت پوشش ریسک را ببندند. این مرحله شامل فروش جفت ارزی است که برای محافظت از پوزیشن اصلی استفاده شده است. به عنوان مثال، اگر معاملهگر برای محافظت از یک موقعیت خرید، یک موقعیت فروش به دلار/ین باز کند، باید با خرید مجدد جفت ارز، موقعیت فروش را ببندد.

۴. پوزیشن اصلی را ببندید

پس از بسته شدن پوزیشن پوشش ریسک، معامله گران باید پوزیشن اصلی را ببندند. این مرحله شامل فروش جفت ارزی است که برای باز کردن پوزیشن اصلی استفاده شد. به عنوان مثال، اگر معامله گر یک موقعیت خرید به دلار/ین داشت، باید با فروش جفت ارز، پوزیشن را ببندد.

۵. بازار را رصد کنید

پس از بسته شدن پوزیشن ها، معامله گران باید به نظارت بر بازار ادامه دهند تا مطمئن شوند که استراتژی خروج آنها موفقیت آمیز بوده است. در صورت لزوم، معامله گران ممکن است نیاز به تعدیل پوزیشن یا استراتژی های خروج در صورت تغییر شرایط بازار داشته باشند.

نکاتی برای انجام موفقیت آمیز هج در معاملات فارکس

در این بخش نکاتی را مطرح می کنیم که برای یک معامله هج موفقیت آمیز در بازار فارکس باید در نظر داشته باشید. این نکات عبارتند از:

- درک همبستگی ها

- رصد رویدادهای اقتصادی

- مدیریت ریسک مناسب

- آزمون و اصلاح

در ادامه مقاله این نکات را شرح می دهیم.

درک همبستگی ها: قبل از اجرای هر استراتژی هج، درک همبستگی بین جفت ارزها بسیار مهم است. همبستگی های مثبت نشان می دهد که دو جفت ارز در یک جهت حرکت می کنند، در حالی که همبستگی های منفی حاکی از حرکت آنها در جهت مخالف است. با تحلیل داده های قیمتی گذشته و مطالعه روندهای بازار، معامله گران می توانند جفت ارزهایی با همبستگی قوی را شناسایی کرده و استراتژی های پوشش ریسک موثری را طراحی کنند.

رصد رویدادهای اقتصادی: رویدادهای اقتصادی و انتشار اخبار می توانند تاثیر قابل توجهی بر قیمت ارز داشته باشند. برای پیش بینی حرکات بالقوه بازار، ضروری است که معامله گرانی که از هج استفاده می کنند با تقویم های اقتصادی و رویدادهای خبری به روز شوند. معامله گران با آگاهی از رویدادهای آتی می توانند موقعیت های هج خود را بر این اساس تنظیم کنند و خطر زیان را به حداقل برسانند.

حتما بخوانید: تحلیل تقویم اقتصادی فارکس

مدیریت ریسک مناسب: پوشش ریسک را نباید به عنوان یک استراتژی بدون خطا، بلکه به عنوان یک ابزار مدیریت سرمایه و ریسک در نظر گرفت. برای محدود کردن ضررهای احتمالی و تضمین سود، تعیین سفارش های حد ضرر و حد سود بسیار مهم است. معامله گران همچنین باید اندازه لات مناسب را برای پوزیشن های هج خود بر اساس تحمل ریسک و مانده حساب خود تعیین کنند.

آزمون و اصلاح: مانند هر استراتژی معاملاتی، پوشش ریسک نیاز به تمرین و اصلاح دارد. مبتدیان باید استراتژی های هج خود را در حساب آزمایشی یا دمو قبل از اجرای آنها در حساب واقعی آزمایش کنند. معامله گران با تحلیل عملکرد پوزیشن های پوشش ریسک و تعدیل استراتژی های خود، می توانند شانس موفقیت خود را افزایش دهند.

سخن آخر

هج یک تکنیک مدیریت سرمایه است که توسط معامله گران برای به حداقل رساندن ریسک خود در بازار فارکس استفاده می شود. این استراتژی شامل ورود به پوزیشن هایی در بازار است که پوزیشن موجود را خنثی میکند و در نتیجه ریسکپذیری را کاهش میدهد. پوشش ریسک یک تکنیک مفید برای معامله گران برای محافظت از سود و به حداقل رساندن ضرر است، اما مهم است که از هزینه های مربوطه آگاه باشید.

Related Post

most visited